Panorama de 26 de fevereiro a 1º de março

Após sentir novamente o gosto dos 130 mil pontos na última quinta-feira (22), efeito de seis altas consecutivas, o Ibovespa fecha a semana na faixa de 129 mil pontos. O índice, contudo, defende a terceira alta semanal seguida. Nos últimos dias, o mercado repercutiu a paralisação dos servidores do Banco Central, a reoneração da folha e balanços e Nvidia, Grupo Pão de Açúcar [PCAR3], Nubank [ROXO34] e Vale [VALE3].

Para a próxima semana, o mercado fica de olho no PCE dos Estados Unidos e no PIB do Brasil.

Radar de Proventos

Na próxima segunda-feira (26) ficam “ex-dividendos” os ativos da WEG [WEGE3], Iguatemi [IGTI3] e Tres Tentos [TTEN3].

Já na sexta-feira (3) é a vez da JHSF* [JHSF3], Grupo Ultra* [UGPA3], Alpargatas* [ALPA4], BR Partners* [BRBI11] e Itaú [ITUB4].

*O relatório da Bloomberg aponta que as datas em que estas ações ficam “ex-proventos” são apenas previsões, não estão confirmadas, estando sujeitas a mudanças.

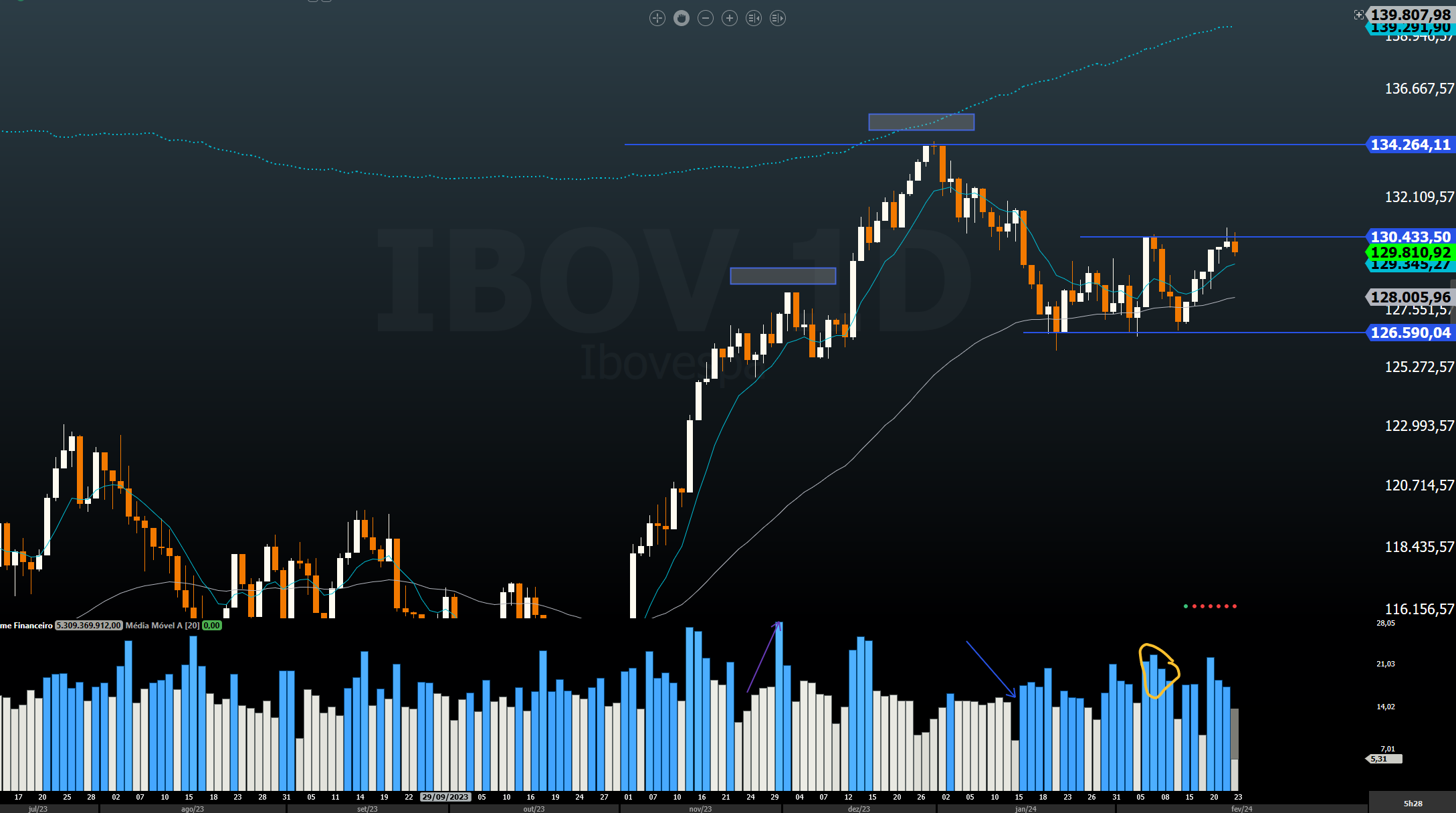

Panorama do Ibovespa

O Ibovespa continua dentro da região de consolidação entre 126.500 e 130.500 pontos, de acordo com o analista técnico Filipe Borges. “Precisamos ter o rompimento dessa região para indicação de novas oportunidades”, afirmou.

Pelo gráfico semanal, o analista pontua que o índice ainda mantém tendência de alta, além de adicionar que o rompimento de 130.500 tem região com probabilidade de rompimento alta, caso aconteça o rompimento para cima de 134.000 pontos.

Dicas de Trades

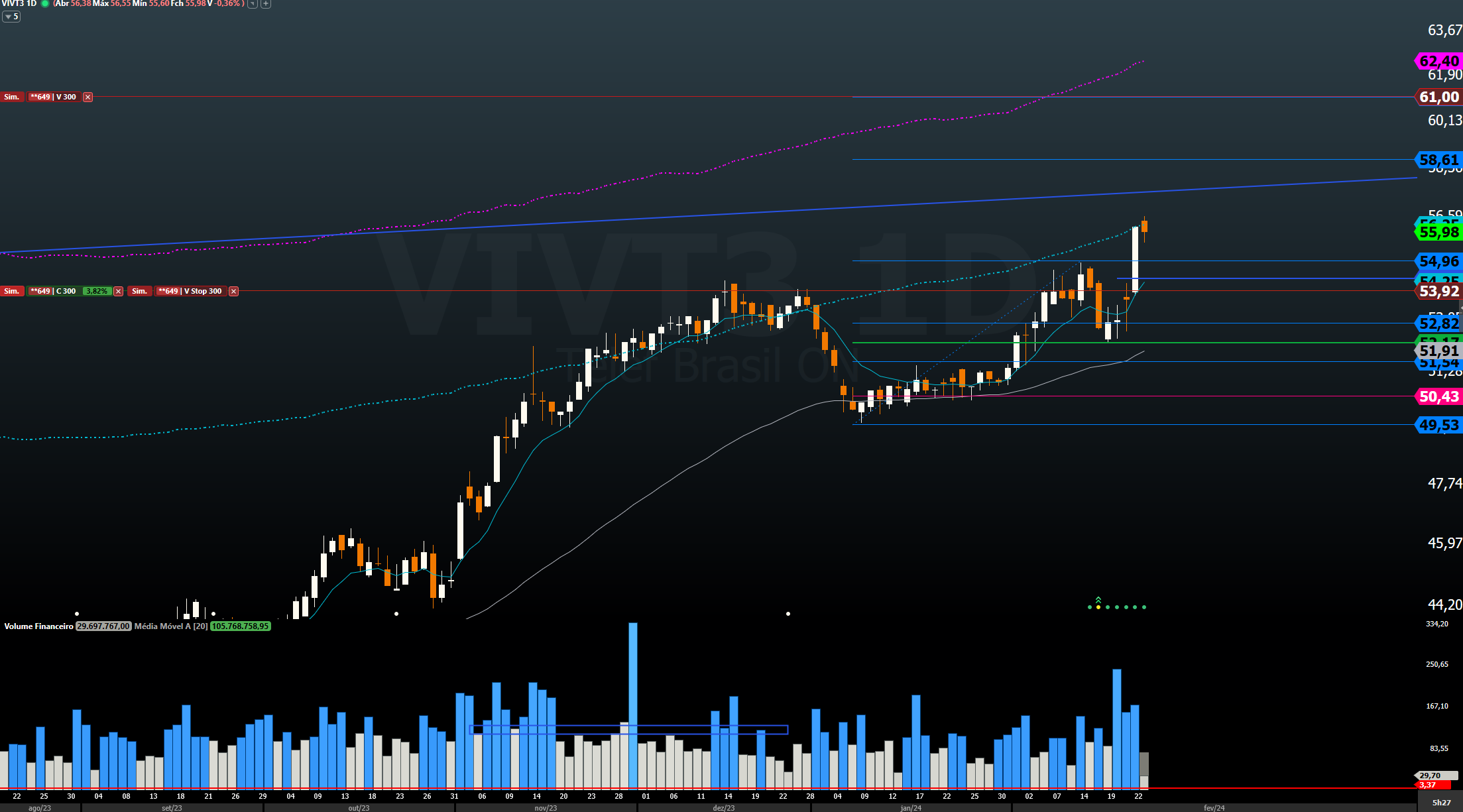

Telefônica [VIVT3]

Boges destaca que VIVT3 está em movimentação de alta, em tendência igualmente de alta e já com confirmação de rompimento de pivô e entrada de fluxo comprador. O gráfico projeta mais uma alta para a ação, em torno de 9% e 9,5%.

“A ação montou um suporte importante na região de R$ 52,20 BRL, então agora é trabalhar com topos e fundos ascendentes, protegendo a operação para quem está comprado, e buscar alvo em R$ 61″, explicou.

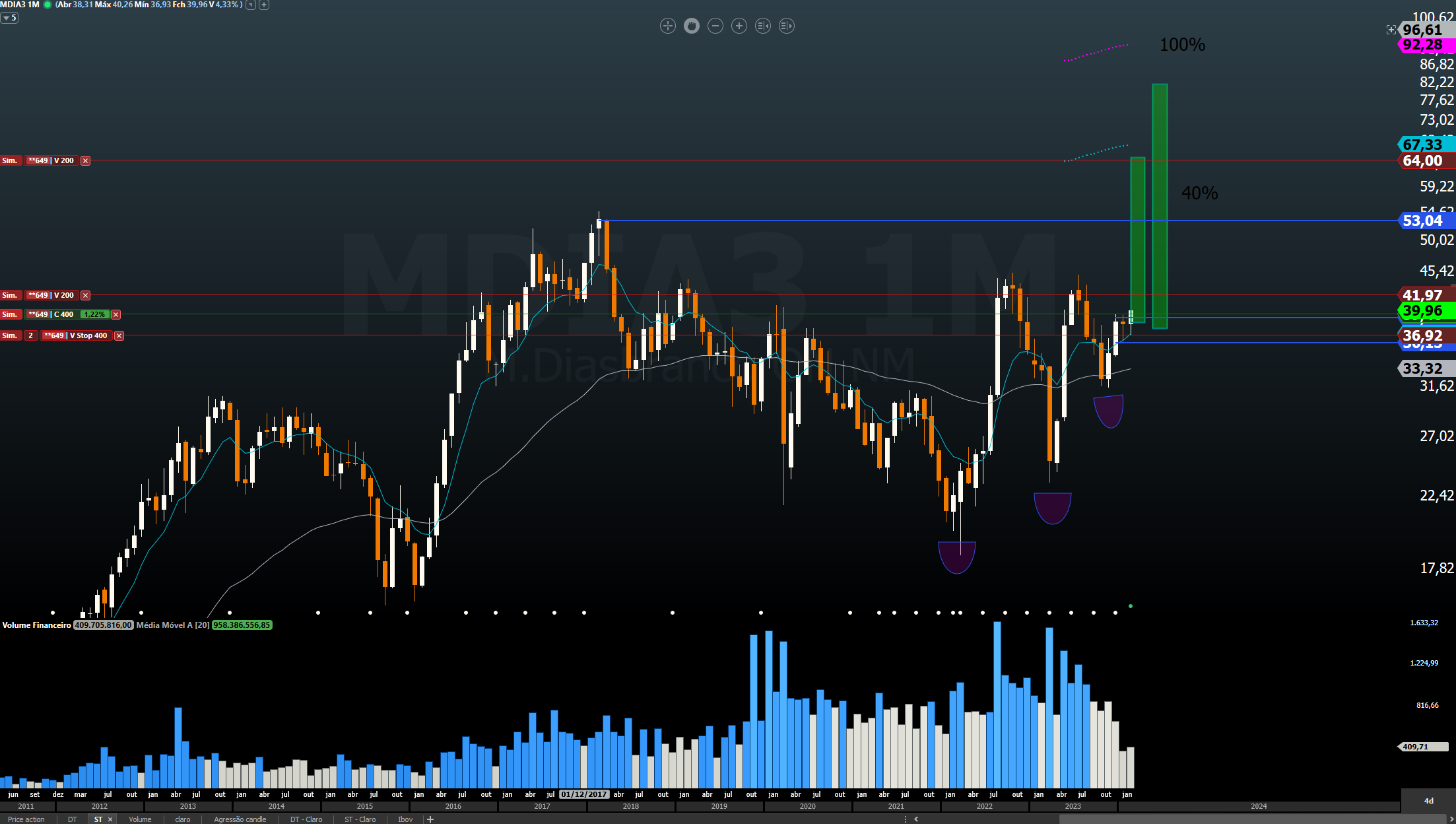

M. Dias Branco [MDIA3]

MDIA3 deu entrada no gráfico mensal hoje, e é uma oportunidade de compra com estoque inicial em R$ 36,92, parcial em R$ 41,97 e alvo final em R$ 64, para buscar mais de 60% de rentabilidade nos próximos meses, segundo Borges.

O analista ressaltou que esse é um ativo que, quando entra em tendência de alta, geralmente permanece no viés de 4 a 6 meses. De olho nesse cenário, ele abriu posição comprada em MDIA3 com alvo mais longo.

“Colocamos um alvo de praticamente 10 vezes o tamanho do risco inicial para trabalharmos e buscarmos uma excelente rentabilidade e retorno para quem entra nessa operação”, disse.

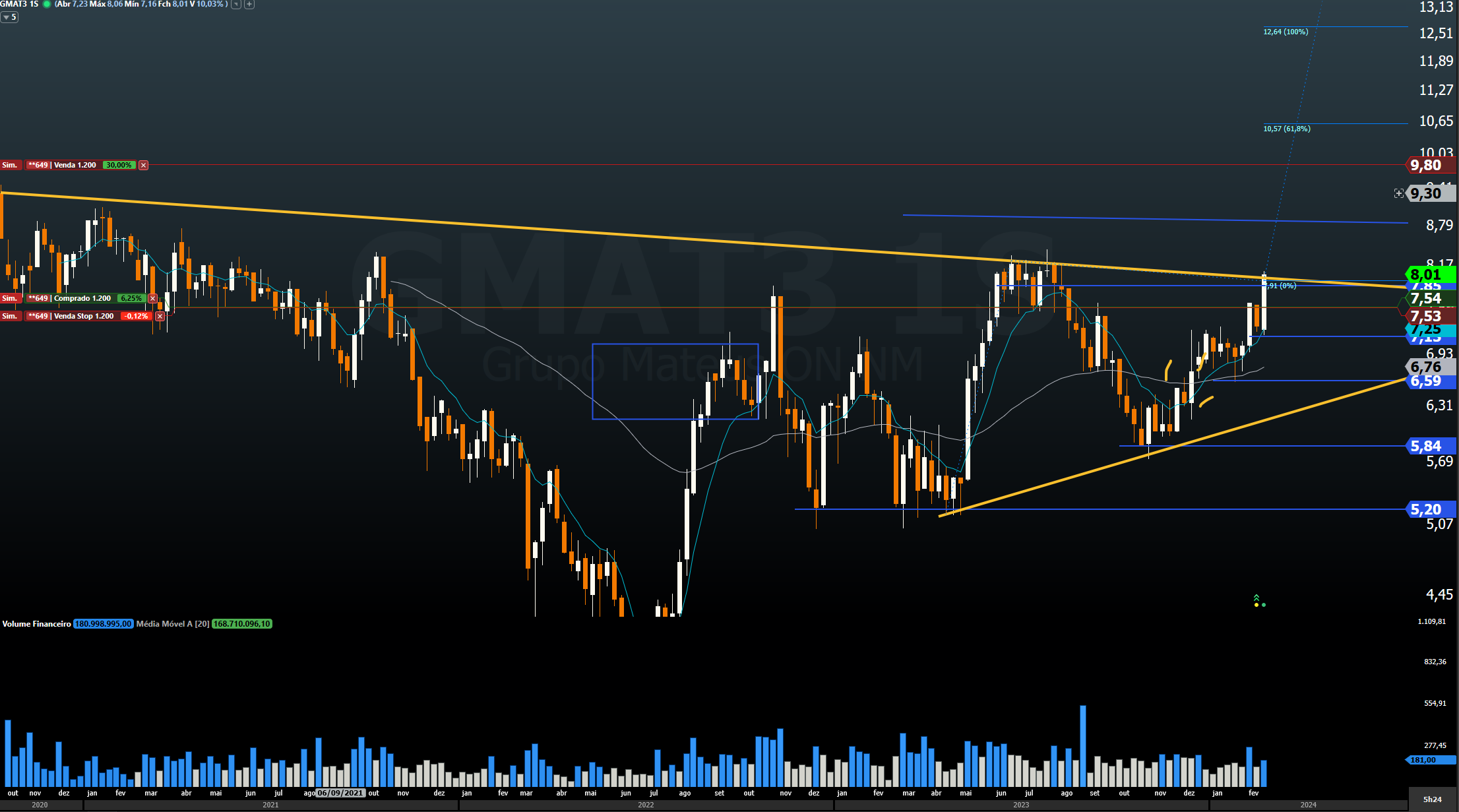

Grupo Mateus [GMAT3]

Borges falou que GMAT3 está com excelente gráfico, testando o rompimento da LTB – linha de tendência de baixa – do gráfico semanal. O analista entrou no ativo na região de R$ 7, 53 e garantiu mais de 6% de rentabilidade, deixando alvo em torno de 30%, a R$ 9,80.

Ele afirma que, caso o papel começe a subir mais forte, é possível alongar esse alvo entre R$ 10 e R$ 12.

“O ativo está com uma movimentação muito interessante, volume acima da média no gráfico semanal, ótima perspectiva e probabilidade de rompimento de máxima semana que vem, continuando a favorecer nossa posição comprada”, concluiu.

Indicadores econômicos

A expectativa para o PCE dos Estados Unidos é de leve alta na comparação mensal e estabilidade na anual, com atividades de serviços, alimentos e energia influenciando o resultado positivamente, enquanto bens devem permanecer com variação negativa, de acordo com o analista da Benndorf Research Marco Ferrini.

Ele apontou que a persistência do PCE acima da meta de inflação está em linha com a atividade econômica mais forte do que o esperado nos EUA e com as projeções do Fed de retorno da inflação à meta em 2025.

“Além disso, a persistência do índice em patamares elevados contribui para que o banco central americano mantenha a cautela em torno do início do ciclo de redução de juros, mas não deve gerar grandes impactos nos índices americanos já que há bastante otimismo dos investidores”, acrescentou.

Para o PIB do Brasil, a previsão do analista é que, após crescimento apenas marginal no 3T23 causado pela diminuição da contribuição da agropecuária, o dado apresente desempenho melhor no quatro trimestre por meio de crescimentos maiores dos serviços e da indústria.

Segundo Ferrini, esses setores se beneficiaram da queda do desemprego, da inflação e dos juros, aumento dos salários e poder de compra e o período de fim de ano também deve ter contribuído.

“Pela ótica da demanda, os principais destaques devem vir do consumo das famílias, do consumo do governo e das exportações, enquanto a formação bruta de capital fixo deve continuar contraindo”, concluiu.

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

08h25

Brasil

Boletim Focus

Terça-feira

9h

12h

Brasil

Estados Unidos

IPCA-15 (anual) (fev)

Confiança do Consumidor (fev)

Quarta-feira

8h

10h30

Brasil

Estados Unidos

IGP-M (fev)

PIB (4T)

Quinta-feira

8h30

9h

10h30

22h30

Brasil

Brasil

Estados Unidos

China

Dívida bruta/PIB (mensal)

Taxa de desemprego do Brasil

PCE (anual) (jan)

PMI (fev)

Sexta-feira

5h

6h

7h

8h

11h45

12h

Brasil

Zona do Euro

Zona do Euro

Brasil

Estados Unidos

Estados Unidos

IPC-Fipe (mensal)

PMI Industrial (fev)

IPC (anual) (fev)

PIB (anual) (4T) (fev)

PMI Inudstrial (fev)

Expextativa de inflação 5 anos