Crescimento do streaming e destaque nos negócios esportivos ajudam a compensar a tendência de enfraquecimento da TV

A Disney percorreu um longo caminho em um ano. Isso provavelmente tornará a vida um pouco mais difícil para aqueles que tentam entrar na empresa. Os resultados do quarto trimestre fiscal da gigante do entretenimento, divulgados na última quarta-feira (08), superaram as expectativas de Wall Street de modo geral, especialmente em áreas-chave, como assinantes de streaming, receita de parques temáticos e lucro operacional.

Todas superaram as metas de Wall Street – especialmente os 6,9 milhões de novos assinantes líquidos adicionados ao serviço principal do Disney+ durante o trimestre de setembro, que foi mais do que o dobro do número esperado pelos analistas. As ações da Disney subiram mais de 3% nas negociações após o expediente, após a divulgação dos resultados.

Foi um contraste acentuado comparado com um ano atrás, quando a Disney relatou uma receita abaixo do esperado e uma grande queda no lucro operacional que chocou os investidores. Essas revelações desencadearam uma venda épica das ações da Disney e, em última análise, custaram o emprego do então CEO Bob Chapek.

O atual CEO, Bob Iger, passou o último ano reorganizando a empresa, ao mesmo tempo em que cortava custos e lidava com uma variedade de outros desafios – incluindo uma disputa com um grande provedor de TV a cabo e as greves em Hollywood.

Enquanto isso, o outrora poderoso canal da empresa continuou a encolher. A unidade de redes lineares da Disney, que reflete esse negócio, viu sua receita cair 9% no ano fiscal recém-encerrado, enquanto seu lucro operacional caiu 21%.

Mas a nova Disney conseguiu melhorar até mesmo essa imagem. Novos segmentos de relatórios financeiros anunciados pela empresa no mês passado dividem os negócios esportivos – principalmente a ESPN – em uma nova categoria separada do resto de suas operações de TV. Até que o resultado não é ruim.

A receita doméstica da ESPN teve um ganho de 2% no ano fiscal recém-encerrado. E pode se orgulhar de uma margem operacional anual de 14%, 10 pontos percentuais acima do segmento de entretenimento, que inclui o negócio de TV linear da Disney junto com seu estúdio de cinema e operação de streaming.

Destacar a ESPN é claramente projetado para ajudar a Disney em seu esforço contínuo para avaliar opções estratégicas para seus negócios de TV. Essas opções incluem parceiros potenciais para ajudar a levar a ESPN totalmente para o streaming, o que Iger disse que “é inevitável”.

Ele também parecia recuar em alguns comentários que fez no início deste ano, que sugeriam que a empresa consideraria vender alguns de seus ativos de TV, como a ABC.

Ele disse que a empresa continua avaliando opções para suas redes. “No entanto, nossa revisão dos negócios até agora descobriu oportunidades significativas de custo a longo prazo, que estamos implementando enquanto continuamos a fornecer conteúdo de alta qualidade”.

Um foco mais rigoroso nos custos provavelmente continuará sendo um tema-chave na Disney no futuro previsível. O ativista Nelson Peltz, que estava buscando um lugar no conselho há um ano, está de volta e buscando várias cadeiras desta vez.

Agora ele tem um aliado formal em Ike Perlmutter, ex-chefe dos negócios da Marvel da Disney que foi expulso da empresa e ainda é um crítico veemente sobre os gastos da companhia – especialmente os orçamentos de bilhões de dólares nos filmes de seu antigo estúdio.

O timing deles é impecável, já que o mais recente filme da Marvel da Disney, chamado “The Marvels”, chega aos cinemas na próxima sexta-feira (10) com uma expectativa de bilheteria fraca.

Mas Iger está por dentro do case, reiterando seu plano anteriormente para reduzir a produção de filmes enquanto melhora a qualidade.

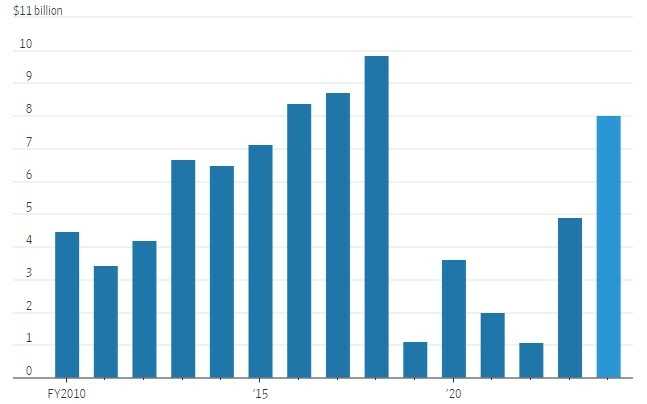

Não é uma promessa vazia; a Disney também disse na quarta-feira que os gastos totais com conteúdo no ano fiscal de 2024 serão cerca de US$ 2 bilhões a menos do que o ano encerrado recentemente, e também espera que o fluxo de caixa livre anual atinja US$ 8 bilhões – um nível não visto desde o ano fiscal de 2018.

A empresa também está trabalhando para restabelecer seu dividendo antes do final de dezembro, abordando outra reclamação de Peltz quando ele iniciou sua campanha ativista no ano passado.

A casa do Mickey Mouse está fazendo um trabalho muito melhor hoje em dia para manter seu dinheiro.

(Com The Wall Street Journal; Título original: Disney Wears Its New Look Well)