DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

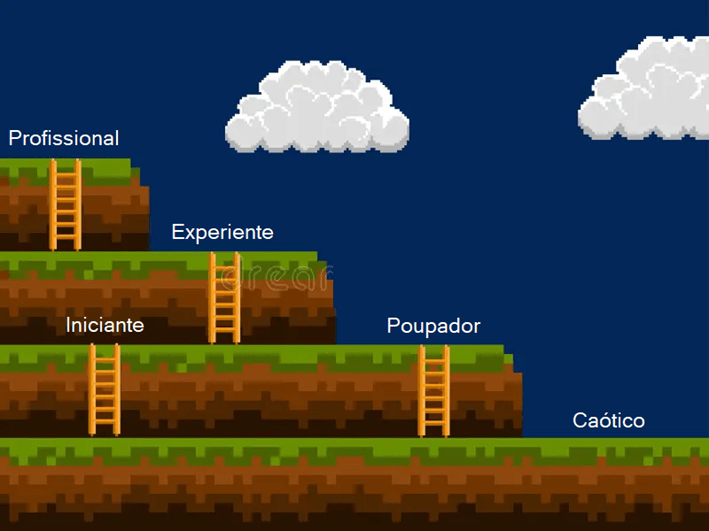

Esse texto é sobre o amadurecimento do investidor ao longo da vida. Os 5 estágios abaixo são totalmente autorais, ou seja, não estão descritos em nenhum lugar na literatura que trata de investimentos. Mas é minha visão de como uma pessoa pode (ou deve) evoluir.

Essas 5 fases são focadas em investidores e não em especuladores ou traders. Esses últimos terão um desenvolvimento completamente diferente do escrito nesse texto. Por fim, pensei em fases como analogia a um videogame, que para se avançar para outros níveis, tem-se que passar primeiro por níveis mais básicos e fáceis.

Fase 1 – Caótica

Nessa fase encontra-se a maioria dos brasileiros. É a fase inicial que, de fato, não dá nem para dizer que a pessoa começou. Essa fase é caracterizada pela falta de poupança. A pessoa vive de contra cheque a contra cheque, ou de salário em salário, ou algo nessa linha.

Esse fenômeno pode existir por uma deficiência de renda, por ganhar muito pouco e não conseguir nem manter um padrão mínimo de vida que se tenha o básico. Mas muitas vezes, é fruto de desconhecimento e/ou desinteresse em aprender e evoluir.

Se seu caso é o primeiro, a solução é aprender habilidades que possibilitem ganhar mais através do trabalho – ie ter uma profissão valorizada. Se é o segundo caso, então é necessário primeiro se auto avaliar porque você acha que não é necessário ter poupança. Muitas vezes, só tratando essa percepção equivocada (que a poupança não é uma necessidade básica de toda pessoa) é possível se abrir a praticar o que é necessário para avançar materialmente na vida.

Nessa fase, por não ter poupança, nem fundo de emergência, a pessoa está sujeita a toda sorte de imprevistos e problemas que podem a acometer e ter complicações financeiras na sequência.

Por exemplo, (i) ficar doente e não poder trabalhar, (ii) perder o emprego / trabalho, (iii) bater o carro e não ter seguro que pague o conserto, entre outros acontecimentos que tragam impactos financeiros imediatos (despesas não previstas). Esses eventos desequilibram aquele que vive mês a mês sem guardar nada e facilmente o coloca em dívidas para que possa dar conta dos gastos extras que vem com o imprevisto.

Por sua vez, a dívida compromete o fluxo de caixa futuro e ai começa uma bola de neve que irá trazer maiores consequências. No limite, o (super) endividamento leva a pessoa a quebrar, sem ter acesso a instrumentos básicos como crédito, que a mantém em uma situação financeira precária.

Nessa fase, o sentimento comum, quando se fala de finanças e futuro, é a insegurança e o medo.

Remédio para se mudar de fase e avançar na jornada é aprender que:

1- Precisamos de equilíbrio em nossas contas pessoais / familiares – é o orçamento doméstico. É simplesmente viver dentro do que se ganha e ainda guardar um pedaço para o futuro – idealmente entre 10-30% do que se ganha;

2 – Se você é alguém que tem flutuações na renda mensal – ie vive de vendas, comissões, ou entradas variáveis, calibre seu orçamento para o mínimo que você espera receber. Assim, nos demais meses, você terá receita extra para poupar para os tempos de ‘vacas magras’. Eles certamente aparecem, e dependendo da carreira, não são exceção, mas a regra;

3 – Essa poupança (item 1) deverá ser guardada em bons produtos de investimentos.

Fase 2 – Poupador

Na segunda fase, a pessoa já entendeu a importância de se ter uma reserva de emergência, de se ter poupança e pratica isso com constância. Ainda que já tenha disciplina de poupança, não sabe onde aplica/investe o dinheiro. Usa produtos financeiros sabidamente ruins, por pura falta de conhecimento. Entre os produtos financeiros sabidamente ruins, tem-se:

1 – caderneta de poupança;

2 – fundos de renda fixa básicos (aqueles que investem em títulos do tesouro pós-fixados), com taxas de administração (e/ou outras) altas – acima de 0,30% ao ano (aa);

3 – fundos de previdência em renda fixa básicos (aqueles que investem em títulos do tesouro pós-fixados), com taxas de administração (e/ou outras) altas – acima de 0,30% aa;

4 – títulos de capitalização – nem são instrumentos de investimentos, mas são ativamente empurrados por banco e ainda enganam a muitos.

Nessa fase, a pessoa precisa sair da inércia e aprender o básico sobre investimentos, que são os custos atrelados a investimentos e as quais as opções mais comuns de produtos a sua disposição. Sabendo esses dois elementos, ela poderá alocar melhor seus recursos em produtos honestos e terá um melhor rendimento, mesmo com risco baixo.

Sentimento prevalente aqui é temor de tentar novos investimentos. Prefere ficar na poupança, ou no fundo do bancão que já “conhece a tempos” com os quais sente-se confortável, do que tentar opções novas. O conhecimento é o principal remédio (remédio #1) aqui. Conhecer o básico irá te impoderar para ter melhores rendimentos sobre o que você tem poupado.

Remédio #2 – até você aprender e se sentir confortável com os produtos básicos, sugiro aplicar seu dinheiro no Tesouro Selic (qualquer prazo), dentro do Tesouro Direto e usar uma corretora que não te cobre para aplicar nesse investimento. Serve para todo mundo pois é o investimento mais seguro e básico possível, mas te dá um retorno honesto – por exemplo, sempre maior que o da caderneta de poupança.

Fase 3 – Investidor básico

Já tem disciplina de poupança e conhece o básico dos investimentos. Não cai em produtos ruins mas também ainda não tem uma visão completa das possibilidades. Esse investidor já tem seus recursos em tesouro, ou ainda, CDBs que pagam no mínimo 100% do CDI, ou muitas vezes mais que isso.

Além disso, o investidor também pode ter outros investimentos, como fundos de investimentos de diversos tipos de ativos – renda fixa, multimercados, ações, como complemento de seu portfólio. Mas o investidor ainda tem pouco conhecimento e tranquilidade para tomar suas decisões sozinho e não entende bem como cada parte do portfolio funciona. Nem entende de ciclos do mercado.

O sentimento mais comum aqui é ter medo de ser enganado por assessores, gerentes e/ou outros profissionais de finanças; além disso, também é comum ficar confuso sobre o que fazer com novos dinheiros que entram e devem ser investidos. Ou seja, não há ainda uma visão de portfólio ou carteira.

Os remédios mais comuns aqui são: (i) entender o que é um portfolio, (ii) quais seus principais componentes, (iii) suas dinâmicas e (iv) quais os tipos de renda variável você poderá compor seu portfólio.

Além disso, é importante aprender como cada profissional do mercado trabalha e como é remunerado para entender seus viéses – todas as posições de profissionais inventadas até hoje tem pontos favoráveis e contra, por isso, TODOS, SEM EXCEÇÃO terão conflitos de interesse com seus próprios interesses como investidor. Não existe nenhum profissional que seja neutro no quesito existência de conflitos de interesse.

Por isso o conhecimento é libertador para tomar as melhores decisões do que funciona melhor pra você.

Fase 4 – Investidor experiente

O investidor experiente é o investidor básico, que aprendeu com os remédios sugeridos, que somados ao tempo de estrada e experiência prática o deixam confortável para investir na maioria das janelas de mercado. Esse investidor já tem disciplina de poupança e conhece relativamente bem do mercado e das alternativas de produtos.

Tem um portfolio e atua em maximizar seu retorno de acordo com seu risco. Tem entendimento básico do ciclo de mercado. Também conhece dos profissionais financeiros que o auxiliam e não teme ser enganado, não porque acha que isso não pode acontecer, mas porque sabe como funciona o mercado e consegue fazer as perguntas corretas em cada situação.

Sentimento prevalente como investidor é desejo de alcançar metas traçadas, mas não enxerga claramente em todas situações em qual ciclo de mercado se encontra e como isso impacta seu portfólio.

Além disso, a internacionalização do portfolio pode ser uma novidade e um movimento importante a ser feito para se evitar/balancear o risco Brasil. Por fim, aqui o investidor não tem gaps visíveis e já se sente confortável na maioria das situações de mercado.

Fase 5 – Investidor profissional (segundo classificação do Rodrigo e não classificação CVM)

O investidor profissional é aquele que tem suas estratégias e preferencias de ativo bem definidas. É um aprendiz para a vida e consegue avaliar cenários distintos e aproveitar oportunidades. Pode trabalhar (ou não) profissionalmente com investimentos. Um disclaimer: a contrário senso, nem todo profissional do mercado financeiro pode ser considerado um investidor profissional (infelizmente). Por isso, esse investidor procura e testa seus assessores financeiros porque sabe que tem muitos despreparados por ai.

Investidor profissional sabe que portfólio importa e procura sempre estar com seu portfólio ajustado ao momento de mercado da situação. Atua com hedges quando necessário.

Normalmente, esse tipo de investidor é conhecedor profundo de alguma classe de ativos (ie crédito, ações, imóveis, etc…) e tem predileção por ela por questão de conhecimento/treinamento/experiência. Acompanha com atenção tal mercado.

Fase 1.5 – Aquele que conhece de investimentos mas não poupa

Por fim, pode existir aqueles que tem conhecimentos sobre economia e investimentos, mas por qualquer motivo, não efetivamente investem (ou investem pouco). A deficiência principal é a falta de poupança.

Aqui a situação assemelha-se a um personal trainer gordinho, que pode ser um excelente profissional, mas provavelmente por hábito, não consegue domar sua boca e por isso está acima do peso (conheço um assim, bom profissional mas que sua aparência era um marketing pessoal negativo).

Ou um médico que fuma – sabe que faz mal, mas não consegue vencer seu vício (conheço alguns assim); dentista banguela – pode ter sido um acidente ou falta de conhecimento anterior a profissão (dessa turma, ainda não conheci nenhum). Enfim, tais situações “pegam mal” um poderia dizer, testemunhando contra a própria capacidade/competência do profissional.

Por detrás da deficiência prática existe um problema de maus hábitos e não falta de conhecimento. Coloco essa pessoa na minha classificação como um 1,5, porque ainda que conheça o que tenha que conhecer, o resultado prático é ruim pois não conseguiu implementar o processo de construção patrimonial em sua própria vida. E em comparação com os demais níveis, irá mais longe o nível 2 (poupador) que esse último tipo.

Investir é uma área que envolve conhecimentos e hábito. E os dois são fundamentais. Ter apenas um ou outro não basta. Os dois juntos são fundamentais.

Gostaram da escala Spider das “5 fases de um investidor”? Ajudou a se autoconhecer mais como investidor e no que atuar para mudar de fase? Em qual delas você está?

Conclusão

Bora praticar a poupança e aprender sobre investir? Nossos canais na Nomos são focados em ajudá-lo nessa caminhada. Estamos preparando um novo curso para você que sabe muito pouco e gostaria de começar (será o Nomos Start).

Só depende de você tomar as ações que irão faze-lo melhorar de vida.

Bons investimentos!