DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

Sempre fico impressionado sobre como a bolsa é vista no nosso país. Bolsa é: “aposta”, “cassino”, “jogo de tubarão” (e eu “sou sardinha”), etc. Esse texto tem a pretensão de diminuir essas percepções e mostrar que a bolsa é a maior oportunidade de se investir no futuro, mesmo no Brasil.

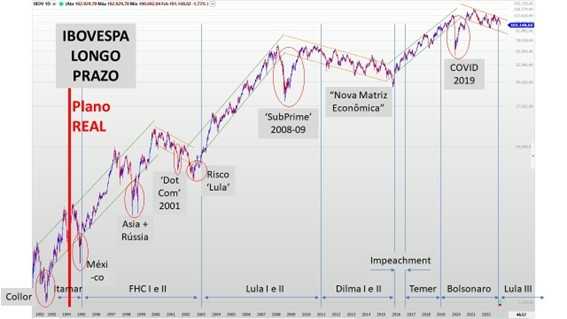

Trouxe como base de ilustração para sustentação da ideia principal do texto a figura 1 abaixo, que apresenta o resultado do Ibovespa nos últimos 30 anos – ou após a grande macro estabilização alcançada pelo Plano Real no Brasil. Olhar valores e referências anteriores a essa data é olhar para um mundo que era completamente diferente do atual e que não mais existe.

Retornos de bolsa de longo prazo

O Ibovespa entregou entre 1995 e março de 2023 ~12,6% aa [esse valor foi calculado como a média dos retornos anualizados entre cada dia de 1995 – primeiro ano completo pós plano Real – e o dia 14 de março de 2023 – último fechamento disponível quando escrevi esse texto -]. Pode-se discutir e disputar se tal valor é representativo ou não (veja motivos abaixo).

Então, para termos um valor que possa ser considerado mais realista, vamos avaliar a mediana dos valores em janelas ‘rolling’ de 5 e 10 anos (gráfico 2). Nesse último caso, o retorno médio anualizado do Ibovespa fica em 8,7% aa (gráfico 1). Vamos usar esse valor como o valor mediano de longo prazo. Vale frisar que esse valor já inclui as quedas nos momentos de baixa e pânico, bem como as altas nos momentos bons.

O retorno de +8,7% aa pode ser considerado baixo para se investir em bolsa

Mas aqui cabe alguns comentários mitigadores dessa realidade. Espero que o retorno em bolsa no Brasil seja para o longo prazo maior que esse valor (na média), ou ainda, que esse possa ser considerado o piso do potencial do Ibovespa.

Quando aos pontos mitigadores, temos:

Primeiro, o Ibovespa é um índice altamente distorcido

Quando se olha a composição do índice, percebe-se sua concentração em commodities, bancos e infraestrutura (como por exemplo elétricas, saneamento, telecom e outras). Outros setores têm baixa representatividade nesse índice, o que não é necessariamente a melhor representação de nossa economia.

Se olharmos outros índices de ações no Brasil (como por exemplo Quantum Ações Ativo) percebemos claramente a underperformance do Ibovespa como índice. Em resumo, investir em bolsa no Brasil não é igual a investir no Ibovespa. Pode-se ter portfolios consistentes e diversificados bem diferentes do IBOV.

Segundo, o Brasil é um país que só muito recentemente pode ser considerado minimamente sério para se investir

Começamos a nos estabilizar macroeconomicamente e politicamente só recentemente. Sobre a economia, a partir de 1994, com o advento plano Real, disparamos a estabilização macroeconômica (como comparação, a Argentina até hoje padece da falta dessa estabilização). A primeira década após esse evento pode ser considerada como, no mínimo, um ambiente atípico de negócios.

Logo, talvez seja mais representativo considerar os retornos de 2004 em diante. Sobre a parte política, a democracia brasileira é muito jovem (nossa Constituição Federal data de 1988) e alterações políticas de governo, com alternância de poder entre correntes distintas do espectro político, só começaram a ocorrer nos últimos 10 anos (ou menos).

Essa alternância é altamente desejável para evitar que efeitos políticos (o principal risco econômico em nosso país – veja Por que as nações fracassam? De Daron Acemoglu e James A. Robinson) distorçam muito a realidade econômica do país.

Terceiro, só chegamos a ver uma SELIC realmente baixa em 2020 em diante

A taxa SELIC, taxa de juros básica da economia brasileira, definida pelo COPOM (Banco Central), pode ser uma forte detratora dos resultados de ativos reais (como bolsa e imóveis) quando em patamares altos (como agora, que estamos em 2 dígitos). De certa forma, a baixa estrutural da SELIC é resultado da estabilização macroeconômica e do amadurecimento de nossa democracia.

Veja no gráfico 3 abaixo a queda consistente (paralela a seta) da SELIC ao longo dos anos (as corcovas são os ciclos econômicos).

Quarto, estamos, como população, começando agora a ‘descobrir’ a bolsa

Os números de novos investidores em bolsa só sobem. E estamos ainda muito longe da realidade de países mais maduros como os EUA e outros (tabela 2). Esse efeito de mais investidores participarem da bolsa deve só continuar a se acentuar, com a educação financeira da população e com novos ciclos de baixa da SELIC.

Existe ainda um fator educacional/cultural no investidor brasileiro que não privilegia a bolsa

O fato de termos como país vivido em ambiente de alta SELIC por muitos anos nos deixou, como média, mal-acostumados (como diria o Araketu). Tem (muita) gente que tem em mente os 1% am como parâmetro de retorno de investimentos.

Esse valor deve cada vez menos ser a realidade no Brasil por dois motivos: (i) tais retornos não existem em lugar nenhum do planeta minimamente desenvolvido; (ii) o momento atual (SELIC a 13,75%) que possibilita tais retornos é só um ponto de inflexão da curva no combate à atual inflação – em breve isso será história. Podemos fazer um ‘chute educado’ de uma Selic futura média em 7% aa (3% de inflação + 4% de juros real).

A volatilidade da bolsa é um fator que machuca qualquer investidor (ou, no mínimo, joga contra)

Nesse ponto, cabe lembrar que investimentos têm um perfil no qual a volatilidade vai ‘sumindo’ quanto mais longo o horizonte considerado. A melhor representação visual que já vi desse efeito segue abaixo (não sei quem foi o autor para dar o devido crédito por sua genialidade).

Se você chegou até aqui, caríssimo(a) leitor(a), esse texto pode ter sido lido de duas formas:

(i) “Ahhh Rodrigo, você é otimista demais… nunca teremos uma liderança política minimamente séria, uma SELIC estruturalmente baixa e por isso, nossa bolsa vai ser sempre um patinho feio”;

(ii) Uma previsão de médio prazo para o que os próximos anos nos brindarão como ambiente de oportunidades.

Se eu estiver correto (item ii), proponho aqui que os investidores brasileiros aprendam sobre o que é investir em bolsa, e quais suas potencialidades e possibilidades. Quanto antes fizerem isso, mais cedo poderão aproveitar as maravilhas de uma das maiores invenções do capitalismo (ações como ativo fundamental em praticamente qualquer portfolio).

Para os que não quiserem espontaneamente aprender e considerar terem bolsa em seus portfolios, penso que o mercado se encarregará de mostrar essa realidade de tempos em tempos, como foi o caso no 1º semestre de 2021, quando a SELIC estava em 2% aa, e a inflação (IPCA) já rodava acima dessa marca, fazendo com que os ativos em renda fixa queimassem nas mãos dos mais conservadores.

Sempre há a questão sobre o que se investir em bolsa

Isso, de maneira alguma, deveria ser impeditivo de se investir em bolsa. Lembro aqui que existem inúmeros gestores excelentes de renda variável e outras tantas excelentes carteiras recomendadas aqui no Brasil. Basta delegar a gestão dessa parte de seu portfólio. Seu assessor certamente poderá te recomendar ótimos nomes.

Aprender com a história costuma ser a forma mais barata de se aprender. Principalmente com a história alheia.

Bons investimentos!