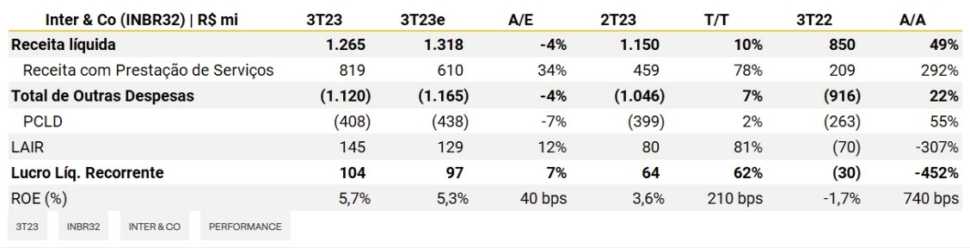

Inter [INBR32] sobe pelo segundo dia consecutivo no pregão desta quarta-feira (08), após reportar lucro líquido de R$ 104 milhões no terceiro trimestre de 2023, o que representa crescimento expressivo de 62% ante o mesmo período no ano passado. Com o resultado, a companhia reverteu prejuízo de R$ 29,5 milhões.

Leitura do balanço

Leitura do balanço

Na visão da XP Investimentos, o Inter apresentou bons resultados, superando as estimativas dos analistas, que destacaram uma melhora das métricas de custos operacionais.

A casa frisa também o crescimento da base de clientes ativos e expansão significativa da carteira de crédito, com aumento de 7,2% do 2T23 para o 3T23, impulsionado principalmente por cartões e FGTS.

“No geral, embora os resultados do trimestre não tenham sido tão entusiasmantes como gostaríamos, reconhecemos que começam a dar sinais de que a melhoria da rentabilidade, que começou no trimestre anterior, é consistente”, afirmaram os analistas em relatório.

Os analistas da Levante Corp também enxergam o balanço do Inter de maneira positiva, ressaltando o nível de expansão no retorno sobre patrimônio líquido (ROE) médio do banco, que atingiu seu maior patamar histórico, em 5,7%.

“Vale destacar que o cenário quanto a inadimplência se mantém como principal ponto de atenção para o setor financeiro no país, sendo monitorado e estudado de maneira aprofundada, pois entendemos que apesar da evidente melhora no caso do Banco Inter, o cenário impõe condições desafiadoras às empresas do segmento”, salientam.

Apesar da visão positiva das duas casas, apenas a XP Investimentos recomenda compra para INBR32, enquanto a Levante se posiciona como neutra, “dado o upside potencial limitado, considerando o atual preço médio de tela do ativo”, explicam.

O Inter sempre foi criticado por gerar crescimento de receita na mesma velocidade das despesas, consequência do investimento interno da companhia, que se preocupou menos com a rentabilidade em ciclos anteriores, segundo Carlos Daltozo, head de Equities da Eleven Financial.

“Agora, eles reduziram o número de funcionários e estão focando mais em eficiência, o que traz uma alavancagem operacional”, completa.

Vale investir?

Max Bohm, estrategista de ações da Nomos Investimentos, projeta que esse seja apenas o começo dessa evolução operacional e financeira, que deverá ser vista nos próximos trimestres, principalmente com melhora da rentabilidade.

“A minha expectativa é que o Inter entregue algo mais próximo a 8% de ROE no quarto trimestre, e entre 12 a 15% de rentabilidade no ano que vem, o que seria uma melhora significativa nos números da companhia”, declara.

Para Bohm, não há melhor opção no setor de bancos digitais que Inter.

“Nós achamos que esse é um papel que pode atingir tranquilamente algo próximo a duas vezes esse valor patrimonial”, afirma.

Daltozo, entretanto, argumenta que INBR32 ainda apresenta um retorno sobre patrimônio líquido muito fraco, de apenas 5%. Sendo assim, ele indica preferência por Nubank no setor dos bancos digitais.

“O Inter ainda tem um ciclo de retorno, abaixo do custo de capital, dado a fase de crescimento intensivo que está. Mas, obviamente, já está melhor do que há um ano atrás “, conclui.