Os investidores individuais estão diminuindo os riscos em todos os mercados

Negociar no mercado de ações não é mais tão divertido.

Os investidores individuais estão reduzindo o risco que assumem nos mercados. Alguns estão acumulando dinheiro ou guardando-o em fundos que acompanham títulos ou mercados monetários para tirar proveito dos rendimentos que subiram para máximas de 16 anos.

Outros estão se afastando das apostas turbinadas em ações, tomando menos empréstimos para ampliar suas posições. Muitos retiraram dinheiro das ações dos EUA, colocando os fundos mútuos e negociados em bolsa de ações no caminho certo para o primeiro ano de fluxo de saídas desde 2020.

Embora as ações tenham apresentado uma recuperação que fez com que o S&P 500 subisse 13% este ano, algumas pessoas físicas dizem que ainda estão sofrendo perdas gigantescas desde 2022, quando os principais índices tiveram seu pior ano desde a crise financeira de 2008.

Muitos aprenderam que é difícil ganhar dinheiro quando as ações não estão subindo constantemente – ou abandonaram o sonho de ganhar a vida negociando ações.

Até mesmo o WallStreetBets do Reddit, o grupo on-line que se tornou sinônimo de negociações no estilo YOLO – isto é, You Only Live Once, você só vive uma vez, em tradução livre –, foi recentemente pontilhado com conversas sobre taxas de juros, rendimentos de títulos e inflação, além de gabar-se de negociações mais arriscadas.

As menções a poupanças de alto rendimento mais do que quadruplicaram on-line no último ano, enquanto as conversas sobre mercados monetários e títulos do Tesouro dispararam, de acordo com os números da empresa de análise de dados LikeFolio. As conversas sobre compra ou investimento em ações caíram quase 10% durante esse período, segundo a empresa.

Roohil Hamid, 29 anos, diz que se tornou mais cauteloso depois de passar por uma experiência de revirar o estômago desde 2020. Recentemente, ele jogou a toalha na negociação de opções e tem sido mais cuidadoso ao negociar futuros.

“Não sou tão ativo como antes”, disse ele.

Hamid, como muitos outros, foi prejudicado pela queda no ano passado e diz que teve pouca sorte ao aproveitar o recente impulso das ações. Ele fez empréstimos pesados para ampliar suas aplicações e observou a oscilação de seu portfólio durante grande parte de 2021.

A volatilidade era estimulante, e sua confiança aumentava à medida que seu portfólio subia.

Seus ganhos continuaram a crescer junto com o mercado de ações, levando-o a fazer alarde com casas em Las Vegas e Charleston, Virgínia, e itens de luxo, como um relógio Audemars Piguet. Ele se agarrou ao sonho de que o mercado de ações lhe permitiria evitar a tradicional rotina das 9 às 5 horas.

Essas perdas levaram muitos investidores a adotar uma postura mais conservadora ou a abandonar completamente as negociações.

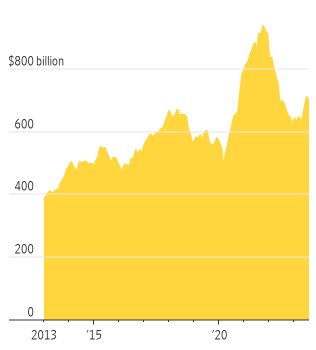

Os saldos das dívidas de margem, ou seja, o dinheiro que os investidores tomam emprestado dos corretores da bolsa para comprar títulos quando não podem – ou não querem – financiar toda a compra com dinheiro, caíram 26% em relação aos máximos de 2021, para US$ 689 bilhões, de acordo com dados da Financial Industry Regulatory Authority.

A atividade de negociação em algumas das maiores corretoras de varejo também continua caindo. Na Charles Schwab, a média diária de negociações caiu para cerca de 5,2 milhões no segundo trimestre, o nível mais baixo desde, pelo menos, o início de 2021.

A atividade de negociação entre indivíduos que usam a E*Trade – que é de propriedade do Morgan Stanley – e a Robinhood também está oscilando em torno dos níveis mais baixos dos últimos dois anos.

O mantra “compre na baixa”, um grito de alerta para que os investidores se amontoem nos mercados a qualquer sinal de fraqueza, empurrou as pessoas físicas para o mercado tipicamente estável de Treasuries – títulos do Tesouro dos EUA –, em vez de para operações de longo prazo.

Os investidores individuais compraram um recorde de US$ 574 milhões do iShares 20+ Year Treasury Bond Exchange-Traded Fund, um dos maiores fundos que acompanham títulos do governo, nos 21 dias até quarta-feira, de acordo com a Vanda Research.

No total, os investidores retiraram cerca de US$ 80 bilhões dos fundos mútuos e negociados em bolsa de ações dos EUA em 2023, de acordo com dados do EPFR.

Os fundos de títulos dos EUA atraíram US$ 277 bilhões em entradas. Os fundos do mercado monetário foram o investimento mais quente do ano, atraindo mais de US$ 700 bilhões de entradas.

“Foram dois meses frustrantes”, disse Tom Bruni, redator sênior da corretora e plataforma social Stocktwits. “Há um tom muito mais cauteloso.”

Alguns investidores descobriram que, se não mantivessem um punhado de ações de tecnologia conhecidas como as Sete Magníficas, seus portfólios ficavam atrás do mercado, disse Bruni. Em um determinado momento desta primavera, essas ações – Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla e Meta Platforms – foram responsáveis por praticamente todo o avanço do mercado acionário no acumulado do ano.

Bruni disse que os fundos negociados em bolsa que acompanham os índices S&P 500 e Nasdaq-100 têm sido tendência na plataforma social, superando as negociações YOLO em pequenas empresas ou ações de crescimento.

Em setembro, houve mais menções a “CPI”, ou dados do índice de preços ao consumidor, no WallStreetBets do que a ações chamativas, como AMC Entertainment ou Arm Holdings, de acordo com o provedor de dados SwaggyStocks.

Alguns investidores disseram que aprenderam que negociar demais pode rapidamente abrir um buraco em seus portfólios.

“É fácil entrar em um fervor e fazer uma dúzia de negociações em metade de um dia”, disse Robert Andershonis, um paisagista de 34 anos de Little Rock, Arkansas. “Eu me prejudicaria.”

(Com The Wall Street Journal; Título original: Trading Stocks Loses Its Thrill: ‘I Would Get Burned’)