O Banco do Brasil [BBSA3] elevou na última terça-feira (26) a recomendação para o papel da Natura [NTCO3] de neutra para compra, também alterando o preço-alvo para R$ 18,20. A última mudança havia sido em maio, quando a ação passou de venda para neutra na visão do banco.

Ou seja, em menos de seis meses, a perspectiva do BB para Natura foi de venda para compra.

O banco não foi o único que mudou seu olhar para a empresa. No dia 14 deste mês, o Goldman Sachs subiu o preço-alvo para ação de R$ 15,00 para R$ 17,00, enquanto o J.P. Morgan – que recomenda compra para NTCO3 – elevou para R$ 25,00 no final de julho.

Segundo a analista de varejo da Levante, Carol Sanchez, é possível observar uma melhora gradual na companhia, a partir das mudanças implementadas nos últimos trimestres. O último balanço reportado da Natura mostrou um expressivo crescimento da margem bruta em todos os segmentos, além de um crescimento consistente da produtividade na América Latina.

“No caso das despesas financeiras, esperamos um maior alívio neste segundo semestre, quando devem entrar os recursos referentes à venda da Aesop para a L’Oréal”, destacou.

A transação da Aesop para a L’Oréal, finalizada no final do mês passado, foi avaliada em US$ 2,5 bilhões, previstos para entrarem em caixa no terceiro trimestre deste ano, o que Carol projeta já ter impacto positivo na liquidez e alavancagem da Natura.

Essas novas perspectivas possibilitarão à Natura focar em seu plano de investimentos na América Latina, concentrando esforços para aprimorar seus negócios da The Body Shop e da Avon International.

“Seu plano de reestruturação deve contribuir de forma significativa para a melhora dos seus resultados”, ressaltou.

Ao considerar que a companhia usará os recursos da transação para efetuar o pré-pagamento de suas dívidas totais, Carol estima que os múltiplos da companhia devem desinflar de uma média histórica de 30x Preço/Lucro (P/L) para cerca de 19x P/L projetado para 2023, além de uma média de 10x EV/Ebitda para 5x EV/Ebitda também em 2023.

No entanto, a analista alerta que os efeitos da reestruturação da empresa não devem surtir de maneira expressiva no curto prazo. Os desafios da integração da Natura e da Avon na América Latina também devem impactar os resultados da empresa.

Vale lembrar também que a Natura comunicou em fato relevante no final de agosto ter autorizado sua diretoria a “explorar alternativas estratégicas” para a The Body Shop, incluindo uma possível venda.

Recomendação para NTCO3

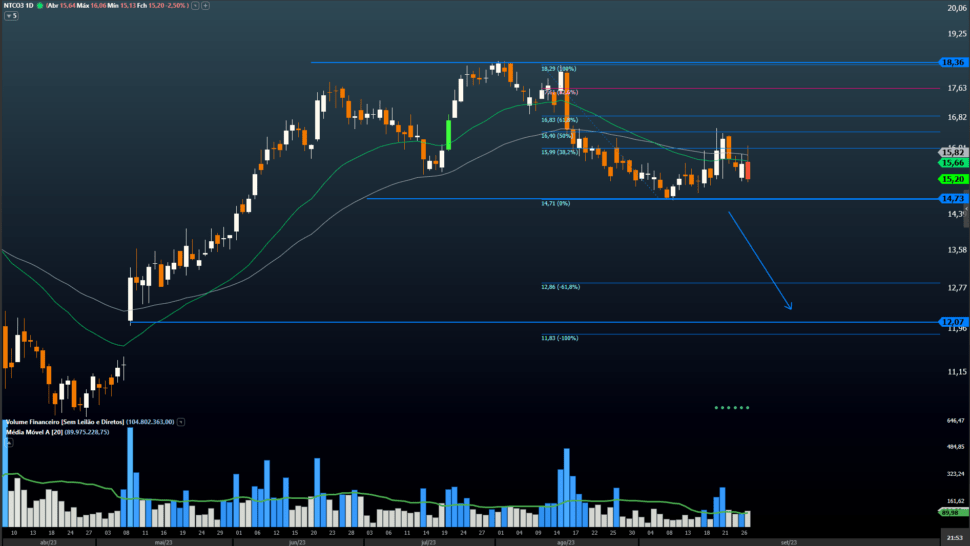

Na análise gráfica no curto prazo, as perspectivas não parecem ser as melhores. O analista técnico da Benndorf Research Filipe Borges sinalizou que o ativo está com uma movimentação de baixa e um pivô de baixa em formação, que pode ser confirmado a partir da perda dos R$ 14,70.

Esta queda ficaria em torno de 20%, completou o analista.

Caso o papel não perca o suporte e volte a subir, rompendo os R$ 16,50, o ativo entra em consolidação e passa a ter alvo nos R$ 18,30.

Porém, o analista indica que a movimentação de baixa dos últimos dias e a correção na chamada “perna dois” até a retração de 50% de Fibonacci aumentam a probabilidade de queda da ação.

“Lembrando que o ativo tem um gap para fechar em R$ 11,45. Então, nesse momento eu sou mais para trabalhar na venda do papel.”

Para quem já está posicionado no papel, o analista sinaliza um stop – ou pelo menos um stop parcial – abaixo dos R$ 14,60.

![Ações da Cosan [CSAN3] derretem: entenda o motivo](https://tradenews.com.br/blackhole/2025/09/queda-acoes-csan-360x180.jpg)