A dívida dos EUA está em um território muito mais arriscado do que quando a S&P reduziu sua classificação em 2011

A decisão da Fitch Ratings de reduzir a classificação de crédito AAA dos EUA na semana passada foi amplamente considerada sem sentido.

Afinal de contas, a Standard & Poor’s havia feito o mesmo em 2011 e os rendimentos dos títulos caíram, o que significava mais, e não menos, apetite pela dívida do Tesouro.

Desta vez, porém, os rendimentos dos títulos subiram. Isso sugere que a ação da Fitch merece nossa atenção, não porque nos diga algo novo, mas porque se junta à pilha de evidências de quão profundamente diferente e arriscada é a situação fiscal do país atualmente.

O risco, em vez disso, é que os déficits e as taxas de juros se retroalimentem mutuamente, com custos crescentes para o crescimento econômico e para os contribuintes.

Os déficits orçamentários federais não podem ser vistos de forma isolada. Quando a S&P rebaixou o rating dos EUA em 2011, o déficit era equivalente a 8,4% do produto interno bruto, próximo ao máximo pós-Segunda Guerra Mundial.

Porém, na esteira da recessão de 2007-09, esses déficits eram fáceis de financiar e necessários. O investimento privado estava fraco, o desemprego estava em 9%, a inflação subjacente estava abaixo da meta de 2% do Federal Reserve (Fed) e as taxas de juros estavam em torno de zero.

Sem os empréstimos federais, tudo isso – uma combinação que mais tarde foi chamada de “estagnação secular” – teria sido pior.

Adeus, excesso de poupança global

As circunstâncias atuais são exatamente o oposto. O investimento privado está saudável, o desemprego está próximo do nível mais baixo em 53 anos, com 3,5%, e as taxas de juros estão acima de 5%, já que o Fed combate a inflação que é aproximadamente o dobro de sua meta de 2%.

Ninguém fala sobre estagnação secular agora. É nesse momento que as restrições de gastos e os aumentos de impostos deveriam estar em voga.

Em vez disso, o Escritório de Orçamento do Congresso aumentou na terça-feira sua estimativa do déficit deste ano para US$ 1,7 trilhão, ou 6,5% do PIB, em comparação com 5,5% no ano passado.

Em maio, o presidente Biden fechou um acordo com os republicanos da Câmara que mal altera a trajetória do aumento da dívida.

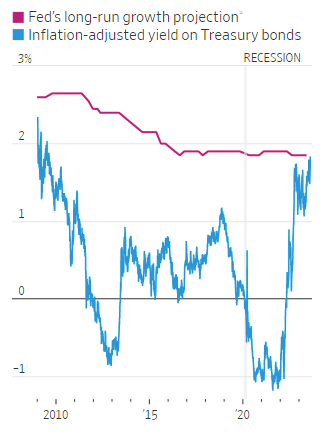

A variável que melhor capta a mudança nas circunstâncias é o rendimento real do Tesouro – o que os investidores esperam ganhar em um título de 10 anos após a inflação.

Em agosto de 2011, esse rendimento estava em torno de zero e logo se tornaria negativo. Hoje, está em 1,7%, próximo ao maior valor desde 2009.

O Fed, que estava comprando títulos para manter as taxas de juros baixas naquela época (“flexibilização quantitativa”), agora está se desfazendo desses títulos (“aperto quantitativo”).

Somando-se as transações do banco central e os novos empréstimos do governo, o economista independente Phil Suttle estima que os investidores privados serão solicitados a absorver a dívida do governo no valor de 7,7% do PIB das economias desenvolvidas neste ano e 9,2% no próximo, mais do que o dobro dos 4,3% de 2011.

Assim, os tomadores de empréstimos privados enfrentam a concorrência dos governos pelo capital, o que, a longo prazo, prejudica o investimento e o crescimento.

Tivemos uma amostra disso na semana passada, quando os rendimentos saltaram com a notícia de leilões trimestrais do Tesouro maiores do que o esperado.

É claro que mais do que os empréstimos do governo estão pressionando para cima os rendimentos dos títulos. O mesmo acontece com a inflação e a percepção de que o Fed terá de manter as taxas de curto prazo elevadas para reduzi-las.

Mas as duas coisas estão relacionadas: Os investidores podem se preocupar com o fato de um futuro governo usar a inflação para reduzir o valor real de suas dívidas, o que aumenta as taxas de juros atuais.

De estabilizador de dívida a desestabilizador

A segunda conclusão é que as taxas de juros passaram de um fator de estabilização para um fator de desestabilização das finanças do governo.

Quando a taxa de juros real está abaixo da taxa de crescimento econômico futuro, a dívida tende a cair em relação ao PIB. Em 2011, essa diferença chegou a 2,5 pontos percentuais.

Como isso tornou as dívidas mais sustentáveis, é uma das razões pelas quais os governos não sentiram pressão para reduzi-las. Na verdade, essa foi parte da mentalidade que levou o governo Biden a implementar um pacote de estímulo de US$ 1,9 trilhão em 2021.

Atualmente, com taxas mais altas e crescimento futuro menor do que em 2011, a diferença entre as taxas reais e o crescimento está em torno de zero.

Isso faz com que as despesas com juros sejam uma fonte crescente de déficits, subindo de 1,9% do PIB no ano passado para 3,7% em 2033, de acordo com o CBO.

Um dos motivos para o rebaixamento da Fitch foi a ausência de vontade política para lidar com os principais fatores do déficit: programas de gastos para os americanos mais velhos, incluindo a Previdência Social e o Medicare, e repetidos cortes nas alíquotas de impostos para a maioria das famílias.

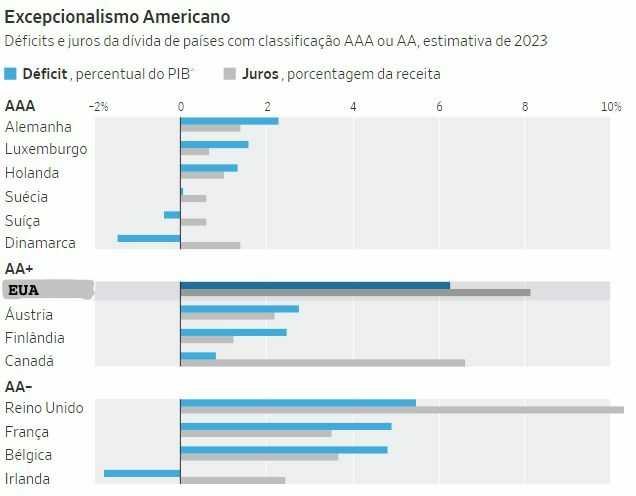

A Fitch observou como as métricas fiscais dos EUA são muito piores do que as de seus pares.

Por exemplo: Os EUA estão no caminho certo para gastar 10% da receita federal em juros até 2025, em comparação com apenas 1% da média dos países com classificação AAA e 4,8% dos países com classificação AA.

Por que, então, a classificação dos EUA não é ainda mais baixa? Porque o status de reserva do dólar e o tamanho e a segurança da dívida do Tesouro dão aos EUA uma capacidade de empréstimo sem precedentes.

De fato, era difícil fazer com que os presidentes ou o Congresso se preocupassem com o déficit quando as taxas de juros eram baixas. Hoje, um mercado de títulos que sinaliza que o mundo não é mais seguro para os déficits pode ser o primeiro passo para enfrentá-los.

(The Wall Street Journal; Título original: Why Fitch’s Downgrade Matters)

![Ações da Cosan [CSAN3] derretem: entenda o motivo](https://tradenews.com.br/blackhole/2025/09/queda-acoes-csan-120x86.jpg)