Panorama de 25 a 29 de março

O Ibovespa começou a semana em alta, enquanto esperava a Super-Quarta, quando tanto o FOMC e o Copom se reúnem para debater os juros de seus respectivos países. Porém, acabou descendo na própria quarta-feira (20), empurrado pelo temor de um comunicado mais duro do comitê brasileiro e de uma taxa Selic maior do que a estimada para o fim do ciclo.

Nesta sexta-feira (22), a queda prevaleceu por ceticismo dos investidores com relação à situação fiscal do Brasil.

Na próxima semana, o mercado acompanha o dado de desemprego do Brasil e o PCE – índice americano que mede as variações das despesas de consumo pessoal ao longo do tempo.

Radar de Proventos

Na próxima segunda-feira (25) ficam “ex-dividendos” os ativos da BR Partners [BRBI11], Intelbras [INTB3], WEG [WEGE3], CSU Digital [CSUD3], Santos Brasil [STBP3], Tim [TIMS3], Blau [BLAU3] e Celesc [CLSC4].

Na terça-feira (26) é a vez da Copasa [CSMG3], Coelba [CEEB3], Elektro [EKTR4] e Cosern [CSRN3].

Já Romi [ROMI3]*, Engie Brasil [EGIE3]*, Mills [MILS3], Cemig [CMIG4] e B3 [B3SA3] se tornam “ex” na quarta-feira (27), enquanto a sexta-feira (29) é a vez de MRV [MRVE3]*.

*O relatório da Bloomberg aponta que as datas em que estas ações ficam “ex-proventos” são apenas previsões, não estão confirmadas, estando sujeitas a mudanças.

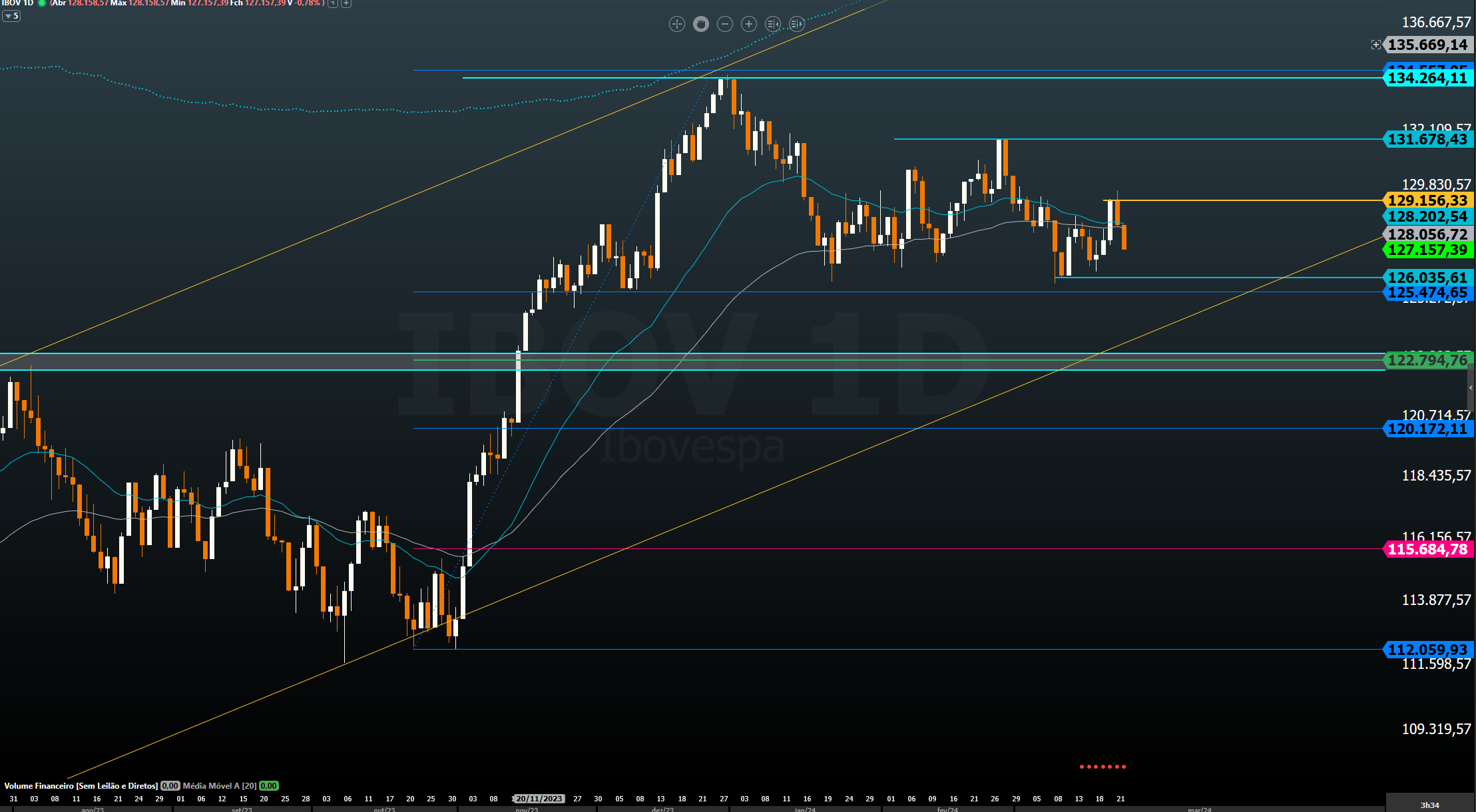

Panorama do Ibovespa

Dicas de Trades

Magazine Luiza [MGLU3]

Cogna [COGN3]

“Com isso, abrimos uma oportunidade de venda em Cogna, com um stop a R$ 2,61 e alvo principal em R$ 1,80, o qual iremos buscar em torno de 23 % de rentabilidade na queda”, indicou.

Vale [VALE3]

VALE3 tem suporte forte na região de R$ 59,35, e Borges frisa que a companhia precisa bater nos próximos dias o fechamento do gap em R$ 58,60.

Indicadores econômicos

Após o leve aumento do desemprego no trimestre móvel encerrado em janeiro, algo que pode ser atribuído ao fim das vagas temporárias que são criadas para o período de fim de ano, a expectativa é que a taxa de desocupação volte a cair no trimestre encerrado em fevereiro, de acordo com o analista da Benndorf Research Marco Ferrini.

“Esperamos números melhores tanto para os desocupados, como ocupados, trabalhadores com carteira assinada e salários, refletindo o bom início de ano da economia brasileira”, afirmou.

Para o ano, Ferrini segue com perspectiva positiva em meio ao cenário de inflação controlada, cortes de juros, retomada dos setores de serviços e industrial e início de ano melhor que o esperado da economia, “fatores que devem beneficiar segmentos mais cíclicos”.

Para o PCE Price Index de fevereiro, o analista explica pontua que a expectativa é de pouca alteração no índice acumulado em 12 meses e nova alta na comparação mensal, refletindo a persistência da inflação em patamares elevados em meio ao forte nível de atividade apresentado pela economia americana.

Ele espera que a energia e os serviços apresentem as principais variações em relação a janeiro. Além disso, na comparação com fevereiro de 2023, os serviços também devem continuar como principal item de impacto na taxa anualizada, seguidos pelos alimentos.

Ferrini reforça a necessidade de cautela na análise dos próximos resultados dos indicadores de inflação após uma sinalização ligeiramente mais hawkish do FOMC na reunião dessa semana.

“Caso a atividade continue forte e a inflação persistente, esperamos um alongamento do ciclo de política monetária atual e o primeiro corte na taxa básica apenas no segundo semestre, algo que colocaria pressão sobre as curvas de juros futuros e prejudicaria as bolsas”, concluiu.

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

8h30

Brasil

Investimento estrangeiro

Terça-feira

8h

9h

11h

Brasil

Brasil

Estados Unidos

Ata do Copom

IPCA-15 (anual) (fev)

Confiança do consumidor

Quarta-feira

8h

8h30

Brasil

Brasil

IGP-M (março)

Dívida bruta (fev)

Quinta-feira

4h

8h

9h

9h30

Reino Unido

Brasil

Brasil

Estados Unidos

PIB

Relatório trimestral de inflação

Taxa de desemprego

PIB

Sexta-feira

9h30

Estados Unidos

PCE