Panorama para 20 a 24 de março

Os mercados voltam sua atenção para a tão aguardada definição da taxa de juros americana. A apreensão fica em saber se o Federal Reserve (Fed) prosseguirá com aumentos expressivos no índice ou a recente crise no setor bancário irá fazer a entidade recalcular a rota.

No Brasil, o destaque da semana será a definição da taxa de juros Selic, mas segue no radar a definição do arcabouço fiscal.

Temporada de balanços

No Brasil, a segunda-feira (20) traz o balanço trimestral da Brisanet [BRIT3], empresa do setor de telecomunicações.

Na terça-feira (21) são esperados os resultados da JBS [JBSS3], Itausa [ITSA4], Copel [CPLE6], Positivo [POSI3], Santos Brasil [STBP3] e Vibra Energia [VBBR3].

Já na quarta-feira (22), os balanços comerciais divulgados são da PetroRecôncavo [RECV3], Sequoia [SEQL3] e Unifique [FIQE3].

A quinta-feira (23) é o dia mais cheio da semana, em que Eneva [ENEV3], Grupo Panvel [PNVL3], Armac [ARML3], brMalls [BRML3], Sabesp [SBSP3], Locaweb [LWSA3] e Cogna [COGN3] divulgam seus números.

A semana finaliza com o resultado da Ser Educacional [SEER3].

Nos EUA, o destaque vai para os balanços da Nike [NIKE34], na segunda-feira, Adobe [ADBE34] na terça-feira e General Mills [G1MI34] na quarta-feira.

Radar de proventos

Na segunda-feira, ficam “ex-dividendos” os papéis de M. Dias Branco [MDIA3], Terra Santa [LAND3], WEG [WEGE3] e Odontoprev [ODPV3].

Isto sendo, investidores posicionados nas referidas ações até a última sexta-feira (17) terão direito aos proventos anunciados pelas companhias em questão.

Já na terça-feira ficam “ex” Energisa Mato Grosso [ENMT4] e Romi [ROMI3]. No dia seguinte, é a vez de Kepler Weber [KEPL3], Lojas Renner [LREN3] e Energisa [ENGI3] ficarem “ex-proventos”.

Na quinta-feira somente Iochpe-Maxion [MPYK3] fica “ex”.

Por fim, Fleury [FLRY3],BR Partners [BRBI11], Itaú [ITUB4] e Eztec [EZTC3] ficam “ex-direitos” na sexta-feira.

Panorama do Ibovespa

O Ibovespa segue em mais uma semana negativa, cotado a 101.900 e deixando um forte suporte de 100.700, explica o analista técnico da Benndorf Research, Filipe Borges.

Caso ocorra a perda deste suporte no início da próxima semana, haveria apenas a barreira psicológica – os 100 mil pontos do índice -, indicou Filipe. “Mas abre espaço para correções mais fortes com alvo em noventa e seis mil pontos”, prosseguiu.

A resistência do mercado firmou-se em 106.600.

“Já pensando em movimentações de alta, se nós tivermos já na segunda ou terça-feira o rompimento de 104.150 ou 104.200 pontos a gente pode ter início a uma correção de curto prazo”, completou o analista.

Dicas de trades

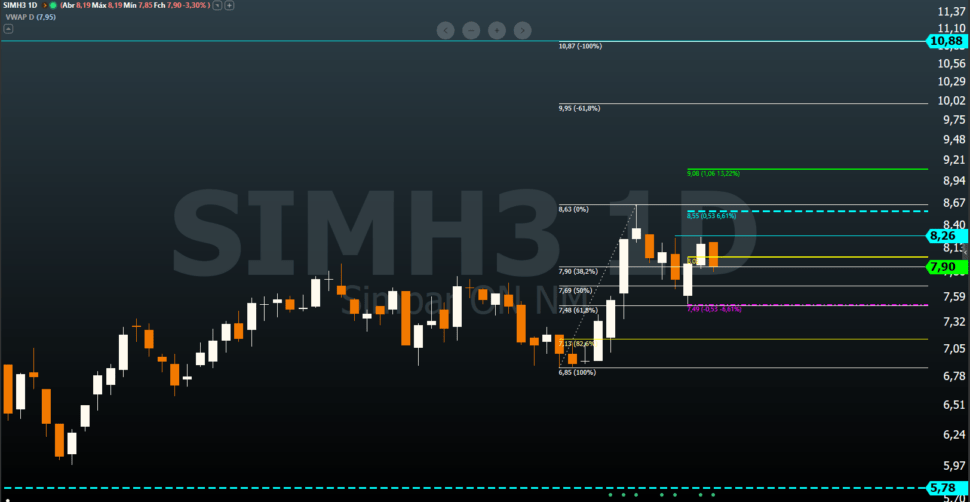

Para trades na próxima semana, Filipe Borges enxerga oportunidades em Simpar [SIMH3]. Os papéis da empresa fecharam a semana com pivot de alta em andamento.

“Inclusive, estamos posicionados nesse papel com stop a R$ 7,48. E se nós tivermos o rompimento de R$ 8,25, o papel tem a próxima resistência em R$ 8,63, e o alvo desta movimentação de alta é R$ 10,87, que é uma resistência antiga do ativo”, analisou Filipe.

Portanto, o analista enxerga uma manutenção na tendência de alta no curto prazo, com fluxo comprador.

Outra oportunidade seria Grandene [GRND3], a qual vem fazendo uma correção da movimentação de alta. “Nós tivemos uma bela movimentação entre R$ 6,30 até R$ 7,78 […] e o papel agora faz uma correção saudável”, indicou o analista.

Caso o ativo retome a tendência e segure entre R$ 7,00 e R$ 6,80, isso poderá acarretar em um pivot de alta, com alvo em R$ 9,58, de acordo com Filipe. O ativo só descaracterizaria essa movimentação se bater R$ 6,55, prosseguiu o analista.

“Se bater R$ 6,55 eu paro de pensar em compras para esse papel. Caso contrário, pode surgir uma bela oportunidade de movimentação de alta”, completou.

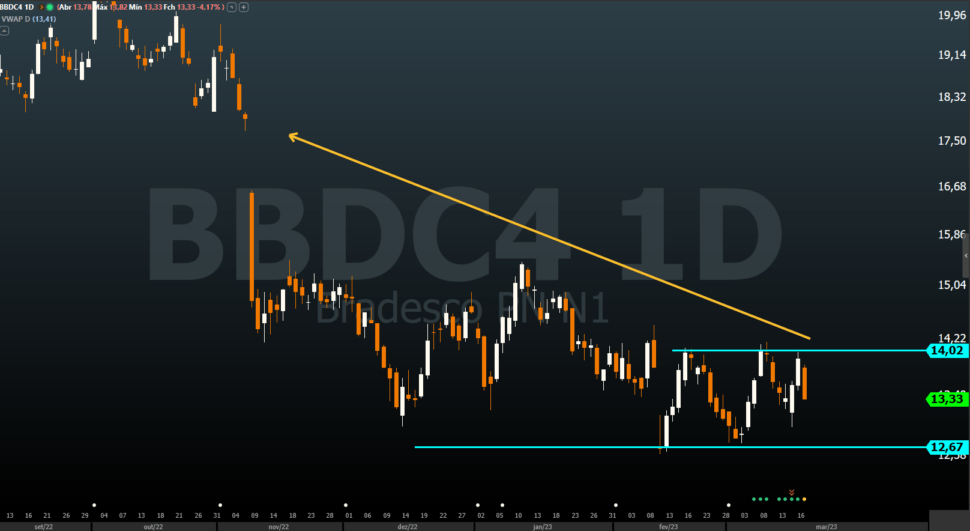

Já Bradesco PN [BBDC4] está firmada entre R$ 12,65 e R$ 14,02. Se a ação romper a resistência nos dias que se seguem, é aberto espaço para altas até o fechamento do gap em R$ 17,50, segundo Filipe.

“A ação teve um aumento de volume e volatilidade nos últimos dias, chamando atenção para boas oportunidades que podem surgir”, explicou o analista.

Indicadores econômicos

A agenda da próxima semana traz dois índices para a economia interna: a decisão sobre as taxas de juros brasileira e americana.

De acordo com o analista de macroeconomia da Benndorf, Marco Ferrini, o Copom deve manter a taxa Selic no valor atual de 13,75%. Marco explica que o movimento ocorre em resposta “à retomada da inflação e desancoragem das expectativas, bem como em um movimento para reafirmar a credibilidade e postura hawkish da autoridade monetária ante o risco fiscal elevado”.

Já para o cenário americano, o analista indica que o Fed deve elevar sua taxa em 0,25 ponto percentual, aumentando-a para o intervalo entre 4,75% e 5%.

Marco indica que esse movimento é “reflexo de sua batalha duradoura contra a inflação persistente em meio à atividade econômica sólida e pleno emprego”.

Além disso, a decisão sinaliza “alívio no comportamento restritivo da autarquia”, consequência da eexposição de turbulências no sistema financeiro dos EUA, com a falência do Silicon Valley Bank e Signature Bank.

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

8h25

18h30

Brasil

EUA

Boletim Focus

Saldos de reservas com bancos do Federal Reserve

Terça-feira

7h

11h

11h30

Zona do Euro

EUA

EUA

Percepção econômica ZEW (mar)

Vendas de casas usadas (fev)

Estoques de petróleo em cushing

Quarta-feira

4h

4h

8h

15h

15h30

18h

Reino Unido

Reino Unido

Reino Unido

EUA

EUA

Brasil

CPI (fev)

PPI bens intermediários (fev)

Índice CBI tendências industriais (fev)

Decisão taxa de juros Fed

Coletiva de imprensa FMOC

Decisão da taxa de juros Selic

Quinta-feira

9h

9h

9h

9h30

11h

Reino Unido

Reino Unido

EUA

EUA

EUA

Decisão da taxa de juros (mar)

Ata da reunião do MPC (fev)

Licenças de construção (mensal)

Pedidos inicias por seguro-desemprego

Venda de casas novas (fev)

Sexta-feira

4h

4h

6h

6h

6h

6h30

6h30

6h30

9h30

9h30

10h45

10h45

10h45

Reino Unido

Reino Unido

Zona do Euro

Zona do Euro

Zona do Euro

Reino Unido

Reino Unido

Reino Unido

EUA

EUA

EUA

EUA

EUA

Núcleo de vendas do varejo (fev)

Vendas no varejo (fev)

PMI industrial (mar)

PMI composto S&P global (mar)

PMI do setor de serviços (mar)

PMI composto

PMI industrial

PMI do setor de serviços

Núcleo de pedidos de bens duráveis (fev)

Pedidos de bens duráveis (fev)

PMI industrial

PMI composto S&P global (mar)

PMI do setor de serviços (mar)