Panorama de 11 a 15 de março

O Ibovespa começou e terminou a semana da mesma forma: em baixa. O índice sente o tombo da Petrobras [PETR3;PETR4], cujo balanço do quarto trimestre de 2024 gerou desconforto, especialmente a ausência de pagamento de dividendos extraordinários, o que acentua temores de ingerência política. Na avaliação do J.P. Morgan, esse é o “pior cenário possível”.

Para a próxima semana, o mercado fica de olho no IPCA de fevereiro e no CPI dos EUA.

Radar de Proventos

Na próxima terça-feira (12) ficam “ex-dividendos” os ativos da Vale [VALE3], Banco do Brasil [BBAS3] e Iochpe-Maxion [MYPK3]. Já na quarta-feira (13) é a vez da Dexco [DXCO3].

Já Alpargatas* [ALPA4] e Vulcabras [VULC3] se tornam “ex” na quinta-feira (14), enquanto a sexta-feira (15) é a vez da M. Dias Branco [MDIA3] e Lavvi [LAVV3].

*O relatório da Bloomberg aponta que as datas em que estas ações ficam “ex-proventos” são apenas previsões, não estão confirmadas, estando sujeitas a mudanças.

Panorama do Ibovespa

De acordo com o analista técnico Filipe Borges, o Ibovespa testou suporte importante na região do 126.500 pontos no pregão desta sexta. O índice trabalha com aumento de volume muito forte, que pode indicar movimentação de compra com alvo em 130.700 na segunda-feira (11), caso aconteça o rompimento da máxima do dia.

O analista pontua que no mercado ainda não há tendência de baixa definida. “Vejo um padrão de alargamento, ele deu uma entrada anteriormente que o mercado acabou tirando, mas agora surge com uma entrada ainda melhor graficamente”, explicou.

Ele acrescenta que o padrão de alargamento é compra com falso rompimento, em caso de mínima desse movimento. Dessa forma, Borges vê compras para segunda, com rompimento acima de 128.300 pontos e alvo em 1316.00, depois 134.000.

“Caso a gente tenha a perda, e principalmente fechamento abaixo de 126.400 pontos, podemos ter o início de uma movimentação de baixa mais forte, com alvo na região de 122.800”, afirmou.

Dicas de Trades

Positivo [POSI3]

O ativo rompeu uma LTB – linha de tendência de baixa – desde julho do ano passado, mas agora começa a trabalhar com topos e fundos ascendentes, acompanhado de um aumento no volume que tem impulsionado o ativo para cima, “que é um ponto bem interessante para que a gente possa trabalhar com alvos longos”, segundo o analista.

Para realização parcial da compra, Borges sugere stop em R$8,73 e alvo final na LTB do gráfico mensal, na região dos R$10,75. “Operação essa que ainda vamos buscar 30% de lucro”, ressaltou.

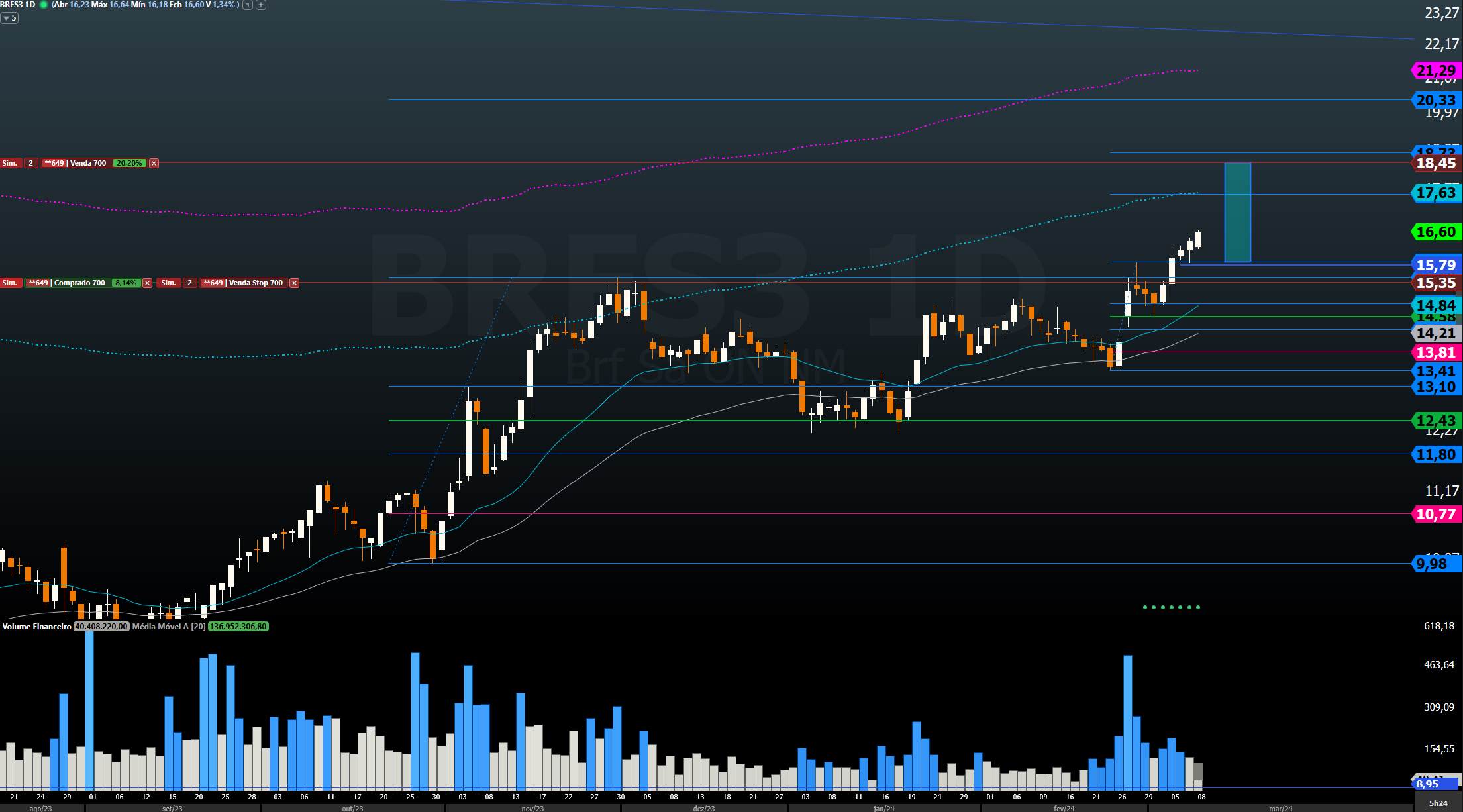

BRF [BRFS3]

Borges diz que tem compra em BRF, realizada em R$ 15,35. A operação já conta com 8% de lucro e ele ainda vê espaço para valorização de mais 12% no ativo, chegando a R$18,45, com alvo final em 20,20%.

Ele aponta que há dois pivôs rompidos, um no gráfico semanal e outro no gráfico diário alvo. A movimentação do gráfico semanal projeta alvo para a região de R$24,00.

“Só que dentro dessa movimentação até R$ 24,00, acredito que teremos correções no meio do caminho e oportunidade de novas compras do ativo”, acrescentou.

OceanPact [OPCT3]

OceanPact é outra operação que Borges tem em andamento, comprada por R$5,99 e ganhando mais de 4% de lucro. “Nesse momento, inclusive, realizamos parcial nesse patamar de R$6,24, e vejo um alvo muito bom para esse ativo”, comentou.

De acordo com o analista, o ativo está rompendo uma bandeira do gráfico semanal com descanso, aumento de volume e topos de fundos ascendentes no gráfico diário, “ou seja, uma movimentação muito positiva e que aumenta bastante a probabilidade do ativo realmente atingir alvos de novos patamares de preços”, argumentou.

Com isso, ele sugere alvo em R$7,30, com 21,5% de valorização.

Indicadores econômicos

O IPCA de fevereiro deve apresentar resultado bastante forte em comparação com os últimos meses, algo que pode ser explicado pelo fator sazonal que incorrem em algumas atividades, como a educação e a saúde, de acordo com o analista da Benndorf Research Marco Ferrini.

Ele ressaltou que a educação conta com reajustes de preços no começo de cada ano e, portanto, deve ser o principal destaque do mês. Já a saúde incorpora os reajustes de preços de planos de saúde nos primeiros meses do ano e também deve figurar entre as maiores variações.

Além disso, Ferrini frisa que o grupo de alimentação e bebidas deve completar as três maiores variações do resultado, ainda bastante relacionada aos efeitos do El Niño.

“De todo modo, mantemos a expectativa de convergência da inflação para o centro da meta em 2024 em função da expectativa de crescimento mais moderado, da redução dos impactos do El Niño e da desaceleração da economia global, favorecendo a continuação da trajetória atual de política monetária caso não surjam riscos fiscais elevados”, acrescentou.

Sobe o CPI – inflação aos consumidores americanos –, Ferrini projeta que o dado tende a continuar diminuindo gradualmente, principalmente em função dos preços da energia. Mas, ele prossegue, com a atividade econômica forte, salários altos e desemprego baixo, a expectativa é que os serviços e a habitação continuem pressionando os preços, gerando expectativa de pouca alteração no núcleo da inflação.

No mais, os alimentos também devem apresentar alta em fevereiro, enquanto os bens duráveis e de capital provavelmente continuarão caindo, segundo o analista.

“A inflação nos Estados Unidos cai de forma lenta em função do bom ritmo de atividade da economia e do mercado de trabalho extremamente sólido, fatores que contribuem para manter o Fed com uma postura mais cautelosa em relação ao início do ciclo de cortes de juros, fato que já é precificado pelo mercado e, portanto, não deve refletir nos índices acionários do país”, concluiu.

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

8h25

Brasil

Boletim Focus

Terça-feira

9h

Brasil

IPCA (fev)

Quarta-feira

4h

4h

7h

Reino Unido

Reino Unido

Zona do Euro

PIB

Produção Industrial (jan)

Produção Industrial (jan)

Quinta-feira

9h

9h30

14h30

Brasil

Estados Unidos

Brasil

Vendas no varejo (jan)

IPP (fev)

Fluxo cambial estrangeiro

Sexta-feira

10h15

11h

Estados Unidos

Estados Unidos

Produção Industrial (anual) (fev)

Índice Michigan de confiança