Panorama de 22 a 26 de janeiro

A semana foi marcada por um forte recuo no Ibovespa, que fechou em queda semanal de 2,78%. Além disso, teve início a temporada de balanços nos Estados Unidos, um aquecimento para a brasileira, que começa em 31 de janeiro.

Na próxima semana o mercado acompanha dois dados importantes para se estudar a saúde financeira da maior economia do mundo e obter mais pistas sobre o futuro das taxas de juros: o índice de preços ao produtor (PMI) composto dos EUA e o índice de preços PCE.

Radar de Proventos

Na segunda-feira (22) ficam “ex-dividendos” os ativos da Technos* [TECN3] e Santander [SANB11].

Isto sendo, investidores posicionados nas referidas ações até a sexta-feira (08) terão direito aos proventos anunciados.

Já na terça-feira (23) ficam “ex” as ações de Tupy [TUPY3] e Wilson Sons [PORT3].

*O relatório da Bloomberg aponta que as datas em que estas ações ficam “ex-proventos” são apenas previsões, não estão confirmadas, estando sujeitas a mudanças.

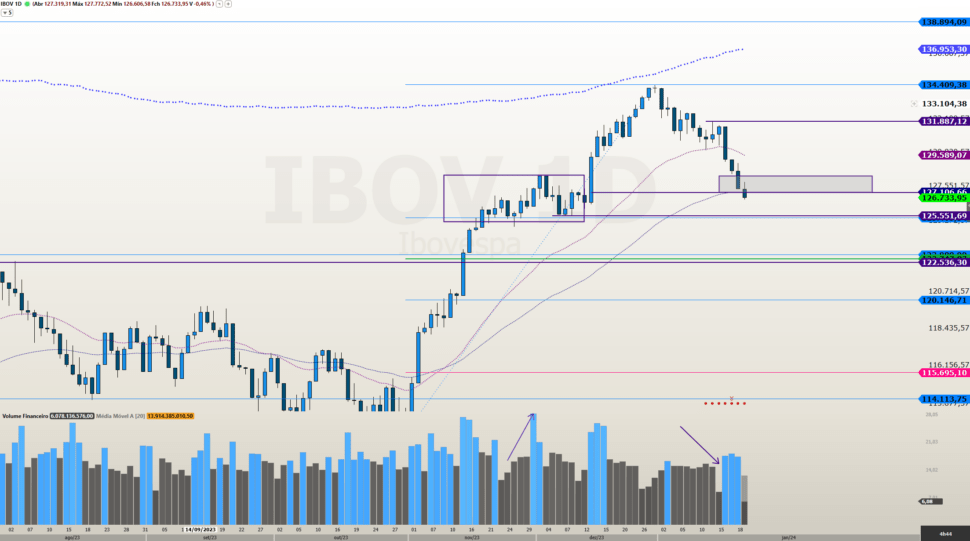

Panorama do Ibovespa

O Ibovespa fechou a semana com uma sequência de quatro dias de queda e, para Filipe Borges, há espaço para novas quedas caso a pressão vendedora persista.

Se o índice romper a mínima de hoje na próxima semana, o analista projeta outras correções do movimento altista de novembro e dezembro em regiões de suporte na faixa dos 125.500 pontos.

“Perdendo esse ponto a gente pode ter o Ibovespa no seu suporte, que, ao meu ver, seria um dos últimos pontos de queda nesse curto prazo em 122.500 a 123.000 pontos.”

Dicas de Trades

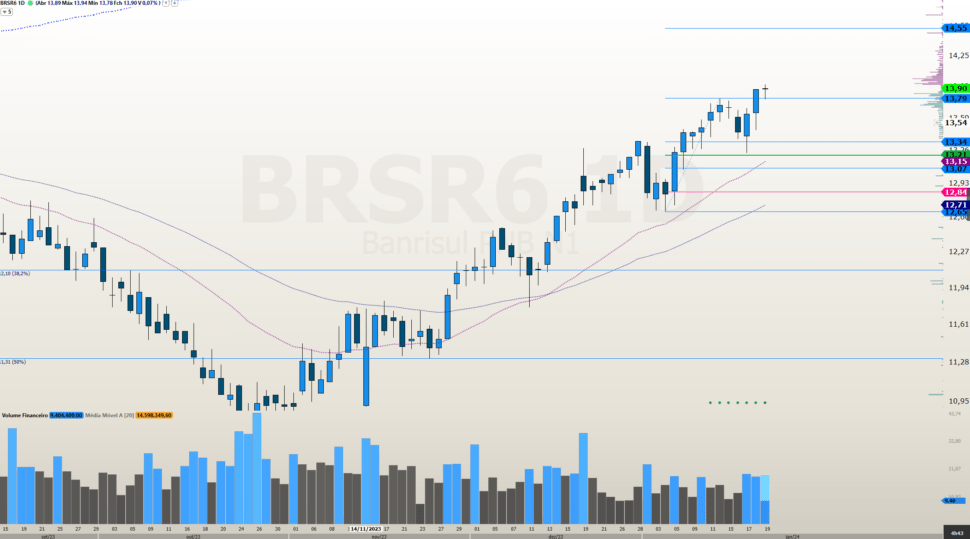

Banrisul [BRSR6]

O papel segue com movimentação de alta e o rompimento do pivô de alta no gráfico diário trouxe espaço para novos avanços no ativo até a região de resistência principal em R$ 15,05, disse Borges.

De acordo com o especialista, a ação também está numa movimentação de retomada de alta pelo gráfico semanal e projeta alvos – para os próximos meses – para a próxima resistência em R$ 18,70 e, depois, em R$ 26,60.

Vale [VALE3]

Após uma boa movimentação de alta no gráfico semanal, o ativo iniciou um processo de correção e queda nas últimas três semanas, afirma Borges. O papel segue com uma forte pressão vendedora e, nesta semana, o analista aponta que a empresa teve o maior volume negociado em semanas, o que liga um sinal de alerta para quem está comprado na ação.

“Se continuar a movimentação de queda, [o ativo] pode voltar, pode corrigir […] na sua LTA – ou linha de tendência de alta – no gráfico semanal até a região dos R$ 61,20”, indicou.

O analista atenta os investidores a observarem se VALE3 irá defender o suporte entre R$ 67,50 e R$ 69,00. Borges sinaliza que só pensará em novas compras diante da retomada de fluxo comprador e caso isso seja traduzido em novas altas para o ativo.

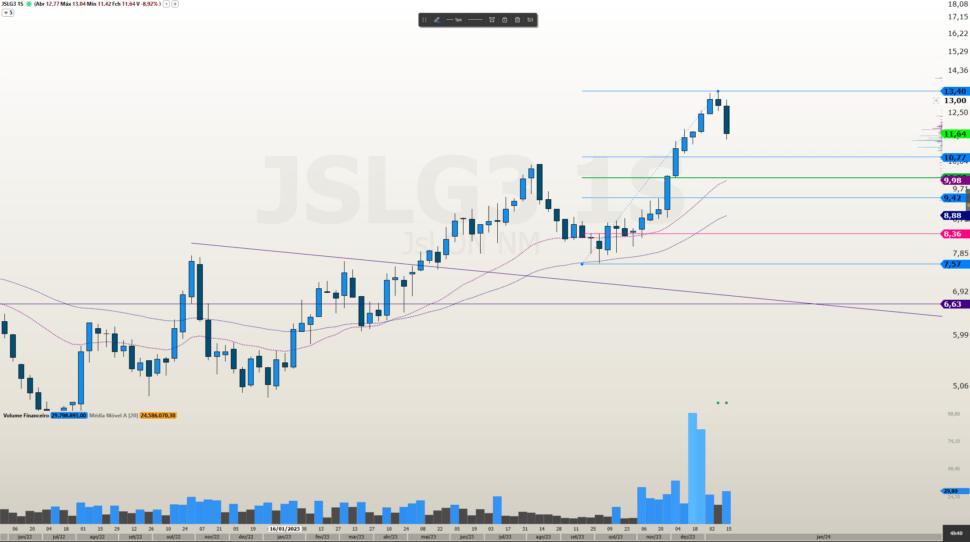

JSL [JSLG3]

“JSL está em uma movimentação no [gráfico] semanal muito bonita para novas oportunidades de compra”, declarou Borges. O ativo testemunhou um aumento de fluxo e apresentou uma forte alta – em torno de 75%, segundo o analista – nos últimos meses, o que já foi corrigido em um terço, disse o especialista.

Apesar do bom desempenho, Borges avalia que é melhor aguardar que o papel chegue aos R$ 10,00 a fim de pensar em novas compras.

Caso este patamar seja atingido, a operação de compra iniciada teria stop nos R$ 8,40 e alvos entre R$ 19,00 e R$ 23,00 – para Borges, o melhor seria visar um prazo mais longo nesta operação.

Indicadores econômicos

Os investidores ficam atentos a dois indicadores importantes na terra do Tio Sam: o PCE e o PMI composto.

O PCE – medidor de inflação favorito do Federal Reserve (Fed) – deve voltar a crescer em dezembro, impulsionado especialmente pelos preços de imóveis e energias, afirma Marco Ferrini, analista de macroeconomia da Benndorf Research. Já o núcleo deve ficar estável, indicou.

De acordo com ele, o mercado imobiliário americano segue com o estoque pressionado, o que sustenta os preços em patamares elevados, além de refletir no preço dos aluguéis. A energia tende a ser impulsionada pelo preço da eletricidade, diante da temporada de inverno no hemisfério norte, completou.

Apesar disso, a gasolina e o gás natural devem recuar em dezembro, sinalizou.

“Esperamos mais persistência do PCE nos patamares atuais, à medida que a atividade econômica dos EUA continua dando sinais de força e podemos ver a retomada de algumas commodities nos próximos meses em função do El Niño, início dos ciclos de cortes de juros nas economias desenvolvidas e possíveis novas escaladas dos conflitos no Oriente Médio.”

Já para a prévia de janeiro do PMI composto – que abrange os setores de serviços e industrial – Ferrini projeta desaceleração ante dezembro, mas diz que o indicador deve seguir em território expansionista, reforçando a resiliência da economia americana.

Enquanto o setor industrial deve apresentar nova queda, pressionado pelos juros altos, diminuição do crédito e redução da poupança das famílias e empresas, o setor de serviços deve seguir estável, apontou.

“Além disso, a pesquisa também deve continuar mostrando a persistência da inflação, diminuindo ainda mais a probabilidade do Fed reduzir juros na reunião de março.”

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

8h25

Brasil

Boletim Focus

Terça-feira

–

–

–

Quarta-feira

6h

6h

6h

6h30

6h30

11h45

12h30

14h30

Zona do Euro

Zona do Euro

Zona do Euro

Reino Unido

Reino Unido

EUA

EUA

Brasil

PMI industrial (jan)

PMI composto S&P Global (jan)

PMI de serviços (jan)

PMI composto

PMI de serviços

PMI composto S&P Global (jan)

Estoques de petróleo em Cushing

Fluxo cambial estrangeiro

Quinta-feira

8h

9h

10h15

10h30

10h30

10h30

12h

Brasil

Brasil

Zona do Euro

EUA

EUA

EUA

EUA

Confiança do consumidor FGV (jan)

Reunião do CMN

Declaração de política monetária do BCE

Licenças de construção

Pedidos contínuos por seguro-desemprego

Índice de preços do PIB (4T23)

Vendas de casas novas (dez)

Sexta-feira

8h30

10h30

10h30

Brasil

EUA

EUA

Empréstimos bancários

Índice de preços PCE (dez)

Gastos pessoais