DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

Já se perguntou sobre quanto você precisa para viver? Eu ajudo semanalmente a clientes a responderem essa pergunta. Normalmente, o cliente já tem um padrão de vida definido que deseja manter, ou seja, um determinado nível de gastos e quer saber o quanto de patrimônio precisará ter para suportar tal padrão. Tento nesse artigo responder a essa questão.

Para se atingir uma resposta mais precisa, é necessário avaliar alguns elementos:

1- renda atual do trabalho;

2 – anos a trabalhar;

3 – renda de ativos não financeiros;

4 – patrimônio inicial;

5 – suportes de outras rendas – i.e. INSS

Quanto mais longe do prazo que se deseja começar a desfrutar da renda passiva, tanto maior será a incerteza a respeito dos cálculos.

Toda projeção é fadada a erro, sem exceção, mas isso não é desculpa para não se planejar. Errar por pouco é do jogo e ajuda muito mais do que não se planejar. Logo, para um adulto jovem (vinte e poucos anos) em início de carreira, estimar como se aposentará é um grande desafio.

Por outro lado, ele(a) tem a seu favor o tempo, que é o elemento que mais ajuda a quem quer construir um futuro. Já quem passou dos 50 anos, terá um planejamento pela frente que é relativamente tranquilo de se definir o quanto a pessoa receberá.

Por outro lado, para esses últimos, se não fizeram minimamente sua lição de casa, haverá pouco espaço para manobras grandes. Não tem mágica. Para montar patrimônio, a máxima “tempo é dinheiro” é mais válida do que nunca.

Colocarei aqui 3 cenários (ou padrões de vida) para ilustrar como se pode planejar seu futuro:

– Teto do INSS (R$ 7.507,49 / mês) – é uma referência real para o Brasileiro e a premissa aqui é garantir que se consiga uma renda passiva desse nível ao longo da aposentadoria;

– Renda passiva líquida de R$ 30 mil / mês – a renda líquida média de um servidor público da alta administração (ie. juiz, promotor, etc);

– Padrão presidente da república – usaremos o padrão de gastos do cartão corporativo do atual presidente da república, que em 4 meses, gastou R$ 12 milhões de reais, ou seja, um padrão de R$ 3 milhões de reais por mês.

Farei duas simulações, para responder a duas perguntas essenciais:

– Quanto preciso para aposentar com determinada renda (nos 3 padrões acima)?

– Quanto preciso poupar para chegar ao patrimônio que preciso para usufruir da renda que quero? Variando (idade inicial e poupança mensal);

Premissas das simulações:

– Idade inicial: de 25 a 55 anos, de 5 em 5 anos (idade na qual se começa a poupar para aposentadoria);

– Idade de aposentadoria: 65 anos;

– Idade de morte: 80 anos (pouco acima da média brasileira hoje, em 76,2 anos – fonte: portaldoenvelhecimento.com.br );

– Patrimônio inicial (3 casos em cada cenário): nada;

– Inflação média de longo prazo: 4,5% (fonte: estimativa minha – hoje temos a meta de 3% do BACEN sendo discutida em ser levada a 4%. Coloque-se uma gordurinha, chegamos no valor);

– SELIC média de longo prazo: IPCA + 5,5% = 10,0% (fonte: estimativa minha de taxa real de juros de 5,5%);

– Rendimento médio bruto do patrimônio:

– conservador: 105% CDI;

– moderado: 115% CDI, via um portfólio mais equilibrado;

– arrojado: (100% FIIs): CDI + 2% bruto, mas proventos isento de IR e ganho de capital a 15%. Considerando ganho de capital = inflação no período;

– Taxa de IR sobre rendimento médio: 15% (rendimentos 1 e 2) e 0% (rendimentos 3).

Em todas as simulações, usarei o valor alvo da renda em base líquida, após impostos. Ou seja, no primeiro cenário, ainda que o teto seja um valor bruto, simularei o valor de R$ 7507,49 / mês líquidos. No segundo cenário, R$ 30 mil líquidos. E no terceiro, o valor médio dos gastos presidenciais também considerados líquidos. Ou seja, todos em base pós-impostos.

PERGUNTA 1 – QUANTO PRECISO PARA ME APOSENTAR EM DETERMINADA RENDA?

CENÁRIO 1 – TETO DO INSS (R$ 7.500 / mês)

Nesse cenário, um dos pontos não triviais é saber que se você contribui para o INSS para um valor acima do piso (1 salário-mínimo), esse valor perderá valor para a inflação ao longo dos anos, pois historicamente, os benefícios do INSS não são atualizados nem pela inflação.

Então, para todo aquele que tem um salário acima do teto e recolhe pelo teto, esse contribuinte deverá saber que iniciará a receber pelo teto (ou próximo disso) e o valor cairá em termos reais (após descontada a inflação) de forma que o valor médio final, caso receba o benefício por bons anos, será substancialmente abaixo do valor de referência.

Além disso, o valor de R$ 7.500,00 são líquidos. Então, será necessário complemento da renda para fazer frente aos impostos que serão pagos no INSS.

No cenário 1, o tamanho de patrimônio inicial (aos 65 anos) que atinge os objetivos traçados é:

R$ 429 mil (conservador);

R$ 404 mil (moderado);

R$ 362 mil (arrojado).

CENÁRIO 2 – TETO DO ALTO FUNCIONALISMO PÚBLICO (R$ 30 mil / mês)

Usei o valor de R$ 30 mil / mês líquidos como referência ao alto funcionalismo público que ainda arrasta multidões aos concursos públicos como forma de se ter uma renda estável, já que os servidores são, após período probatório, indemissíveis.

Esse valor também representa, de acordo com o IBGE, um valor próximo ao que define a fronteira entre as classes A e B, que são 20 salários-mínimos, ou seja, R$ 26 mil em 2023. A ideia aqui é trazer uma renda que seja alta e relevante para o brasileiro.

Nesse cenário 2, também pressupomos que a pessoa se aposenta com INSS no teto.

No cenário 2, o tamanho de patrimônio inicial que atinge os objetivos traçados é:

R$ 3,46 milhões (conservador);

R$ 3,28 milhões (moderado);

R$ 2,98 milhões (arrojado).

CENÁRIO 3 – PRESIDENTE LULA (R$ 3 milhões / mês)

Por fim, e até para colocarmos em perspectiva, utilizarei o quanto o presidente Lula gastou em seu início de mandato: R$ 12 milhões em 4 meses.

No cenário 3, o tamanho de patrimônio inicial para desembolsar uma renda de R$ 3 milhões por ano é:

R$ 404 milhões (conservador);

R$ 384 milhões (moderado);

R$ 349 milhões (arrojado).

Esse último cenário é uma piada (de mau gosto) com nossos gastos governamentais. Mas os dois primeiros cenários podem dar uma ideia de quanto é necessário se preparar para conseguir atingir seus objetivos.

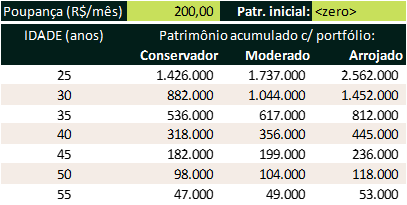

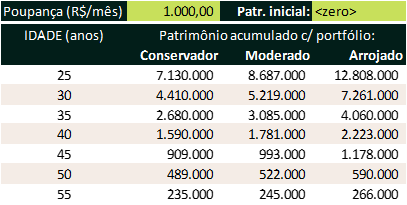

PERGUNTA 2 – QUANTO PRECISO POUPAR PARA CONSTRUIR O PATRIMÔNIO?

Fiz alguns cenários, por idade na qual se inicia a poupança. Em todas tabelas, a premissa de patrimônio inicial é de zero reais.

Deixo a planilha dos cálculos aqui para consulta.

Desses estudos, pode-se concluir se vale (ou não) a pena contribuir pelo teto do INSS. Para todos que tiverem tempo para acumular e opção de não contribuir, a opção de contribuir pelo MÍNIMO (1 salário mínimo) é a que faz mais sentido para sua aposentadoria (a não ser que você tenha uma preferência por suportar as contas do governo de forma altruística), pois você poderá aumentar as próprias contribuições.

CONCLUSÃO

Em resumo, criar patrimônio é função de poupança, disciplina e tempo.

Quem começa cedo, chega fácil lá – veja, nas tabelas acima, idades de no máximo 30 anos. A partir dos 40 anos, o esforço de poupança começa a crescer significativamente. Deixar para começar aos 50 anos (em diante) é certeza de não atingir uma boa renda na velhice (em condições normais de poupança).

Espero que esse artigo te ajude a pensar e planejar melhor seu futuro.

Para clientes com patrimônios acima de R$ 1 milhão de reais, a Nomos disponibiliza uma avaliação gratuita de como está o planejamento individual vs objetivos e realidades específicas de cada um. Procure seu assessor e peça pelo seu planejamento.

Bons investimentos!