DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

Baseado em:

PL offshore – MPV 1.171/2023

MP fundo fechado – MPV 1.184/2023

Estamos diariamente vendo o desenrolar da tão aguardada reforma tributária no Brasil. Antes de mais nada, cabe lembrar que a reforma está sendo feita em dois grandes blocos: a reforma dos tributos de consumo, em que cinco tributos virarão dois e simplificarão a vida tributária das empresas, e a reforma dos tributos de renda e patrimônio, descritas e detalhadas neste texto.

A reforma proposta para a renda e patrimônio é composta por duas frentes:

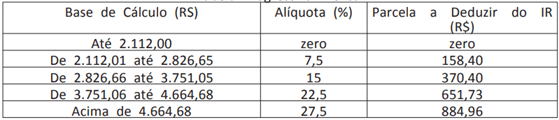

1) Desoneração do IR até 2 salários-mínimos (até R$ 2.112,00 por mês ficará isento de IR). A nova tabela apresentada é:

Taxação de fundos locais

Falando inicialmente da taxação de fundos locais, a MP 1184 estabelece que:

REGRAS GERAIS

1) Passará a existir come-cotas em fundos abertos e fechados, ainda que a carteira seja ilíquida (como FID-C, NP);

1.1) 20% nos fundos de curto prazo;

1.2) 15% nos fundos de longo prazo.

2) Haverá tributação do estoque – à opção do contribuinte escolher entre um dos dois regimes;

2.1) 15% sobre o rendimento pro-rata apurado até dezembro de 2023, a ser recolhido em 31.05.2024 (ou em 24 parcelas mensais corrigidas pela SELIC, sendo a primeira em 31/mai/24);

2.1.1) se houver hipótese de realização dos rendimentos, o vencimento é antecipado.

2.2) 10% sobre rendimentos acumulados;

2.2.1) 1º semestre de 2023 (até junho de 2023) – pago em 4 parcelas mensais, começando em 21/dez/2023 e

2.2.2) 2º semestre de 2023 – pago em 31/mai/2024.

2.3) Responsável pelo recolhimento – administrador do fundo;

2.3.1) Caso não haja liquidez, cotista deverá fazer transferência de recursos para possibilitar pagamento do imposto;

2.3.2) Se pagamento não for feito, fundo ficará impedido de realizar distribuições ou repasses aos cotistas, bem como receber novos aportes.

3) Alienação de cotas (secundário);

3.1) Imposto a ser recolhido por administrador; cotista deve providenciar recursos para pagamento;

3.2) Na ausência do pagamento, transferência de cotas pode ser barrada.

REGRAS ESPECIAIS – FIPs, FIAs e ETFs

4) Continuam sem “come-cotas”, no caso de qualificar-se como “entidades de investimento” – tributação contínua a ser apenas no resgate, na alíquota de 15%;

4.1) FIPs – definidos pela CVM nos requisitos de alocação, enquadramento e reenquadramento;

4.2) FIAs – composto por no mínimo 67% de ações, ou ativos equiparados, efetivamente negociados nos mercados à vista de bolsa, no Brasil ou exterior. Ativos equiparados: localmente, ações, recibo de subscrição, certificado de depósito de ações, BDRs, cotas de FIAs e, globalmente, GDRs, ADRs, cotas de fundos de índice de ação, cotas de fundos de investimentos em ações;

4.3) Entidades de investimentos – definição: “os fundos que tiverem estrutura de gestão profissional, no nível do fundo ou de seus cotistas quando organizados como fundos ou veículos de investimentos, no Brasil ou no exterior, representada por agentes ou prestadores de serviços com poderes para tomar decisões de investimento e desinvestimento de forma discricionária, com o propósito de obter retorno por meio de apreciação do capital investido, renda ou ambos, na forma a ser regulamentada pelo Conselho Monetário Nacional – CMN”;

4.4) FICs (fundo de investimentos em cotas) – terão o mesmo tratamento dos ativos subjacentes, desde que tenham 95% do seu patrimônio composto por cotas dos fundos investidos;

4.5) Equivalência patrimonial – ganhos e perdas não são tributados, caso controlados por sub-contas.

5) Eventos societários de fundos.

5.1) Fusão, cisão, incorporação e transformação de fundos passam a ser tributáveis a partir de 2024.

Estão excluídos dessa nova regulamentação:

1) FIIs e FIAGROs – que tiverem ao menos 500 cotistas;

2) investimentos de investidor não-residente em FIPs, FIP-IE, FIP PD&I;

3) fundos da lei 12.431 (i.e. debêntures isentas em infraestrutura);

4) fundos do art. 97 da Lei 12.973.

Taxação de Offshores

Já no âmbito da taxação das offshores, a mensagem 423 de 28 de agosto encaminhou ao Congresso Nacional o texto do PL (projeto de lei) que “Dispõe sobre a tributação da renda auferida por pessoas físicas residentes no País em aplicações financeiras, entidades controladas e trusts no exterior”.

REGRAS GERAIS

Aplicações Financeiras – alíquotas por rendimentos anuais:

1) 0,0% até R$ 6 mil;

2) 15,0% entre R$ 6 mil e R$ 50 mil;

3) 22,5% acima de R$ 50 mil.

Definição de controladas:

– preponderância nas deliberações sociais ou poder de eleger/destituir a maioria dos administradores;

– 50% ou mais no capital social.

Taxação dos lucros auferidos após 01/jan/2024;

Enquadramentos:

1º – em “paraísos fiscais”: taxação dos lucros “independente de qualquer deliberação acerca da sua distribuição”;

2º – fora de “paraísos fiscais”: apenas com a distribuição dos lucros.

Trusts serão considerados como se seus ativos:

– estejam sob titularidade do instituidor após a instituição do Trust;

– passem à titularidade do beneficiário no momento da distribuição pelo trust para o beneficiário ou do falecimento do instituidor;

Seus ativos serão considerados auferidos pelo titular e submetidos a incidência de IRPF segundo as regras aplicáveis ao titular.

A natureza jurídica da transmissão do instituidor para o beneficiário será considerada como “transmissão a título gratuito pelo instituidor para o beneficiário, consistindo em doação, se ocorrida durante a vida do instituidor, ou transmissão causa mortis, se decorrente do falecimento do instituidor”.

Atualização de valores dos bens a mercado:

Há ainda a opção de se atualizar os valores dos bens e direitos no exterior contidos na:

1) Declaração de Ajuste Anual (DDA) e/ou

2) das offshores inclusas nessa legislação

e tributado por alíquota de 10% sobre o valor atualizado em:

– 31 de dezembro de 2022, quando o imposto deverá ser pago até 30 de novembro de 2023 ou;

– 31 de dezembro de 2023, quando o imposto deverá ser pago até 31 de maio de 2024.

Essas duas alterações de cobrança de IR sobre fundos locais exclusivos e sobre offshores, que anteriormente não existiam, servirão para gerar recursos para atualização da tabela de IR e aumento das isenções. Acreditamos que essas medidas devam passar no congresso com relativa facilidade.

E como fica o balanço final?

A grande incógnita é como ficará o balanço final entre a reforma tributária de consumo, que busca reunir cinco tributos (IPI, PIS/Confins, ICMS e ISS) em 2 (CBS federal e IBS subnacional), e a reforma tributária sobre a renda/patrimônio (taxando fundos fechados e offshores e isentando/reduzindo IR sobre mais pobres).

A princípio, seremos o país com a maior alíquota de IVA no consumo, com estimativas girando entre 25% a 30% do valor do produto/serviço. Por outro lado, existe a tentativa de fazer quem tem mais patrimônio pagar mais IR, para reduzir/isentar os mais pobres na renda. Até aqui, é socialmente justificável a tentativa.

Entretanto, não há nenhuma discussão sobre manter a carga tributária igual (ou neutra) a anterior as reformas. Os políticos ficam apenas com suas narrativas débeis – sem provas, sem dados, sem simulações, sem nenhum tipo de informação estruturada que demonstre ou indique que a reforma tributária final (consumo + renda) será neutra. Ou, ao menos, que realmente se tentará mantê-la neutra.

Além disso, as propostas estão tramitando em sequência e se não forem discutidas e aprovadas conjuntamente ou em paralelo (consumo + renda), existe naturalmente um problema negocial de uma vez aprovada uma parte, talvez não haver mais alavanca para se equilibrar do outro lado a outra.

Aliado a esse fato, o governo não demonstra nenhum interesse em reduzir custos do Estado, visando melhor aproveitamento de nossos impostos, mas diuturnamente trabalha única e exclusivamente para aumentar a arrecadação. Exemplos abundam, basta ler jornais.

Portanto, como algo que só aumenta (gastos) será financiado com a manutenção da carga tributária total, dado que nada indica que teremos um crescimento pujante a frente? Na minha matemática (e na de todos os economistas que tenho lido a respeito e consultado), essa conta não fecha.

Conclusão

Estou de olho. Realmente duvido da intenção, interesse e capacidade do governo fazer uma reforma tributária neutra. Não há como se chegar em uma carga tributária final igual a anterior conduzindo essa reforma como está sendo tocada.

Manterei vocês a par das novidades.