As ações do Grupo Pão de Açúcar [PCAR3] são o grande destaque desta segunda-feira (16), chegando a subir mais de 16% durante o pregão. A movimentação acontece após a companhia anunciar um acordo com o Grupo Calleja, rede de supermercados de El Salvador, para vender sua participação no Éxito, por US$ 156 milhões.

A empresa afirmou ainda que o negócio depende da realização de uma oferta pública (OPA) pelo Grupo Calleja para as ações da Éxito, e que o Casino já se comprometeu a vender sua participação na OPA.

A cisão com Éxito começou em agosto deste ano. Depois do desmembramento, PCAR3 chegou a cair 19,39% na sessão do mesmo dia, além de passar por uma série de rebaixamentos por diversos bancos posteriormente, tanto de recomendação quanto de preço-alvo.

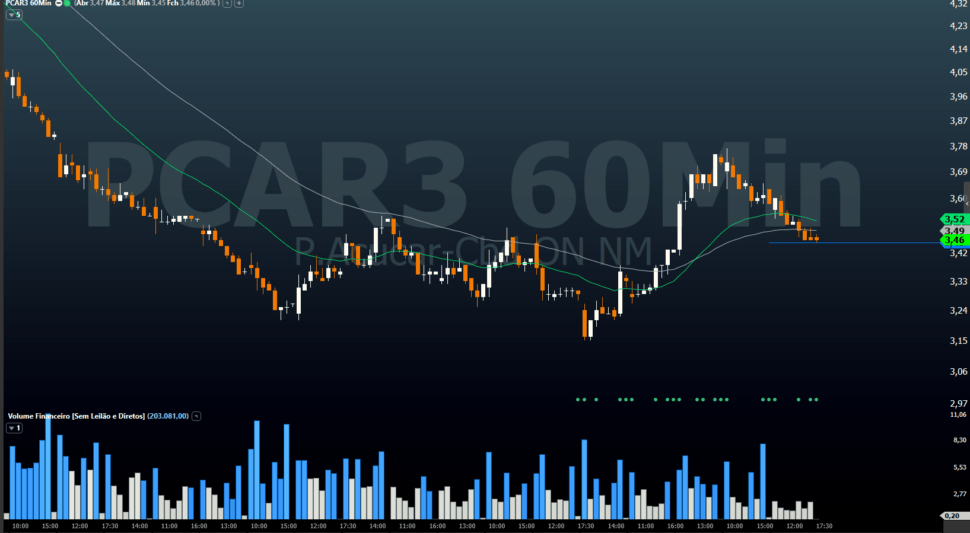

Porém, apesar de quedas muito fortes depois da cisão, a subida expressiva do ativo hoje pode ser apenas um começo – pelo menos no curto prazo. De acordo com o analista técnico Filipe Borges, PCAR3 deve atingir entre 20% a 25% de crescimento no gráfico de 60 minutos, criando oportunidade de compra.

O analista destacou que, através do gráfico, é possível observar uma perna onde há movimentação de alta, com bastante fluxo comprador nesse momento e uma correção mais fraca, que tem característica de uma perna 2. “Com isso, iniciamos uma operação de compra no ativo na região de R$ 3,50 e com belo upside para cima”, conclui Borges.

Futuro

A venda do Éxito faz parte do plano de reestruturação da companhia, com o objetivo de reduzir o alto endividamento do grupo, segundo o analista da Eleven Niels Tahara, que diz que a empresa deve receber cerca de R$ 800 milhões pela participação remanescente na rede colombiana.

“Nesse sentido, é um passo positivo para a empresa, uma vez que a redução da alavancagem financeira é um dos fatores chave para que o Pão de Açúcar volte a apresentar lucro líquido”, afirmou o analista.

A analista de Levante Carol Sanchez explica que, com a venda, o GPA se aproxima ainda mais do seu objetivo, que é focar apenas no formato premium, através da bandeira Pão de Açúcar, que representa 47% da receita consolidada do grupo.

Ela diz que após a monetização resultante da operação, a empresa deve continuar em negociação para a venda de outros ativos não core, como a Cnova, cuja venda é um projeto antigo da companhia.

“O problema é que a iniciativa partiu do Casino, que além de ser o controlador do GPA, é também o acionista majoritário da Cnova, o que faz com que o mercado olhe mais de perto para a transação, já que esta pode ser influenciada por conflitos de interesse por parte do controlador”, destaca Sanchez.

A analista ressalta que houve crescimento sólido da bandeira Pão de Açúcar no último trimestre em relação ao mesmo período do ano anterior, alcançando 19,6% em vendas e totalizando R$ 2,4 bilhões.

Além disso, o indicador vendas em mesmas lojas (SSS) também registrou um desempenho forte, sinalizando que a reestruturação das operações tem mostrado sinais positivos de inflexão, indicando um progresso em direção aos objetivos estabelecidos.

Entretanto, apesar dos sinais de melhora, Sanchez aponta uma postura mais neutra em relação ao ativo no longo prazo. “Mudanças estratégicas e reajustes podem levar tempo para se refletirem totalmente nos resultados financeiros, especialmente em um cenário competitivo e dinâmico”, argumenta.

Niels Tahara, entretanto, recomenda compra, mas diz que “se trata de uma tese de reestruturação e, portanto, mais arriscada”.

![noticiasconcursos.com.br-gpa-disponibiliza-empregos-em-varias-localidades-envie-o-seu-curriculo-0986c0b0-8758-11eb-bfd6-08a61f3be3a5 [Fonte: Divulgação]](https://tradenews.com.br/blackhole/elementor/thumbs/noticiasconcursos.com_.br-gpa-disponibiliza-empregos-em-varias-localidades-envie-o-seu-curriculo-0986c0b0-8758-11eb-bfd6-08a61f3be3a5-qcy1h1y8s08pe0jum1li1t5ddiomfc2n4mcmn89m0w.jpg)