Alguns economistas afirmam que o aumento da taxa de prêmio dos rendimentos vale por dois ou três aumentos nas taxas do Fed

Os oficiais do Federal Reserve têm dito há mais de um ano que vencer a inflação pode exigir que mantenham as taxas de juros mais altas por mais tempo que os investidores esperam.

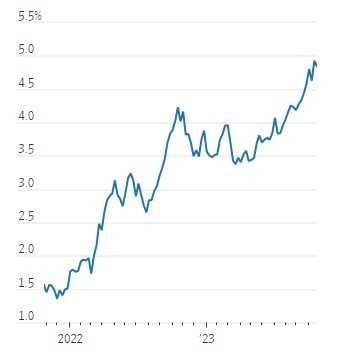

A rápida alta nos rendimentos dos Treasuries de longo prazo – para cerca de 5% em relação a 4% no início de agosto – sugere que Wall Street agora concorda. Como resultado, os custos de empréstimos para empresas e famílias americanas estão aumentando de maneiras que poderiam permitir ao Fed suspender sua histórica série de aumentos nas taxas de juros.

O banco central, que elevou sua taxa de referência de curto prazo para o maior patamar em 22 anos em julho, espera mantê-la estável nesta semana. Desde março de 2022, o Fed tem elevado as taxas de juros no ritmo mais rápido em quatro décadas para combater a inflação.

Rendimentos mais altos podem apertar as condições financeiras por meio de menores valorações de ações, um dólar mais forte e spreads mais amplos entre os rendimentos dos títulos dos Treasuries e as taxas de empréstimos privados.

O grau em que os custos de empréstimos mais altos desacelera a economia depende do motivo pelo qual eles estão aumentando. Os rendimentos podem subir porque os investidores esperam que o Fed tenha que elevar as taxas de juros de curto prazo ainda mais para reduzir a inflação ou porque esperam que a inflação aumente. Ambos foram os casos nos últimos dois anos.

Se os rendimentos mais altos estiverem apertando as condições financeiras porque os investidores esperam que o Fed tenha que elevar ainda mais as taxas, o Fed teria que seguir adiante ou correr o risco de aliviar as condições financeiras, o que poderia estimular a inflação.

No entanto, os funcionários do Fed, incluindo o presidente, Jerome Powell, não acreditam que esse seja o motivo por trás da recente venda no mercado. “Não parece ser principalmente sobre expectativas de que faremos mais”, disse Powell durante uma discussão moderada no início deste mês.

Isso sugere que o aumento é impulsionado principalmente pela elevação do que é chamado de “prêmio a termo”, ou a compensação adicional que os investidores exigem para manter investimentos de prazo mais longo. Powell admitiu que prêmios a termo mais altos poderiam substituir os aumentos do Fed nas taxas de curto prazo, embora tenha hesitado em afirmar isso definitivamente.

“O fato de o mercado de títulos estar proporcionando o aperto que o Fed deseja significa que o banco pode ser um pouco mais cauteloso”, disse Shamik Dhar, economista-chefe da BNY Mellon Investment Management.

Modelando o choque de taxas

Economistas do Deutsche Bank estimam que, com a alta nos rendimentos desde setembro, as condições financeiras se apertaram o suficiente para reduzir a atividade econômica em 0,6 ponto percentual ao longo do próximo ano, o que, segundo os economistas, equivale a aproximadamente três aumentos de 0,25 ponto percentual cada.

Uma análise semelhante feita por Tilda Horvath, ex-economista do Fed que agora está em uma empresa de pesquisa sediada em Genebra chamada Underlying Inflation, mostra que o recente aumento nos prêmios a termo poderia substituir mais do que um último aumento de um quarto de ponto percentual nas taxas, como a maioria dos funcionários do Fed projetou em sua reunião de setembro.

A alta de um ponto percentual nos rendimentos dos títulos do Tesouro de 10 anos desde o início de agosto coincide com o aumento observado em meados de 2013, chamado de “taper tantrum”.

Na reunião de política do Fed em julho de 2013, economistas da equipe informaram aos funcionários que um aumento sustentado de 0,75 ponto percentual nos rendimentos dos títulos dos Treasuries de 10 anos permitiria que os funcionários reduzissem a trajetória da taxa de juros em cerca de 0,6 ponto percentual em relação à previsão básica ao longo dos próximos dois anos e meio.

Não há mais um dilema

Os funcionários do Fed controlam as taxas de juros de curto prazo, mas os mercados determinam as taxas de empréstimos de prazo mais longo. Nos anos 2000, o então presidente do Fed, Alan Greenspan, chamou isso de um dilema, já que as taxas de longo prazo teimosamente se recusavam a subir conforme o Fed aumentava as taxas de curto prazo.

Powell enfrentou uma variante desse problema em alguns momentos nos últimos 15 meses, muitas vezes porque os investidores antecipavam uma queda mais rápida na inflação do que o Fed. Perversamente, isso causou um afrouxamento das condições de crédito, minando os esforços do banco central para desacelerar a economia.

Após um desses episódios no início do ano, Powell disse: “Não vou tentar persuadir as pessoas a ter uma previsão diferente, mas nossa estimativa é que exigirá algum tempo e paciência, e que precisaremos manter as taxas mais altas por mais tempo.”

Estrategistas de taxas de juros apontaram quatro fatores que impulsionaram os rendimentos para cima nos últimos meses. Primeiro, sinais de atividade econômica mais resiliente neste verão levaram os investidores a concluir que o Fed seria mais lento em cortar as taxas de juros do que se previa anteriormente.

“O que vimos no último mês é um entendimento final de que o problema da inflação ainda é um desafio bastante difícil”, disse Dhar. “O Fed tem apontado para esse risco há muito tempo, mas por muito tempo os mercados realmente não levaram isso a sério, ou pelo menos não tanto quanto deveriam.”

Em segundo lugar, fatores técnicos podem ter exacerbado a venda. Os preços dos títulos e os rendimentos se movem inversamente. Com os rendimentos das taxas overnight acima dos rendimentos dos títulos dos Treasuries de prazo mais longo desde o final do ano passado, os investidores pagam mais para possuir um título do que ganham ao mantê-lo, uma condição chamada de “negative carry”.

Os investidores podem estar dispostos a aceitar um negative carry por seis meses se acharem que os rendimentos podem cair posteriormente porque o Fed reduzirá as taxas ou se a economia enfraquecerá significativamente. Mas a perspectiva de 12 ou 18 meses de negative carry tornaria os investidores muito mais relutantes em possuir títulos de prazo mais longo.

“O ponto de partida para essa venda no mercado de títulos foi como o Fed tem orientado os investidores a pensar sobre o resultado mais provável para o caminho de sua política”, disse Matthew Hornbach, chefe global de estratégia macro da Morgan Stanley. “Os investidores simplesmente não queriam arcar com a taxa de juros negativa.”

Em terceiro, surgiram preocupações sobre o aumento da oferta de títulos dos Treasuries de prazo mais longo, que podem ser necessários para financiar maiores déficits orçamentários dos EUA, ao mesmo tempo em que os investidores concluíram que também pode haver menos demanda por esses títulos.

Em agosto, o aumento da emissão de Treasuries de prazo mais longo, o rebaixamento do rating de crédito dos EUA pela Fitch Ratings e relatos anedóticos de uma demanda em declínio por dívida do Tesouro podem ter contribuído para que os investidores repensassem os riscos de possuir um título.

Um mundo mais hostil

Por fim, alguns investidores podem estar concluindo que mesmo que o Fed e outros bancos centrais consigam reduzir a inflação no curto prazo, uma maior volatilidade da inflação tornará os títulos menos atraentes como proteção contra ações, como historicamente tem sido o caso.

Nas últimas três décadas, a globalização e a inovação tecnológica foram forças poderosas na redução da inflação. “Em um mundo mais hostil, os preços da energia poderiam subir rapidamente e as cadeias de suprimentos poderiam ser interrompidas novamente, levando à alta da inflação em todo o mundo”, disse Tiff Macklem, governador do Banco do Canadá, em uma coletiva de imprensa na semana passada.

Para atingir suas metas de inflação, os banqueiros centrais teriam que manter as taxas de juros mais altas como resultado.

(Com The Wall Street Journal; Título original: Higher Bond Yields Could End the Fed’s Historic Rate Rises)