Não é conversa de coach financeiro. Apesar da aposentadoria parecer algo distante e abstrato, começar a investir cedo realmente permite aos jovens garantir um futuro tranquilo e confortável. Quanto antes começar, mais tempo o dinheiro terá para crescer através dos juros compostos, um verdadeiro aliado na construção de riqueza.

A boa notícia é que, começando cedo, o valor mensal necessário para alcançar uma aposentadoria tranquila pode ser menor do que se imagina.

Na visão de Ângelo Belitardo, gestor da Hike Capital, o valor necessário para que uma pessoa pare totalmente de trabalhar aos 65 anos é de R$ 8 milhões, para ter cerca de R$ 40.000 todo mês.

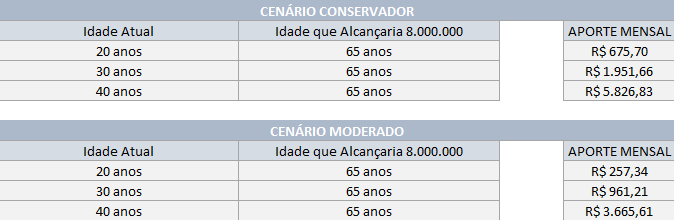

A quantia pode ser assustadora de primeira, mas Belitardo explica que, começando aos 20 anos, o valor pode ser obtido por meio de aportes mensais de R$ 257,34 em um cenário moderado, com ganho de 14% ao ano, ou aportes de R$ 675,10 em um cenário conservador, com ganho de 10%.

Depois, aos 30 e 40 anos, ainda é possível alcançar o valor, mas com aportes maiores todo mês, como mostra a tabela abaixo:

Acima de tudo, ele aponta a necessidade de começar o quanto antes, para que o valor dos aportes fiquem cada vez menores e o efeito dos juros compostos tenham mais tempo para trabalhar a favor do investidor. “No entanto, acredito que algo em comum a todas as estratégias de longo prazo seja procurar minimizar o impacto dos impostos no momento do resgate”, destacou.

Quais estratégias seguir?

Segundo Ângelo Belitardo, o primeiro passo é separar investimentos de acordo com a necessidade de liquidez – equivalente a no mínimo 12 meses de despesas. Depois, o investidor poderá alocar o dinheiro em classes de produtos que ofereçam maior rentabilidade, tanto na renda fixa como na renda variável.

Além disso, o gestor sugere que 70% do portfólio deve ser alocado em fundos de investimentos como cotas, direitos creditórios, debêntures incentivadas e multimercado em crédito privado, todos com portfólio de ativos diversificados na exposição setorial e concentrados em devedores com baixo risco de crédito, geridos por grandes instituições financeiras.

Os 30% restantes, ele prossegue, deverá ser distribuído em fundos de ações de empresas presentes em setores resilientes, com baixo endividamento, menor exposição a commodities cíclicas, e níveis de retorno acima do CDI atual, visto que o CDI reflete os níveis de retorno da renda fixa.

“Ao decidir por investir em ações, é de extrema importância que essas ações sejam capazes de oferecer retornos acima dos produtos da renda fixa”, frisou. “Dentre os principais setores, indico empresas líderes no setor bancário, de seguros, energia, saneamento e farmácias.”

Promovido pela Nomos Investimentos

Planejar uma aposentadoria sustentável envolve a compreensão de seus objetivos e perfil de investidor. Mas fica difícil encontrá-los sozinho, não é? Na Nomos, temos times especializados na necessidade dos nossos clientes, e somos especialistas em ouvir cada pessoa, pois entendemos que cada indivíduo é único. Clique aqui e fale com um assessor para saber mais.