Dados recentes alimentaram as apostas de que os cortes poderiam ocorrer em uma variedade de circunstâncias

Vinte meses depois que o Federal Reserve (Fed) iniciou uma campanha histórica contra a inflação, os investidores agora acreditam que há uma chance muito maior de o banco central reduzir as taxas em apenas quatro meses do que aumentá-las novamente em um futuro próximo.

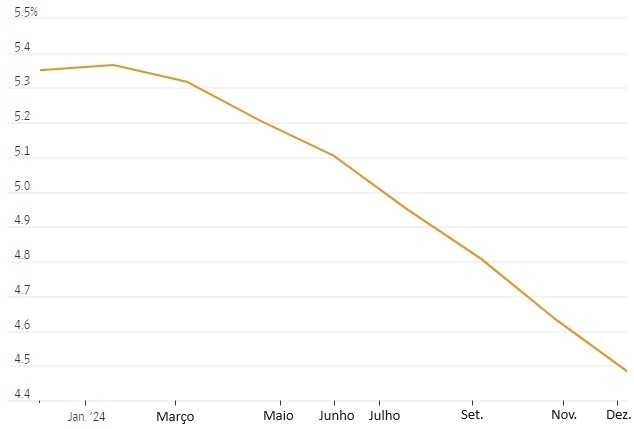

Os contratos futuros de taxas de juros indicaram na segunda-feira uma chance de 52% de que o Fed reduza as taxas em pelo menos um quarto de ponto percentual até a reunião de política monetária de maio de 2024, ante 29% no final de outubro, de acordo com dados do CME Group. Os mesmos dados apontavam para quatro cortes até o final do ano.

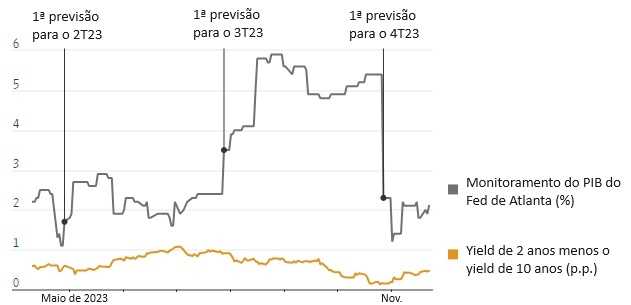

Um lugar onde as apostas de corte de taxas estão surgindo é no mercado de bonds, em que os yields dos títulos de longo prazo recuaram ainda mais em relação aos de curto prazo. Os yields dos Treasuries refletem, em grande parte, as expectativas de qual será a média das taxas de curto prazo definidas pelo Fed ao longo da vigência de um bond.

Como resultado, esse movimento é normalmente visto como um aviso de uma recessão iminente, com os investidores apostando que o Fed precisará reduzir as taxas para estimular o crescimento.

A recuperação das ações neste mês sinaliza que muitos investidores preveem um resultado mais favorável. A esperança deles é que a inflação caia de volta para a meta de 2% do Fed, que o crescimento permaneça estável, mas que o banco central reduza as taxas em um valor modesto de qualquer forma, como garantia contra uma retração desnecessária.

Ainda assim, há evidências de que os investidores estão apostando em ambos os cenários econômicos. O mercado comemorou a rodada de indicadores de inflação deste mês, que mostrou uma ampla desaceleração nos aumentos de preços.

Mas também houve uma série de dados mais preocupantes, incluindo pesquisas de gerentes de compras mais fracas do que o esperado e um aumento na taxa de desemprego.

“Estamos realmente falando de uma distribuição de resultados que variam entre o Fed não fazer nada no próximo ano e o Fed cortar agressivamente no próximo ano”, disse Rob Waldner, estrategista-chefe de renda fixa da Invesco.

Waldner está entre aqueles que acreditam que a ameaça de uma recessão aumentou. No entanto, ele disse que seu cenário básico ainda é o de que o Fed faça cortes sem uma recessão.

Os investidores alertam para o fato de que ainda é possível que o Fed não reduza as taxas em 2024, o que pode elevar os yields novamente. Nos últimos dois anos, a economia dos EUA tem se mostrado resistente, e o Fed tem aumentado repetidamente as taxas mais do que os investidores esperavam.

Mesmo que a inflação continue a se moderar, é menos provável que o Fed faça cortes quanto melhor for o desempenho da economia, disse Thanos Bardas, co-diretor global de renda fixa com grau de investimento da Neuberger Berman. Há sinais de que os consumidores e as empresas “se adaptaram ao regime de taxas de juros mais altas”, disse ele.

O recente salto no mercado acionário marca uma mudança em relação aos três meses anteriores, quando os yields de longo prazo dispararam, as apostas em cortes nas taxas foram reduzidas e as ações em geral caíram, enquanto os dados mostravam um salto no crescimento econômico.

De qualquer forma, yields mais baixos de longo prazo podem impulsionar as ações, reduzindo o incentivo para que os investidores transfiram seu dinheiro para bonds.

Os investidores também temiam que um yield do Treasury de 10 anos próximo a 5% pudesse desencadear uma recessão ao aumentar os custos dos empréstimos para empresas e consumidores, mesmo que esses temores não estivessem aparecendo nos próprios yields dos bonds.

Além dessas preocupações, muitos temiam que os yields estivessem sendo impulsionados por um aumento de novos Treasuries necessários para financiar um déficit fiscal federal crescente, e não apenas por uma economia forte e apostas em taxas mais altas por mais tempo.

A recuperação dos bonds neste mês, que fez com que o yield de 10 anos ficasse abaixo de 4,5%, teve início em 1º de novembro, quando o Departamento do Tesouro aumentou o tamanho dos leilões de vendas de bonds de longo prazo menos do que a maioria dos investidores esperava.

Isso reforçou o argumento de que os yields haviam subido mais do que o justificado pelos fundamentos econômicos, o que tornou sua queda especialmente bem-vinda.

A recuperação dos bonds neste mês, que fez com que o yield de 10 anos ficasse abaixo de 4,5%, teve início em 1º de novembro, quando o Departamento do Tesouro aumentou o tamanho dos leilões de vendas de bonds de longo prazo menos do que a maioria dos investidores esperava.

Isso reforçou o argumento de que os yields haviam subido mais do que o justificado pelos fundamentos econômicos, o que tornou sua queda especialmente bem-vinda.

As autoridades do Fed têm dito consistentemente que não estão perto de discutir cortes nas taxas.

Entretanto, eles também sinalizaram que esperam reduzir as taxas, mesmo na ausência de uma recessão, quando estiverem confiantes de que a inflação atingirá seu objetivo.

Em sua última projeção, em setembro, a mediana das autoridades esperava que as taxas terminassem o próximo ano meio ponto percentual mais baixas do que no início do ano, ou um quarto de ponto percentual abaixo de como estão agora.

“Em algum momento, e não estou dizendo quando, chegará o momento em que será apropriado cortar”, disse o presidente do Fed, Jerome Powell, em setembro.

O novo posicionamento dos investidores em relação às taxas reflete outros fatores além de suas estimativas básicas. Muitos acham que o Fed provavelmente reduzirá as taxas em menos de 1 ponto percentual no próximo ano. Porém, eles estão fazendo essa aposta porque veem uma chance razoável de cortes ainda maiores.

Em recessões passadas, o Fed normalmente reduzia as taxas em cerca de 3 a 4 pontos percentuais em um ano, disse Sonu Varghese, estrategista macro global do Carson Group, uma empresa de consultoria financeira.

Como resultado, as apostas no corte de 1 ponto percentual nas taxas do Fed poderiam ser interpretadas como se os investidores acreditassem que há uma chance de 25% a 33% de uma recessão em 2024.

Entretanto, levando-se em conta as apostas em cortes mais modestos, a chance percebida de uma recessão deve ser vista como menor, talvez em torno de 20%, disse Varghese.

![im-889611 É menos provável que o Federal Reserve reduza as taxas de juros quanto melhor for o desempenho da economia, segundo alguns especialistas. [Foto: Graeme Sloan/Bloomberg News]](https://tradenews.com.br/blackhole/elementor/thumbs/im-889611-qg1damsdt8ugldiaj1tklct6nj5ab4xuc4rfvej5c0.jpg)