Panorama de 30 de setembro a 04 de outubro

A semana terminou positiva para o principal índice da B3, que subiu 1,3%, mesmo com o olhar cauteloso dos investidores para o fiscal no mercado doméstico. Os contínuos estímulos monetários na China, segunda maior economia do mundo, foram decisivos para o desempenho do Ibovespa.

Para a próxima semana, a atenção no Brasil se volta para os indicadores que serão divulgados na segunda-feira (30). O Banco Central publicará o Boletim Focus, no qual economistas devem revisar suas previsões, sinalizando uma piora nas expectativas de inflação para 2025 e 2026, além de um aumento nas projeções da taxa Selic para este ano e os próximos dois. Essa revisão ocorre após o próprio Banco Central ter ajustado suas estimativas para o índice de preços no Relatório de Inflação, apresentado na última quinta-feira (26).

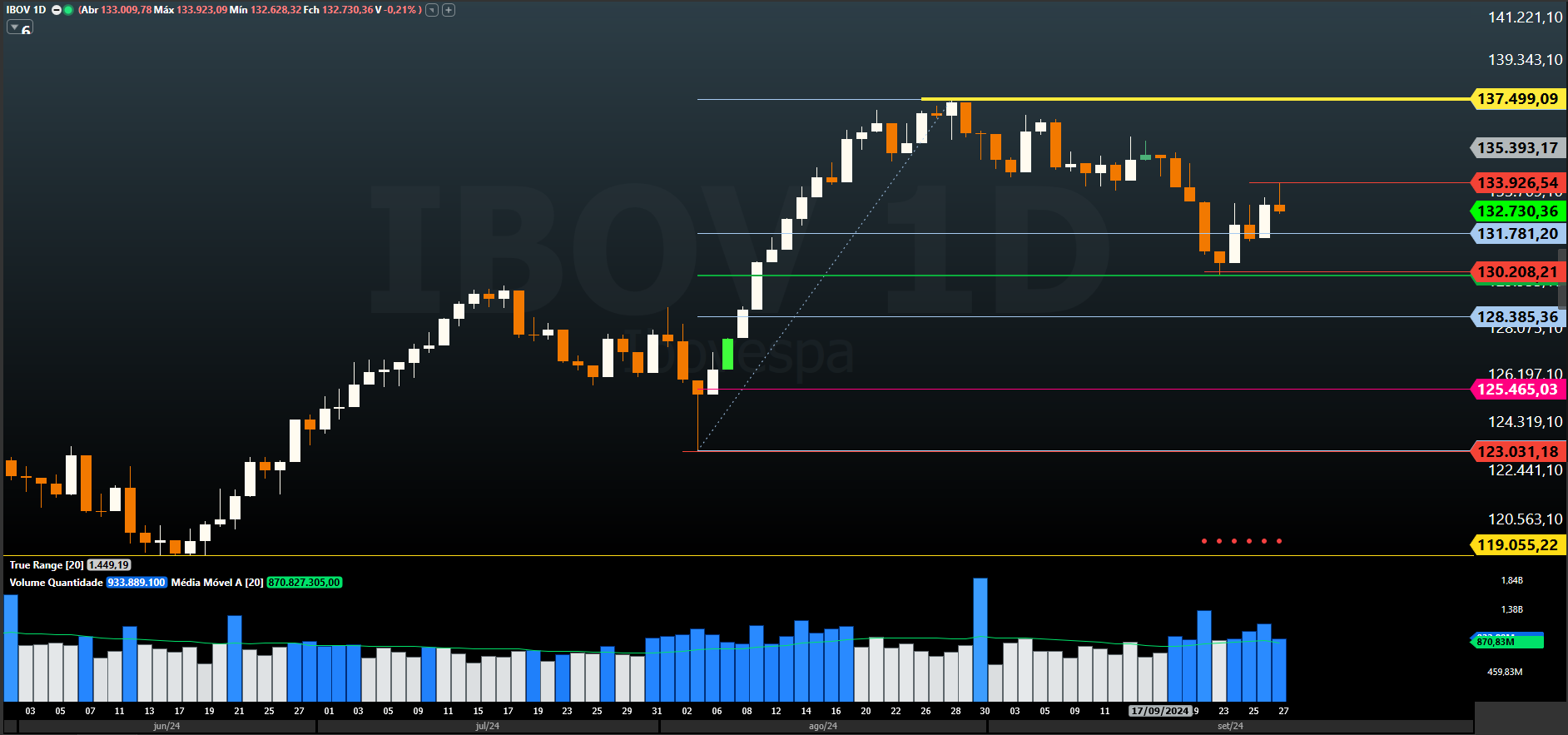

Panorama do Ibovespa

O Ibovespa encerrou a última sexta-feira em território negativo, apresentando um padrão de venda no gráfico diário, de acordo com o analista técnico Filipe Borges.

Segundo Borges, o alto volume de negociações nos últimos pregões, com sete dos oito últimos dias acima da média, indica um aumento da volatilidade e pode abrir espaço para maiores oscilações nos próximos dias.

“Acima da máxima de sexta-feira (27), em 133.930, o mercado pode buscar os níveis de 136 mil ou 137,5 mil”, projeta o analista. “Por outro lado, se perdermos a região dos 130 mil, a tendência é de uma correção em direção aos 125 mil”, completa.

O especialista destaca ainda que o suporte principal para o índice se encontra nos 130 mil.

Dicas de Trades

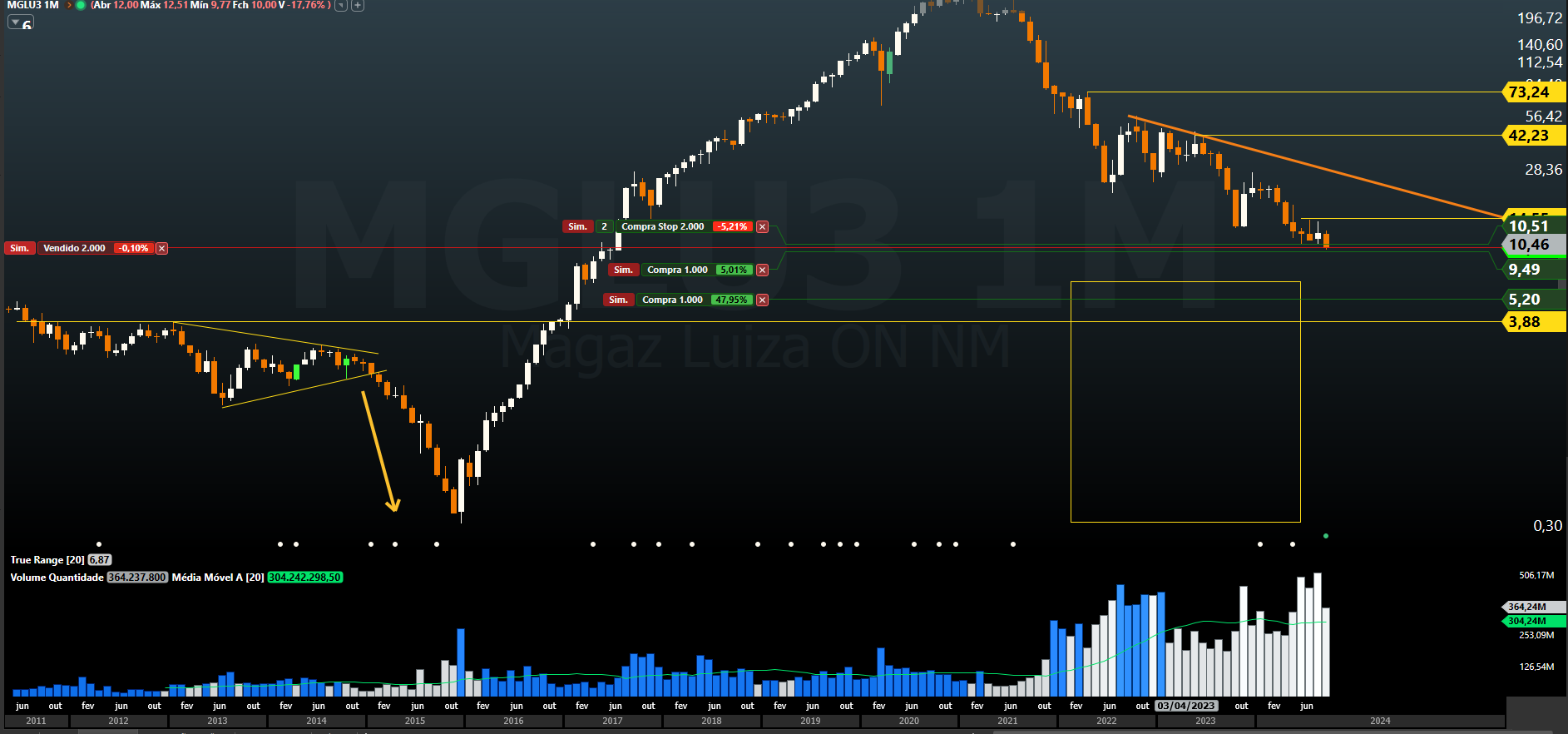

Magazine Luiza [MGLU3]

A recomendação é de venda das ações da Magazine Luiza, para Filipe Borges, com um preço de entrada na operação em torno de R$ 10,00 e um stop loss estabelecido em R$ 10,51. Os gráficos diário, semanal e mensal, indicam uma forte tendência de baixa.

O alvo da operação é ainda mais pessimista. O especialista acredita que as ações da Magazine Luiza podem cair até R$ 5,20, o que representaria uma desvalorização de cerca de 47% em relação ao preço de entrada.

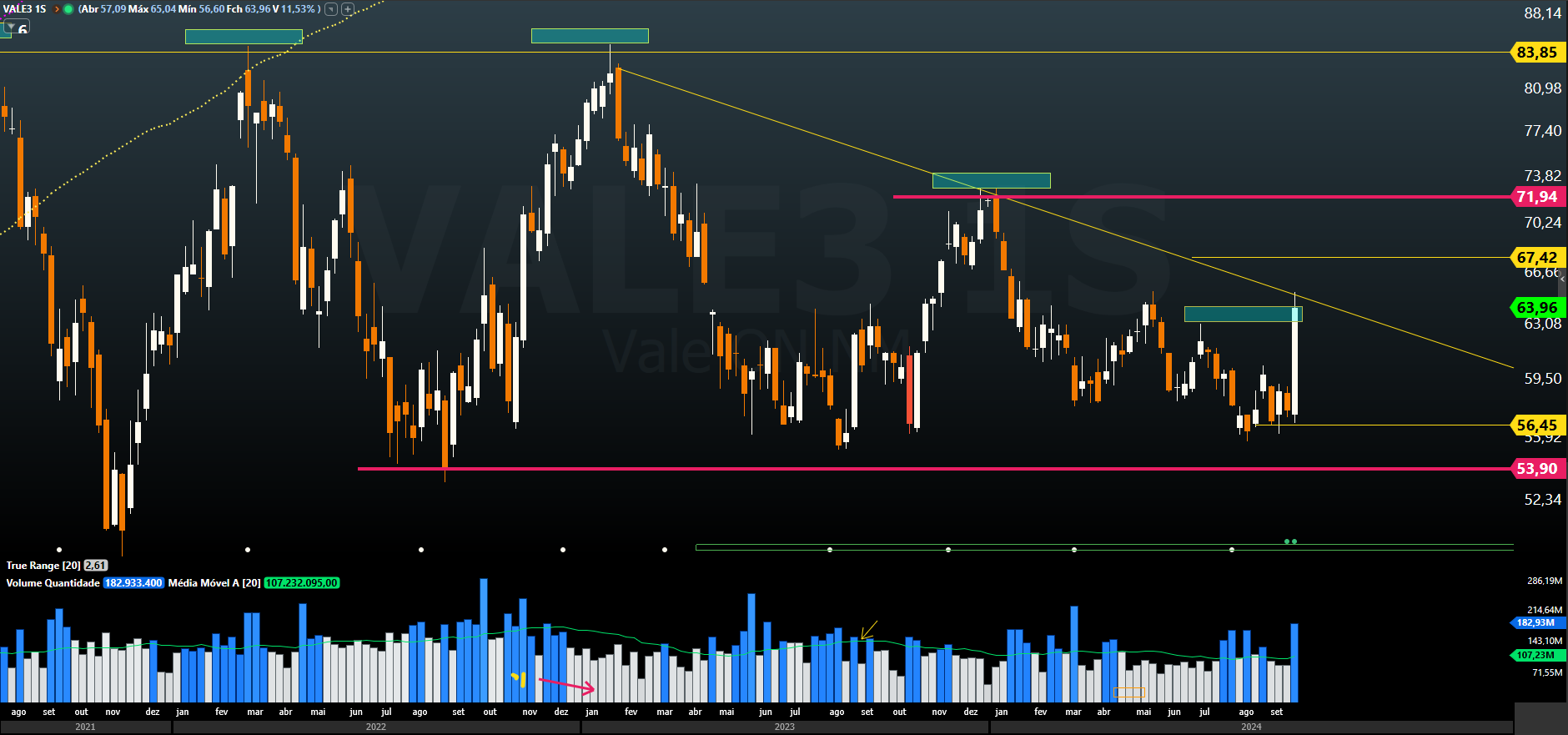

Vale [VALE3]

“A Vale teve uma semana extremamente forte, com o preço subindo de forma consistente e sem dar muitas oportunidades para quem buscava uma entrada mais conservadora”, afirma Borges. “Essa valorização rápida deixou o ativo bastante esticado, com diversos gaps no gráfico diário”, completa.

Para o futuro, Borges vislumbra um cenário positivo para a Vale, com potencial de novas altas. “Caso a Vale consiga romper os níveis de resistência atuais, poderemos ter como próximos alvos os R$ 72,00 e, em um cenário mais otimista, até mesmo os R$ 84,00”, projeta o analista.

Petrobras [PETR4]

A Petrobras teve mais uma semana de baixa. Mas apesar do cenário negativo, Borges mantém o otimismo e enxerga uma potencial oportunidade de compra para o ativo.

“Estou de olho em um possível pivô de alta na Petrobras”, afirma Borges. Segundo o analista, a chave para identificar essa reversão está no rompimento da máxima semanal, que se encontra na região dos R$ 37,45. “Se a Petrobras conseguir superar esse nível, poderemos ter um sinal forte de mudança de tendência”, explica.

Caso a Petrobras não consiga romper a resistência e voltar a testar a mínima, o analista acredita que o ativo pode entrar em um movimento de lateralização prolongada ou até mesmo iniciar uma nova tendência de baixa. “Nesse cenário, poderíamos ver a Petrobras buscando as regiões de suporte entre R$ 33,60 e R$ 31,40”, afirma Borges.

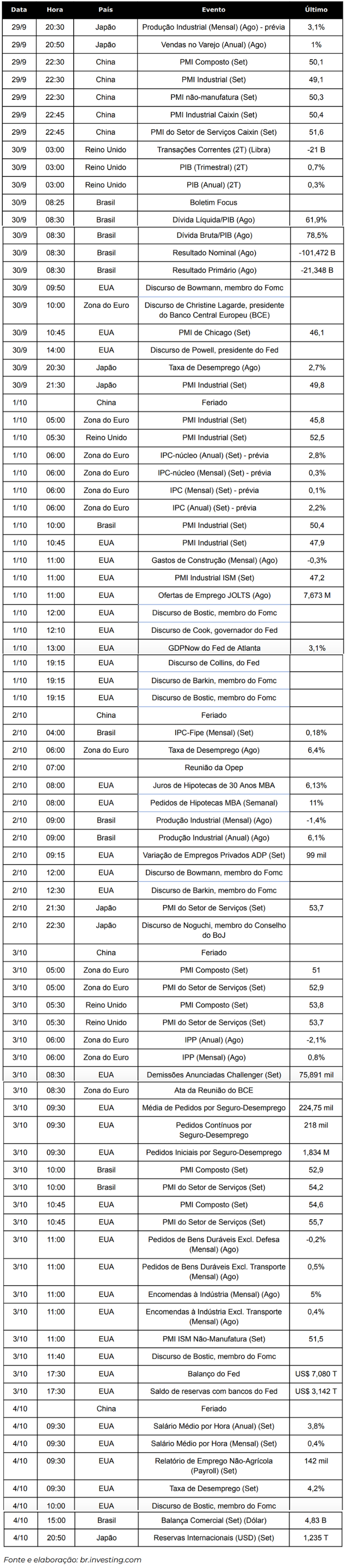

Indicadores econômicos

Além do Boletim Focus, o quadro das contas públicas também será focado na segunda-feira: o Banco Central divulga seus números sobre o quadro fiscal, apresentando os dados dos resultados primários e nominal, além da trajetória do endividamento público.

Os indicadores econômicos do exterior vão guiar os mercados na semana entre os dias 29 de setembro e 4 de outubro. A virada de mês é sinônimo de dados do mercado de trabalho nos EUA, especialmente agora que o Federal Reserve (Fed, banco central dos EUA) está com enfoque sobre os números da geração de empregos e da taxa de desemprego, um dos objetivos do mandato da autoridade monetária (junto com a estabilidade de preços), comentou Leandro Manzoni, analista de macroeconomia do Investing.com.

O indicador de inflação preferido do Fed, o índice de preço de gastos dos consumidores (PCE, na sigla em inglês), registrou números abaixo do esperado no índice cheio e no núcleo, no qual são excluídos preços de itens voláteis como alimentos e energia. O índice cheio anual registrou alta de 2,2% na base anual, próximo da meta de 2% ao ano, embora o núcleo ainda esteja um pouco mais distante da meta, registrando um avanço anual de 2,7%

Dessa forma, notícias negativas no mercado de trabalho podem facilitar o trabalho na reunião de 7 de novembro. Os investidores estão divididos se o Fomc (sigla em inglês do Comitê Federal de Mercado Aberto do Fed) vai prosseguir o atual ciclo de flexibilização monetária com um corte menor, de 25 pontos-base, ou com uma continuidade de queda de meio ponto-percentual.

![Banco do brasil [BBAS3]: Legacy Capital e Leblon Equities divergem sobre futuro da ação](https://tradenews.com.br/blackhole/2025/07/banco-do-brasil-gestoras-120x86.jpg)