Panorama de 18 a 22 de março

O Ibovespa encerra a semana na faixa dos 126.000, sob efeito do minério de ferro e do petróleo, além das incertezas com interferência política em empresas. Assim, o índice perdeu a alta semanal vista até a última quinta-feira (14).

Para a próxima semana, o mercado fica de olho na Super-Quarta, quando tanto o FOMC e o Copom se reúnem para debater os juros de seus respectivos países.

Radar de Proventos

Na próxima segunda-feira (18) ficam “ex-dividendos” os ativos da Cielo [CIEL3] e Banrisul [BRSR6]. Já na quarta-feira (20) é a vez da WEG [WEGE3]*, Fleury [FLRY3], Natura [NTCO3] e Lojas Renner [LREN3].

Já BR Partners [BRBI11]* e Alpargatas [ALPA4]* se tornam “ex” na quinta-feira (21), enquanto a sexta-feira (22) é a vez de Itaú [ITUB4], Hypera [HYPE3] e EzTec [EZTC3].

*O relatório da Bloomberg aponta que as datas em que estas ações ficam “ex-proventos” são apenas previsões, não estão confirmadas, estando sujeitas a mudanças.

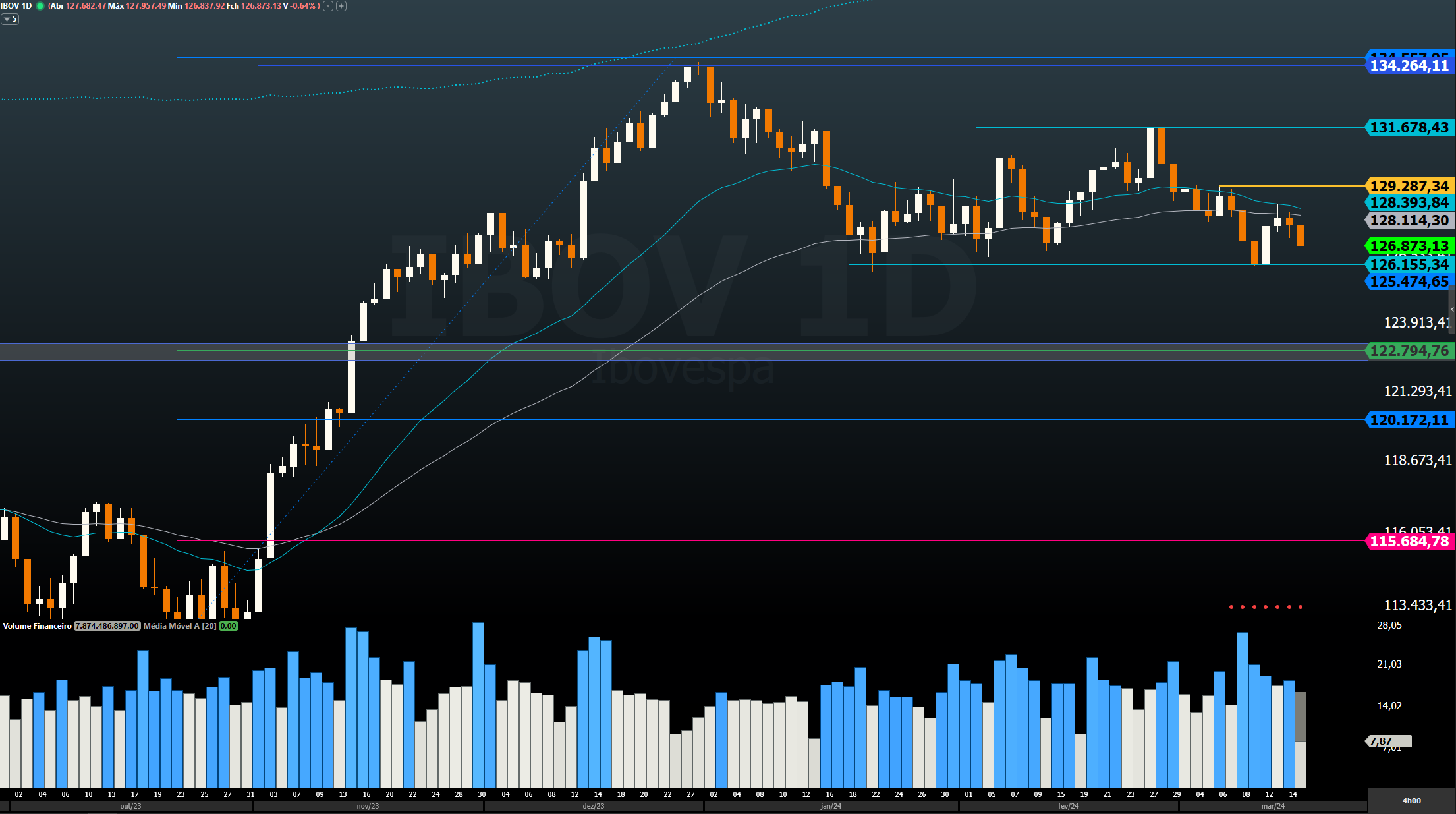

Panorama do Ibovespa

O Ibovespa caminha novamente para testar o suporte na região de 126.500 pontos, de acordo com o analista técnico Filipe Borges. Ele enxerga canal de alta no gráfico semanal, que coincidiria com a retração de 50% do gráfico e a antiga região de resistência, que pode segurar o índice de maneira forte.

Borges destaca que o abaixo de 126.000 pontos, o Ibovespa abre espaço para queda até 122.800 pontos, ponto que então deve ser excelente oportunidade de compra para as próximas semanas.

“Caso ele segure em 126.000 pontos e volte a trabalhar acima de 129.000, temos como alvo 131.700 pontos e depois 134.000″, sugeriu.

Dicas de Trades

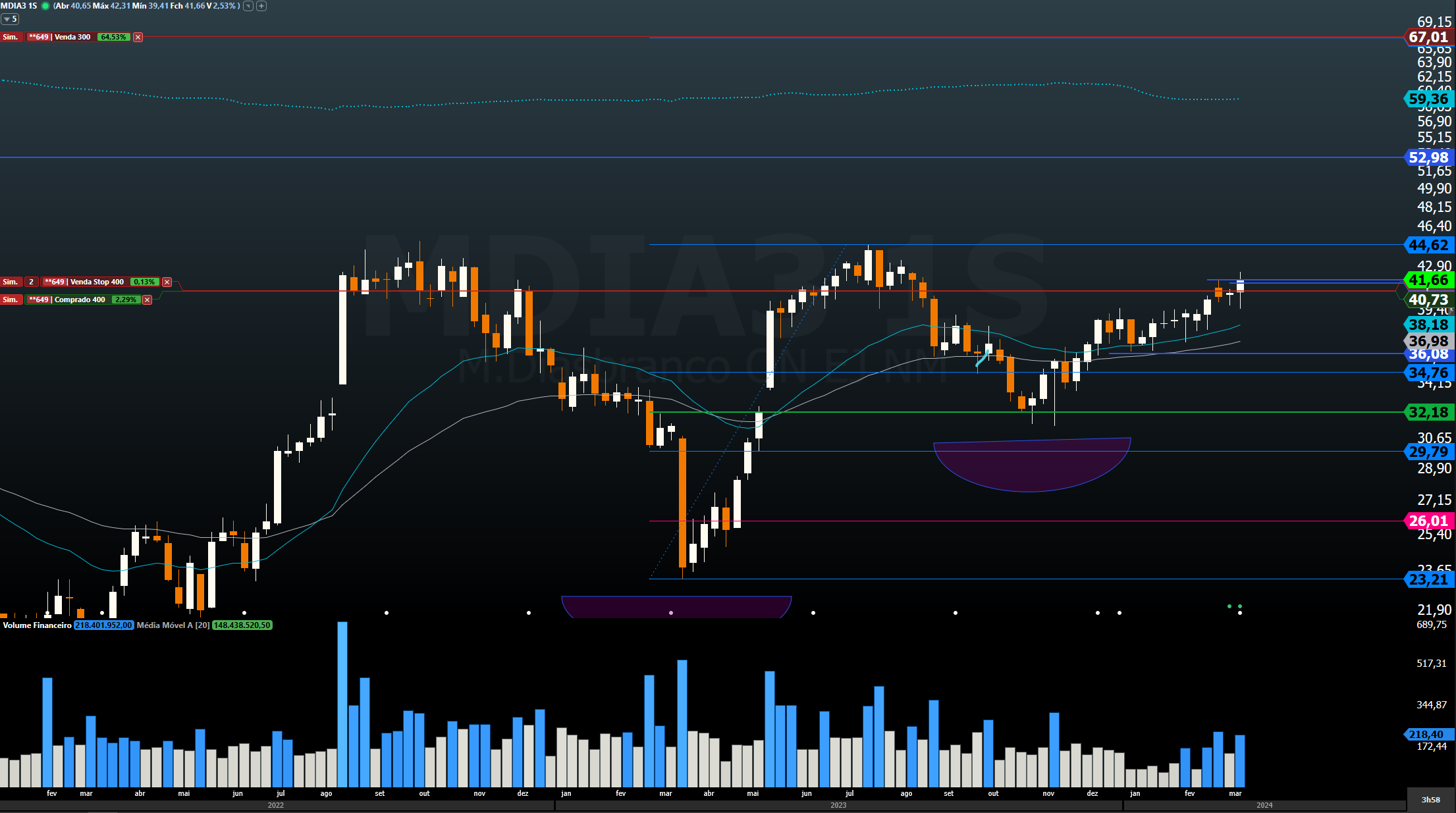

M. Dias Branco [MDIA3]

M. dias branco apresenta resistência na região de 44,60, segundo o analista. Caso seja confirmado o rompimento dessa resistência, o ativo pode subir muito forte em algumas semanas.

“Vejo como alvo principal R$ 67, buscando o objetivo de chegar em torno de 64% de alta”, afirmou.

Natura [NTCO3]

“Natura tem o fechamento semanal bem interessante, acima de R$ 18, e vem acompanhado de aumento de volume”, explica Borges. O ativo montou resistência de curto prazo em R$ 19.

Tendo comprado posição em R$ 17,82, o rompimento de R$ 19 pode acionar uma “bela” operação de compra com alvo em R$ 21,19, para buscar em torno de 20% de lucro.

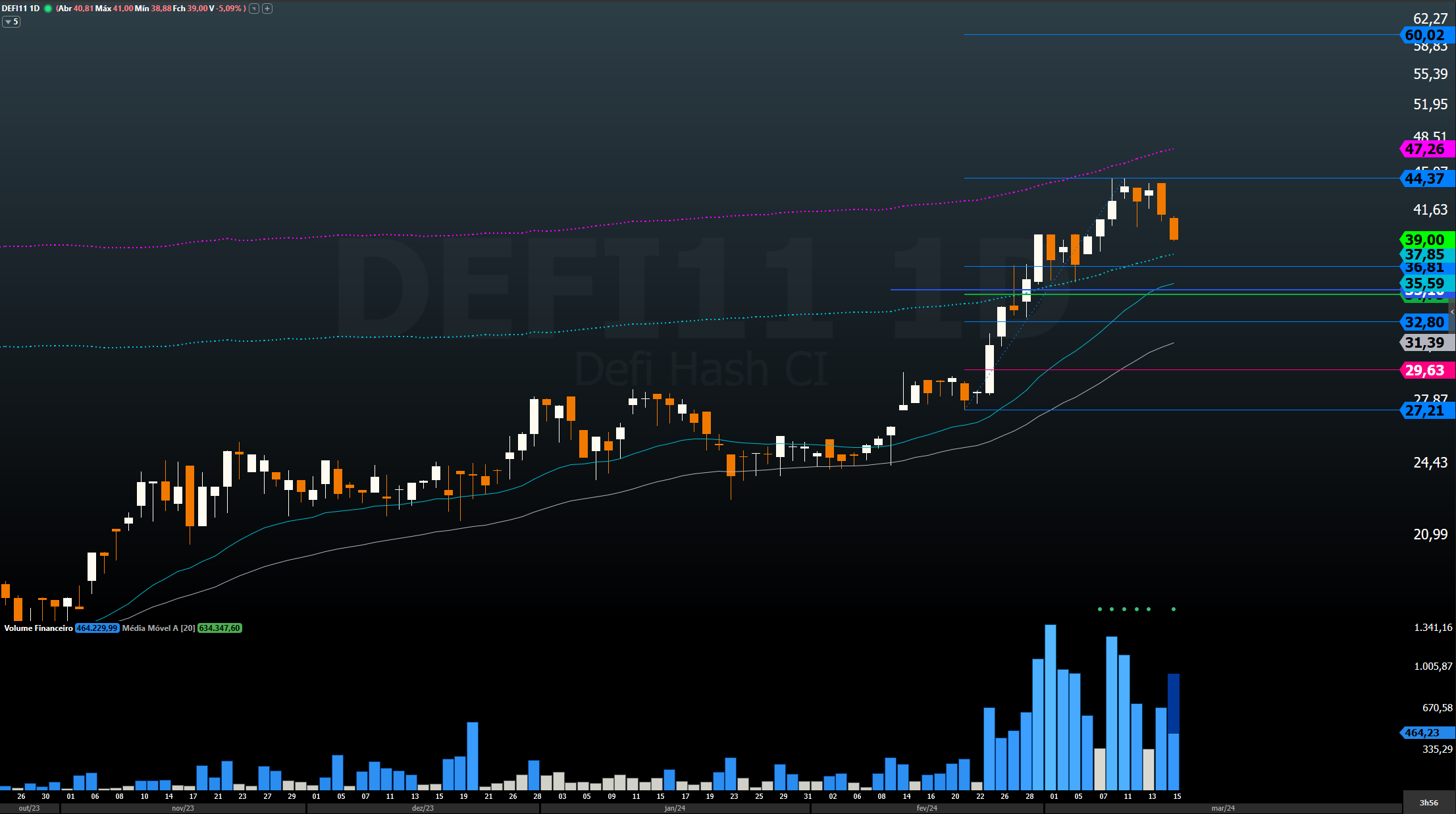

Hashdex Defi [DEFI11]

O analista destaca que o ETF de cripto que teve resistência montada em R$ 44,35 e caminha para uma correção.

“Na região de R$ 35, vejo o ativo como excelente oportunidade de entrada para buscar alvo para longo prazo na região de R$ 120 por unidade.

Indicadores econômicos

De acordo com o analista da Benndorf Research Marco Ferrini, a reunião do Copom não deve trazer surpresas, mantendo o ritmo da atual trajetória de política monetária e promovendo mais um corte de 0,5 p.p. na taxa Selic, a partir das sinalizações bem claras nas últimas reuniões e um cenário macroeconômico bastante benigno.

Ferrini pontua que a expectativa é que o comunicado do Comitê continue relatando uma conjuntura externa pior e um cenário interno mais resiliente ao mesmo tempo em que devemos ter nova menção sobre a importância do cumprimento das metas fiscais para a estabilidade na condução da política monetária.

“De modo geral, não esperamos nenhuma alteração relevante no posicionamento do Copom e mais cortes de 0,5 p.p. são esperados para as próximas reuniões”, ressaltou.

Nos EUA, em meio aos dados de atividade e emprego ainda fortes e reaceleração dos índices de inflação, o analista frisa que dificilmente o FOMC dará uma sinalização positiva aos mercados na reunião da próxima semana.

Segundo Ferrini, é esperado que o comitê de política monetária do país mantenha os juros estáveis e a postura cautelosa, reforçando a falta de confiança para começar a discutir de forma mais detalhada o início do ciclo de redução de juros.

“Dito isso, esperamos uma reação mais negativa dos mercados no dia da reunião e há a probabilidade do alongamento do ciclo de politica monetária atual”, conclui.

Calendário Macroeconômico

Hora

País

Evento

Segunda-feira

7h

8h

8h25

9h

Zona do Euro

Brasil

Brasil

Brasil

IPC (anual) (fev)

IGP-10 (março)

Boletim Focus

IBC-Br (jan)

Terça-feira

7h

Zona do Euro

Índice Zew (março)

Quarta-feira

4h

15

18h00

Reino Unido

Estados Unidos

Brasil

IPC (fev)

FOMC

Copom

Quinta-feira

6h

6h30

9h

Zona do Euro

Reino Unido

Reino Unido

PMI (março)

PMI (março)

Decisão de juros (março)

Sexta-feira

9h

Brasil

Confiança do consumidor