Existe uma certa ilusão em achar que é possível acertar “na mosca” os momentos de virada dos mercados. Seja em aproveitar até a última gota de um mercado de alta e sair antes da queda, seja em comprar no vale mais baixo de um mercado de baixa e aproveitar a volta dos mercados entrando no ponto mais baixo, todos nós gostaríamos de ter esse poder de “bola de cristal”. Como assessor financeiro, já presenciei inúmeros momentos de clientes chateados (para ser brando) porque perderam tal oportunidade e o assessor “não estava fazendo seu trabalho de monitorar os mercados corretamente”.

Não é difícil enxergar por que os mercados têm essa natureza. Fenômenos naturais são definidos por leis estáticas (ao menos na mecânica newtoniana) como, por exemplo, a gravidade, que sempre atrai os corpos para baixo (ou em direção ao solo) com uma aceleração constante (g) ao nível do mar de aproximadamente 9,8 m/s2. Já fenômenos sociais têm em seu bojo, pura ou misturadamente, a ação do homem. E essa ação pode ser definida como qualquer coisa, menos estática. Mesmo a ação de muitos homens juntos não faz o movimento da coletividade ser definido, mas, às vezes, seguir movimentos estocásticos – segundo a lei dos grandes números. De uma maneira bem simples, cada investidor pode, a qualquer momento, entrar comprando ou vendendo qualquer ativo. E dependendo do tamanho desse investidor naquele papel específico, ele irá arrastar o mercado e influenciar o preço. Assim, movimentos completamente aleatórios tem mais influência que gostaríamos nos mercados e são por natureza, imprevisíveis. Assim é o curto prazo dos mercados.

Mas economia e avaliações econômicas (no mais largo senso) e/ou históricas existem e foram criadas para tentar se avaliar as direções que podem ser esperadas nos mercados. Ainda que praticamente ninguém consiga acertar com consistência topos e vales, é possível se avaliar se mercados e papéis estão baratos ou caros, e qual será o mais provável movimento adiante.

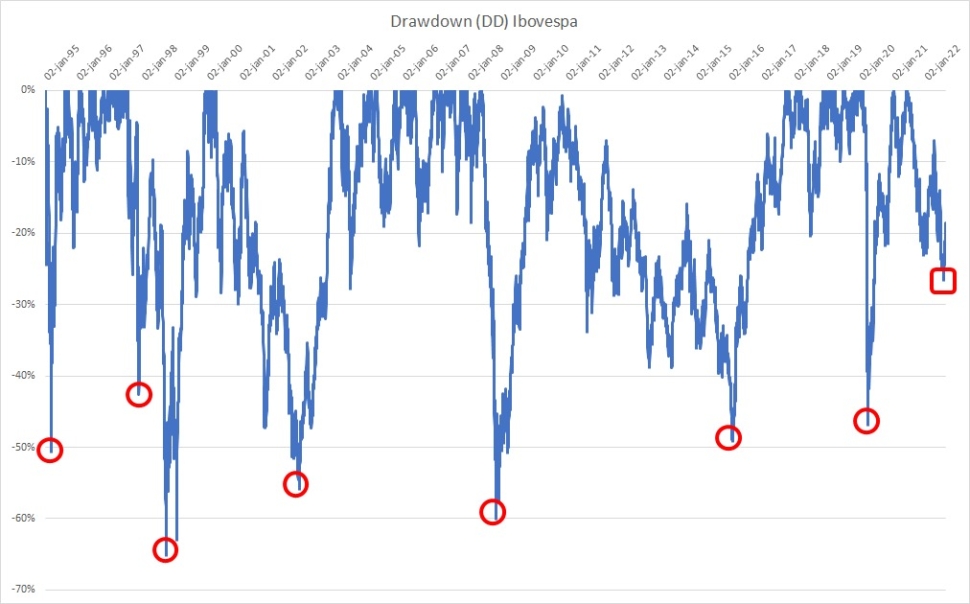

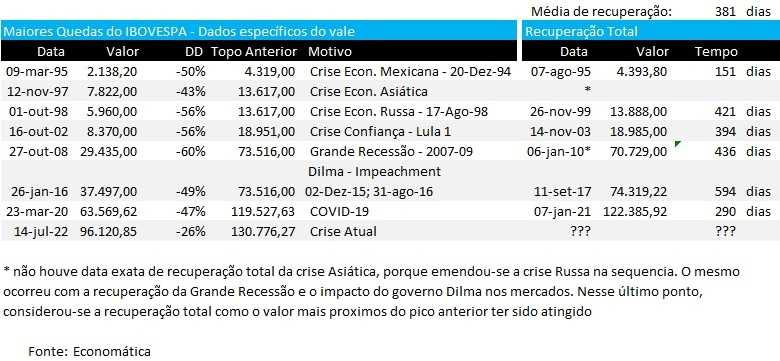

Pensando nisso, trouxe o gráfico de “drawdown” (DD) do Ibovespa no período macroeconômico recente (pós plano Real – 1995 em diante). O DD é a medida do valor atual de determinado papel em relação ao pico anterior mais alto. Serve para avaliar o quanto tal papel ou mercado está distante de seu topo histórico. Pela natureza da medida, o DD pode valer no máximo zero (quando tal medida está no topo de todos os tempos) ou negativo, quando não está no topo e a depender do quão distante está dele. Acima, os DDs do Ibovespa destacados por bolinhas vermelhas, e o vale mais recente em um quadrado arredondado, também vermelho. Na sequência, segue tabela com o descritivo de cada evento.

Olhando-se os sete eventos passados, a média de tempo em dias corridos do vale até a recuperação total é de 381 dias, ou 1 ano e 1/2 mês. Esse tempo de recuperação variou entre 151 a 594 dias. Avaliações históricas como essa naturalmente partem da premissa que o passado pode ser um guia para o futuro. Por essa avaliação, na média, poder-se-ia esperar que em julho de 2023 teríamos a recuperação de nossa bolsa para o pico histórico de 130 mil pontos. É óbvio que a vida não é tão simples assim, mas as avaliações econômicas têm seu papel: não da certeza, mas das possibilidades.

Se essa avaliação for verdadeira em explicar o retorno da atual crise, dos atuais 108 mil para 130 mil pontos do Ibovespa, teríamos 20% de retorno em pouco mais de um ano, ou 19,4% aa. Comparando esse valor à Selic aos 13,75%, teríamos um retorno de 141% do CDI no período (admitindo que a Selic permaneça estável e que 100% CDI ~ Selic).

Vale lembrar que o mercado de ações não se move com o passado em mente, mas com a expectativa de crescimento dos lucros de cada empresa. Assim, olhar o futuro baseado no passado pressupõe que a natureza do que derrubou a bolsa em outros momentos é equiparável ao que a derrubou nessa crise. Nos exemplos anteriores, tivemos elementos externos (1, 2, 3, 5 e 7), bem como crises internas (4 e 6). Parece-me que a atual crise tem mais elementos externos que internos.

Esse texto foi escrito com dois intuitos: (i) mostrar uma forma de avaliação que agentes do mercado usam para a precificação de bolsa e (ii) de como pensar em termos relativos de um ativo contra o outro (bolsa contra renda fixa (CDI)). Não se trata de maneira alguma de recomendação de compra ou venda de qualquer ativo.