Os analistas Max Bohm e Filipe Borges compartilharam suas visões sobre o desempenho de GMAT3, RDOR3, MELI34, AGRO3, DMVF3 e POSI3 na live do Ação e Reação desta semana, realizada na última segunda-feira (22), no canal da Nomos TV.

Grupo Mateus [GMAT3]

Call de compra

No ano passado, o desempenho do Grupo Mateus foi “sensacional”, destoando de empresas de maior porte do setor, de acordo com Max. A companhia tem mostrado “ótimos” resultados, com crescimento, melhora de margem e resultados melhores que Assaí [ASAI3] e Carrefour [CFRB3].

Além disso, o analista destaca que é um papel que negocia a 7,6 vezes Preço/Lucro (P/L) – relação entre a cotação atual de uma ação e o lucro por ação gerado pela companhia em determinado período –, e 5,5 vezes EV/Ebitda – indicador que relaciona o valor da companhia (EV) e o seu Ebitda (geração de caixa).

Um aspecto que chamou atenção de Max é que o papel caiu 15% no mês, “uma queda bastante exagerada se tratando de um business que é muito menos volátil que uma varejista de vestuário, e-commerce, ou logística”.

Em sua visão fundamentalista, GMAT3 não deveria ter caído 15%, mesmo que o cenário tenha piorado, com juros abrindo bastante, pois a empresa não é tão sensível quanto outros cases que caíram até menos que ela.

“São exageros que o mercado dá, e oportunidades que devem ser aproveitadas”, afirmou.

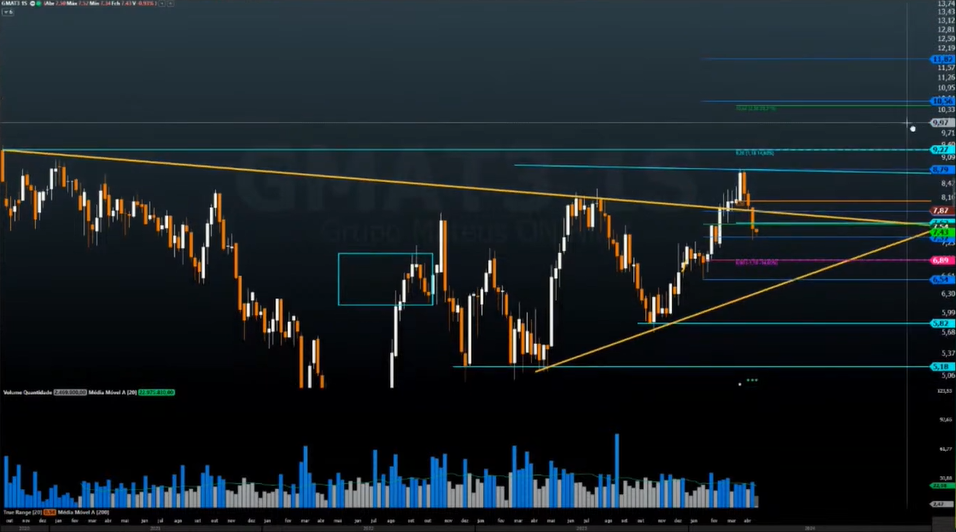

No gráfico semanal, Borges aponta que há uma LTB – linha de tendência de baixa – desde o início da negociação de GMAT3 na Bolsa, mas aconteceu um rompimento e o papel passou a entregar bastante, fazendo uma correção que o analista vê como saudável.

“Estamos falando de um papel que, se realmente voltar a subir, deve entregar de 50% a 60% de alta”, pontuou.

Borges indica ainda que é possível trabalhar com uma parcial um pouco mais curta, que o risco ganho também compensaria de qualquer forma, o stop na casa dos R$ 6,90.

Positivo [POSI3]

Call de compra

Segundo Max, POSI3 cai 4% no mês, mas está subindo 38% em 2024, constituindo “um dos grandes destaques da Bolsa esse ano”.

O papel é negociado a 4 vezes P/L, e 3,2 vezes EV/Ebitda. “Empresa redonda, tem balanço sólido. Por fundamento, sou comprador”, argumentou.

Seguindo a mesma opinião, Borges destaca que o gráfico da companhia é um dos mais bonitos do momento atual.

“É um papel que pode entregar demais, então, é um dos gráficos mais atrativos para compras”, frisou.

Mercado Livre [MELI34]

Esperar momento

Mercado Livre cai 7% no mês, e 9% em 2024. Max aponta que a companhia teve um resultado do quarto trimestre que ficou abaixo das expectativas do mercado, principalmente com o aumento de despesas, e margem bruta um pouco menor.

O management comunicou que os resultados foram pontuais no quarto trimestre, que os números nos próximos resultados serão melhores. O analista pondera que os dados operacionais da indústria do e-commerce mostram que Mercado Livre realmente está ganhando market share e está crescendo em vendas.

“Acredito que foi algo pontual e que o papel pode se recuperar”, acrescentou.

MELI34 negocia a 19 vezes EV/Ebitda. Considerando que já negociou acima de 25 vezes, o múltiplo “está baixo”. Por fundamento, Max indica compras.

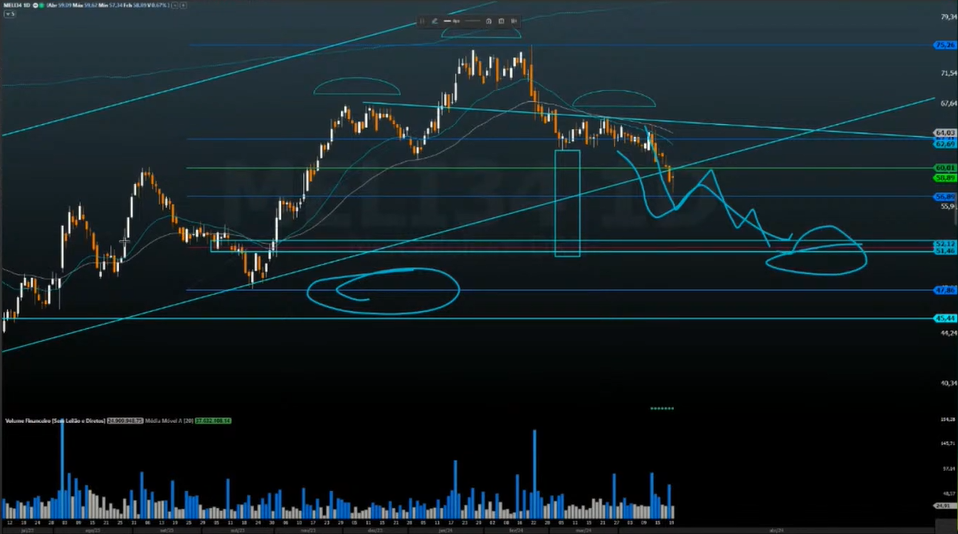

Borges, por outro lado, sugere aguardar. Ele explica que depois de um longo período de alta, o ativo fez uma formação gráfica aqui de ombro-cabeça-ombro, depois de longa movimentação, e está quebrando a LTA – linha de tendência de alta.

Ao mesmo tempo, está entrando um fluxo vendedor um pouco mais forte, com investidores desfazendo posições, e essa movimentação tem sido traduzida em uma queda dos preços.

“Pelo gráfico diário, eu ainda aguardaria um pouquinho”

Ele ressalta ainda que o movimento ombro-cabeça-ombro, com ombro direito menor, aumenta a probabilidade de correção um pouco mais forte, o que pode ser um bom ponto de compra.

BrasilAgro [AGRO3]

Esperar momento

Max explica que a empresa vendeu parte de uma de suas principais fazendas no mês passado, Chaparral, na Bahia, o que gerou R$ 370 milhões.

“Foi uma venda até considerada oportunística, porque o mercado de terras não está bom, pois ele é ditado pelo preço da soja, que está lá embaixo”, salientou.

Por outro lado, o analista pontua que a venda pode sinalizar mais dividendos pela frente, como já aconteceu anteriormente.

A companhia negocia a 5 vezes EV/Ebitda, 9 vezes Preço/Lucro, e expectativa de pagar mais 10% de yield para o ano. Por fundamento, Max sugere compras.

Nos gráficos, Borges destaca que o ativo estava desde 2021 travado no mesmo patamar de preço, mas criou uma região de resistência “muito interessante” em cima, com o ativo cada vez achando um fundo mais alto.

D1000 [DMVF3]

Esperar momento

Max explica que por ser ter pouca liquidez, DMVF3 não atrai tantos investidores. Ainda assim, sobe 32% no ano, 15,7% no mês, “destaque absoluto”.

Graficamente, o ativo montou um “belo” pivô de alta, segundo Borges. Para compras agora, o analista ressalta que o ativo está um pouco esticado.

“Foi exatamente essa região que ele acumulou durante um bom tempo. Quando ele rompeu, teve alta de 22% em apenas três pregões”, concluiu.

Rede D’Or [RDOR3]

Não é momento

Em um setor que está passando por um momento mais delicado, RDOR3 já negociou com múltiplos bem mais esticados, após seu IPO, segundo Max. Atualmente, negocia a 7 vezes EV/Ebitda, em linha com os seus concorrentes.

Com P/L a 16,7 vezes, o analista ressalta que é uma empresa que está ainda alavancada, e pode ser prejudicada caso a Selic acabe em níveis mais elevados que o esperado. Ademais, o ativo cai 2,5% no mês.

“Acho que o papel está até bem barato em relação à sua média histórica, em termos de múltiplos, mas eu esperaria um pouquinho para dar um buy em RDOR3”, destacou.

De acordo com Borges, a ação está batendo e voltando ao preço desde o final de 2022. Nos gráficos, o mesmo preço permanece há nove semanas, e está há 63 dias “completamente” lateral, além de formar um triângulo, “uma formação gráfica um pouquinho mais chata de se operar”.

Assista à live completa: