DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

As Simulações de Monte Carlo têm sido uma ferramenta poderosa na avaliação da robustez de estratégias de trading automatizado. Ao simular uma ampla gama de cenários de mercado possíveis, os traders podem obter insights valiosos sobre como suas estratégias podem se comportar em diferentes condições.

Neste artigo, vamos explorar como as Simulações de Monte Carlo funcionam e como elas podem ser aplicadas na prática para melhorar a tomada de decisões no trading automatizado.

O que são Simulações de Monte Carlo?

As Simulações de Monte Carlo são uma técnica estatística usada para modelar a probabilidade de diferentes resultados em situações que envolvem incerteza. No contexto do trading automatizado, as Simulações de Monte Carlo são usadas para simular uma série de negociações com base em um conjunto de parâmetros e condições de mercado, permitindo aos traders avaliar a performance de suas estratégias em uma ampla gama de cenários.

As Simulações de Monte Carlo são essenciais para a análise de estratégias de trading automatizado, pois permitem uma avaliação abrangente em diferentes cenários de mercado.

Como as Simulações de Monte Carlo podem ser aplicadas ao trading automatizado?

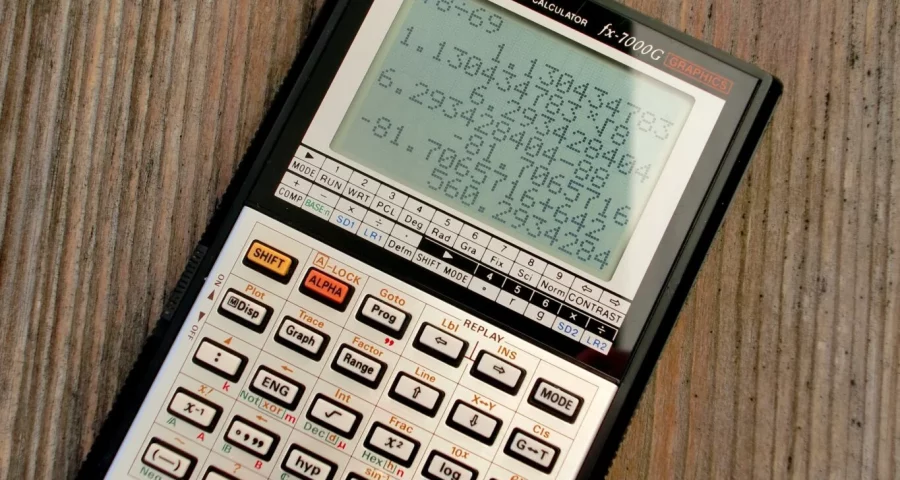

Para aplicar as Simulações de Monte Carlo ao trading automatizado, os traders primeiro definem os parâmetros de sua estratégia, como tamanho da posição, critérios de entrada e saída, e níveis de stop-loss e take-profit. Em seguida, eles criam um modelo que simula a execução da estratégia em uma série de cenários de mercado, com base em dados históricos ou gerados aleatoriamente.

A definição cuidadosa dos parâmetros da simulação é fundamental para obter resultados significativos e úteis na avaliação da estratégia de trading automatizado.

Níveis de confiança, risco de ruína e poder preditivo

Durante as Simulações de Monte Carlo, os traders podem calcular níveis de confiança para avaliar a probabilidade de sucesso de sua estratégia em diferentes cenários de mercado. Além disso, o risco de ruína pode ser calculado para determinar a probabilidade de perda total de capital com base nas simulações. O poder preditivo das Simulações de Monte Carlo permite aos traders tomar decisões mais informadas e ajustar suas estratégias para melhorar seu desempenho.

Benefícios das Simulações de Monte Carlo no Trading Automatizado

Uma das principais vantagens das Simulações de Monte Carlo é sua capacidade de fornecer uma visão mais ampla e realista do desempenho de uma estratégia de trading automatizado. Ao simular uma ampla gama de cenários de mercado, os traders podem identificar potenciais pontos fracos em suas estratégias e fazer ajustes para melhorar sua robustez e capacidade de adaptação a diferentes condições.

Além disso, as Simulações de Monte Carlo também podem ser usadas para testar a eficácia de diferentes parâmetros e configurações em uma estratégia, permitindo aos traders otimizar sua abordagem para obter os melhores resultados possíveis.

Conclusão

As Simulações de Monte Carlo são uma ferramenta poderosa na avaliação da robustez de estratégias de trading automatizado. Ao simular uma ampla gama de cenários de mercado, os traders podem obter insights valiosos sobre como suas estratégias podem se comportar em diferentes condições, permitindo- lhes fazer ajustes para melhorar sua performance e tomar decisões mais

informadas. Ao incorporar as Simulações de Monte Carlo em seu processo de desenvolvimento de estratégias, os traders podem aumentar suas chances de sucesso no mercado e alcançar melhores resultados a longo prazo.