A decisão da taxa Selic em si não parece tirar o sono dos investidores desta vez. O que de fato concentra olhares nesta quarta-feira (07) são as possíveis pistas sobre a impressão dos membros do Comitê de Política Monetária (Copom) em relação à política fiscal, em especial à PEC da Transição.

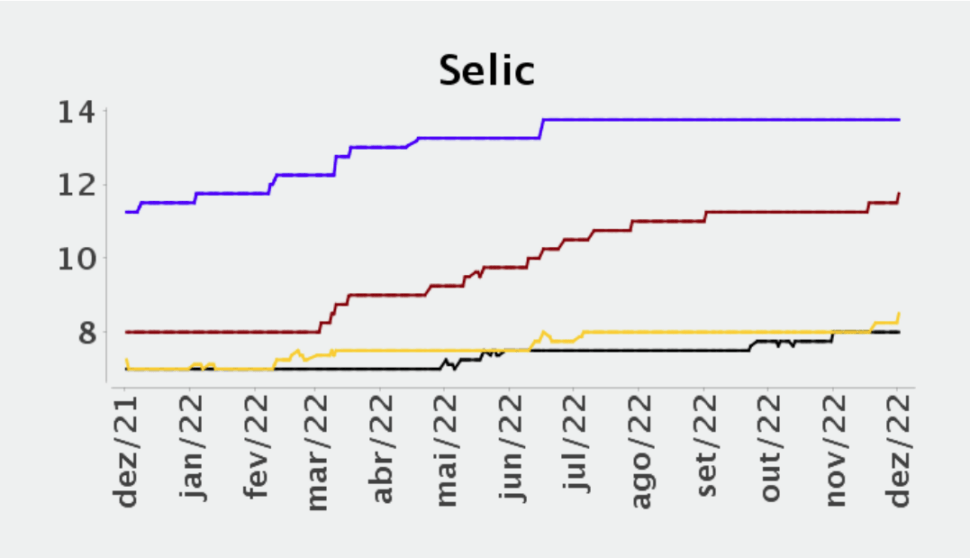

O consenso de mercado aponta para manutenção da Selic. Desde julho a taxa de juros básica está em 13,75%, e a expectativa para o início de 2023 é que ela se mantenha “travada”. Contudo, os rumos podem mudar de acordo com a maneira que o novo governo vai endereçar a questão fiscal, afirma Rodrigo Correa, estrategista de investimentos da BRA BS/.

![]()

Segundo Beto, há dados claros de desaceleração da inflação no Brasil, como a queda do preço das commodities, indicativos de recessão global e, mais recentemente, a redução no ritmo de alta de juros nos Estados Unidos e na Europa.

“Todos esses são fatores que ajudariam o país a já falar em redução da taxa Selic, e acelerar a economia para recuperar o patamar de renda per capita do período anterior à pandemia. Mas ainda precisamos resolver o fiscal”, afirma Beto.

Investimentos em 2023

Com os juros altos, a economia como um todo tende a desacelerar, afirma Leandro Vasconcellos, head da mesa de alocação da BRA BS/, pois fica mais atrativo para as empresas investirem o capital em títulos em vez de no próprio negócio, “o que prejudica muito a geração de empregos e a geração de riqueza”.

Em 2023, “vale a pena mais do que nunca investir em renda fixa, porque a taxa [Selic] está alta. Os investidores tendem a ganhar sem ‘nenhum’ esforço, sem ‘nenhum’ risco. 2023 vai ser mais um ano focado em renda fixa”, aconselha Rodrigo.

Para obter melhores ganhos, ao investir em renda fixa, não é indicado observar a Selic isoladamente, mas sim comparada à inflação, a fim de identificar a taxa de juro real, isto é, “aquela que remunera o seu dinheiro para além do que dá a inflação”, explica Beto.

Contudo, segundo Leandro, é importante ter em mente que, neste momento especificamente, os papéis pós-fixados seriam, em tese, a melhor escolha.

Já na renda variável, setores muito ligados a crédito, como varejo, veículos, construção civil e imobiliário, devem sofrer. “Tudo que envolve fazer um financiamento, pegar um empréstimo ou parcelar em muitas vezes” será prejudicado, pondera Beto. Setores industriais também tendem a “sofrer um pouco mais” com o custo de capital alto, acrescenta Rodrigo.

Enquanto isso, os bancos devem ser os mais beneficiados, explica o estrategista de investimentos, devido ao aumento da margem de lucro. “Geralmente, os bancos vendem crédito, e esse crédito acaba ficando mais caro.”

Além disso, outros setores não tão ligados ao ciclo econômico, como empresas ligadas ao mercado externo, a commodities ou ao câmbio não devem sentir tanto impacto.

![Gerdau [GGBR4]: um porto seguro em meio à inundação chinesa](https://tradenews.com.br/blackhole/2025/06/gerdau-china-aco-360x180.png)

![Intelbras [INTB3] é o próximo ‘short squeeze’ da bolsa brasileira?](https://tradenews.com.br/blackhole/2025/06/alto-renome-e1751287848860-120x86.png)

![Gerdau [GGBR4]: um porto seguro em meio à inundação chinesa](https://tradenews.com.br/blackhole/2025/06/gerdau-china-aco-120x86.png)