DISCLAIMER: o texto a seguir trata apenas da opinião do autor e não necessariamente reflete a opinião institucional da Nomos Investimentos ou do TradeNews.

Alguns céticos do Bitcoin têm usado uma variedade de argumentos ao longo dos anos para desacreditar o BTC como um ativo investível, frequentemente usando os mesmos três pontos de vista: “é apenas uma bolha especulativa”, “não tem valor” e “é principalmente usado para atividades criminosas”.

Embora essas tenham sido certamente perguntas legítimas a se fazer, especialmente nos primeiros anos do Bitcoin, cada um desses argumentos foi efetivamente desmentido ao longo do tempo. No entanto, essas visões continuam a surgir, mesmo entre alguns investidores experientes e sofisticados.

Mas essas ainda são as perguntas que mais importam para a maioria dos investidores?

Novas perguntas para uma nova era

Nas últimas semanas, tenho me reunido com family offices, bancos privados e assessores financeiros. Uma coisa que estou percebendo é que, especialmente após os ETFs de Bitcoin nos EUA, as perguntas desses investidores profissionais estão mudando.

Seus clientes, seja nos EUA, Europa ou América Latina, estão claramente levando o BTC muito a sério.

Desta vez, ninguém nessas reuniões perguntou sobre o BTC sendo uma nova iteração da mania das tulipas ou se estariam apoiando atividades ilícitas ao investir em criptoativos. E nenhum consultor sugeriu que o BTC não tem valor.

Em vez disso, as perguntas que tenho recebido são sobre como encaixar um ativo volátil como o BTC dentro de carteiras tradicionais 60/40, como dimensionar uma potencial alocação de Bitcoin e quanto potencial de valorização ainda resta. Sobre esses pontos, aqui está o que estamos enfatizando com potenciais investidores:

Primeiro, embora muitos dos investidores profissionais com quem conversei tenham dificuldade em enxergar o papel do BTC dentro de carteiras tradicionais, dada sua alta volatilidade e grandes correções, existem maneiras de melhorar os retornos ajustados ao risco e reduzir os drawdowns máximos.

Por exemplo, no Brasil, temos produtos que rebalanceiam automaticamente a carteira diariamente ou têm o benefício adicional de uma alocação dinâmica para o Nasdaq Crypto Index.

O que pode ser mais importante para gerenciar a natureza volátil do bitcoin é adotar uma visão de longo prazo. A análise da Hashdex mostra que, se uma alocação de BTC for mantida por 3 anos, os retornos da carteira aumentam em 98% do tempo com um melhor índice Sharpe do que um período de retenção de 2 ou 1 ano.

Acreditamos que a alta volatilidade permanecerá uma característica do Bitcoin no futuro previsível, mas à medida que investidores institucionais continuarem a entrar no mercado ao longo do tempo, isso diminuirá.

Além disso, à medida que o Bitcoin se torna mais institucionalizado, continuará a se mostrar uma ferramenta eficaz de diversificação de portfólio também.

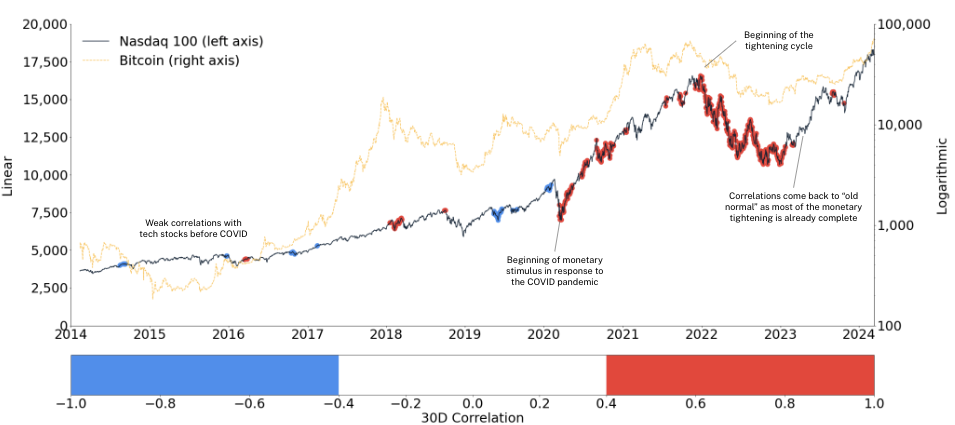

Como observado no gráfico abaixo, a correlação do BTC pós-Covid com outros ativos, incluindo ações de tecnologia, é mais um resultado de choques monetários do que uma tendência de longo prazo.

Por exemplo, uma alocação de BTC de 2% aumentou os retornos médios da carteira em 1,9% ao ano, com apenas 0,14% de volatilidade adicional, melhorando o Sharpe em 0.71.

Os ETFs de Bitcoin levaram a um boom sem precedentes na demanda, mas acreditamos que muitos assessores financeiros, assim como grandes plataformas de corretagem, corporações e instituições, entrarão lentamente no mercado nos próximos meses e anos.

Essa demanda, juntamente com o halving e potencialmente condições macroeconômicas favoráveis, estão criando um ponto de entrada atraente. Como mencionei em meus últimos artigos, poderíamos ver o Bitcoin testando a faixa de US$200.000 – US$300.000 ao longo de 2025.

O principal aprendizado das minhas reuniões mais recentes é que o BTC claramente se tornou parte do universo de investimentos para profissionais financeiros.

Não estamos mais gastando tempo desmentindo mitos sobre os usos ilícitos do Bitcoin ou se isso é ou não uma classe de ativos real. A maioria dos investidores superou esses argumentos antigos e está pronta para aprender mais.

Estamos gratos por fazer parte dessas conversas importantes e animados para continuar nossos esforços educacionais e dar aos investidores a confiança de que precisam para se expor a essa classe de ativos incrivelmente promissora.